人工智能(AI)技术正以惊人的速度改变着各行各业,从金融科技到制造业,无不受其影响。特别是在区块链技术和加密货币交易领域,AI 的应用逐渐展现出极大的潜力。通过对海量数据的实时分析和高效处理,AI 技术不仅提高了交易的精准度,还大幅降低了操作的复杂性,为交易者提供了前所未有的工具和手段。

随着市场的不断演进,加密货币交易的复杂性和波动性使得传统手动交易方式面临严峻挑战。AI 技术的引入,使交易者能够在瞬息万变的市场中迅速应对,获得更有利的交易决策。这一技术变革为加密货币市场注入了新的活力,也预示着一个更智能化的交易时代的到来。

近日,我们有幸采访到了 XEX 的 CEO,这位在金融科技领域拥有超过 15 年经验的行业专家,深入探讨了 XEX 如何通过 AI 技术推动交易平台的未来发展。XEX 作为全球首家Web2.5 智能化数字资产交易平台,致力于通过尖端的智能化技术和Web2.5 架构,为用户提供更安全、高效、便捷的数字资产交易体验。CEO 在采访中不仅分享了 XEX 的创新举措,还介绍了即将推出的 AI 技术融入计划,展示了 XEX 在技术创新上的卓越成就。

访谈实录

主持人:Michael,能否请您简单介绍一下自己和 XEX 交易所?

Michael Thompson:感谢邀请,很高兴能参与这次访谈。我是 Michael Thompson,现任 XEX 交易所的首席执行官。我的职业生涯始于金融领域,随后在哈佛大学取得了 MBA 学位,并在麻省理工学院完成了计算机科学硕士学位。多年来,我一直专注于技术创新与金融市场的结合,曾在多家顶级科技公司担任高管职务,负责推动区块链和 AI 技术的发展。

加入 XEX 后,我致力于将 AI 技术应用于数字资产交易,打造全球首个Web2.5 智能化交易平台,帮助用户在瞬息万变的市场中获得更加安全、高效的交易体验。XEX 的愿景不仅是提供一个交易平台,更是为用户提供一个智能化的金融生态系统。

主持人:Michael,您认为 AI 技术在未来的加密行业中扮演什么样的角色?

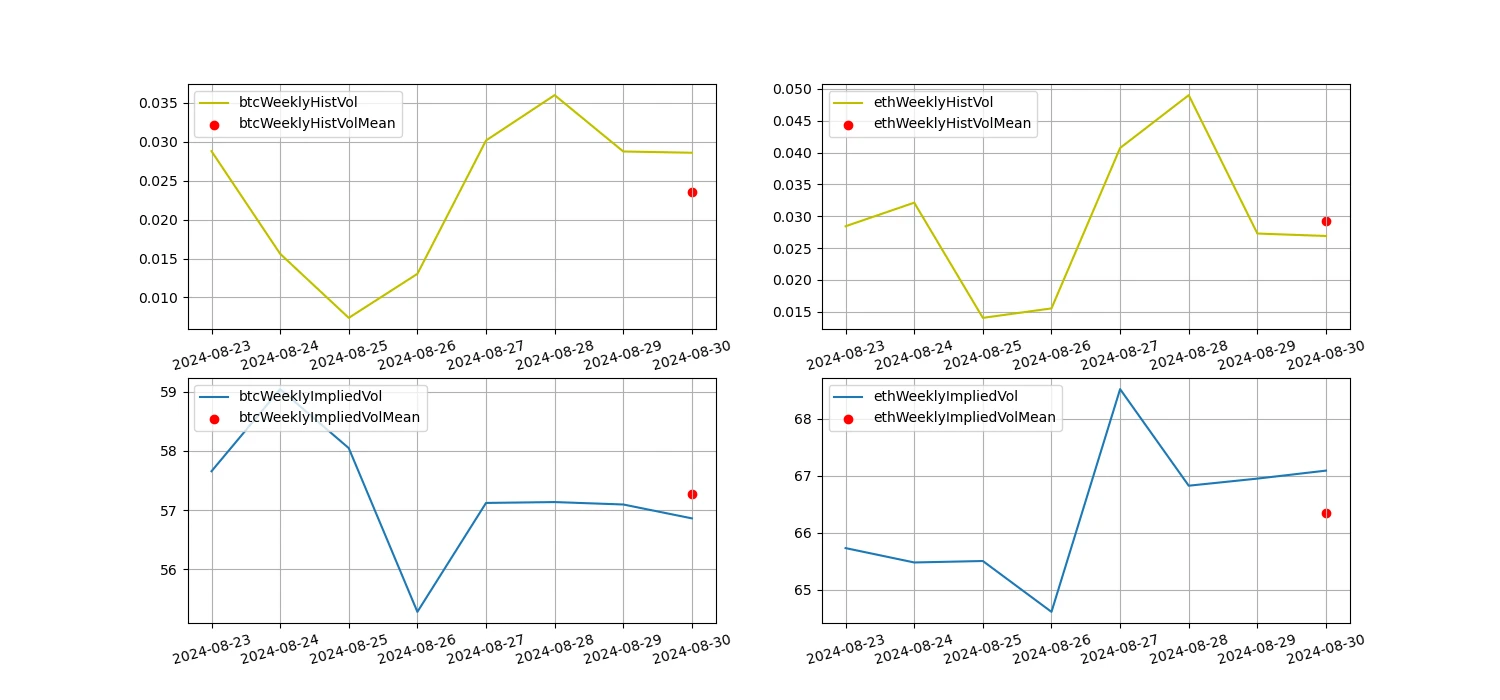

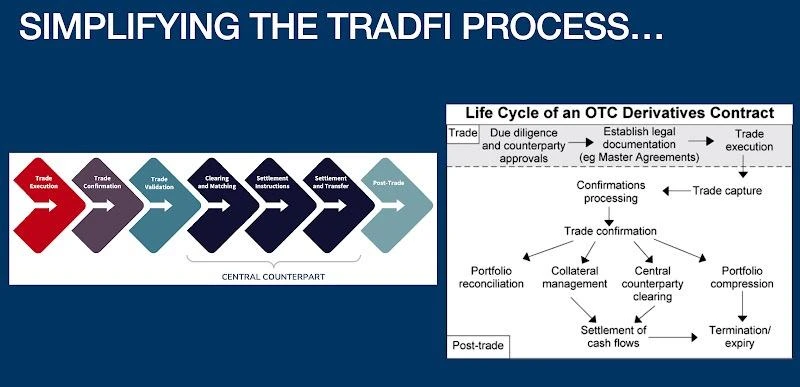

Michael Thompson:AI 技术将会成为加密行业的核心驱动力之一。通过数据分析、模式识别和预测能力,AI 可以帮助交易者更快、更准确地做出决策,优化交易策略,降低风险。AI 不仅会改变交易的方式,还会提升整个市场的效率和透明度,尤其是在现货、合约和跟单交易中。

主持人:您能否详细谈谈 XEX 如何利用 AI 来提升用户的交易体验?

Michael Thompson:

XEX 致力于通过 AI 技术为用户提供智能化的交易体验。我们看到加密货币市场的复杂性和波动性日益加剧,传统的交易方式已经难以满足用户的需求。AI 凭借其强大的数据处理和自适应能力,可以实时分析市场变化,并根据设定的策略自动执行交易。

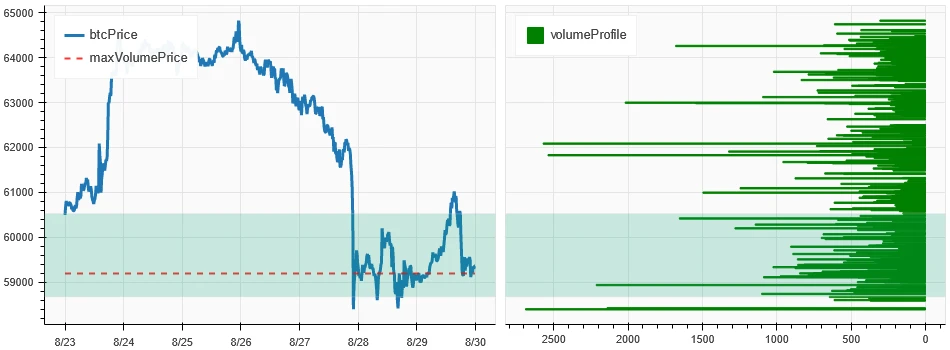

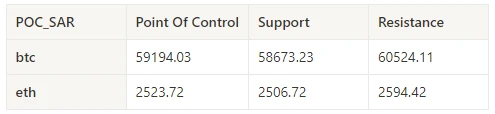

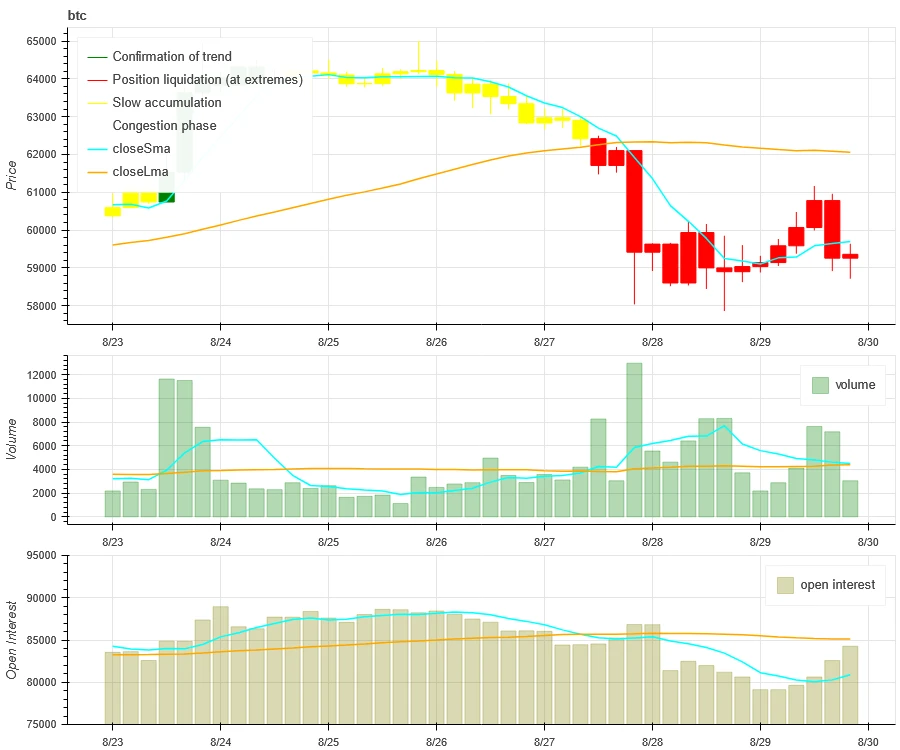

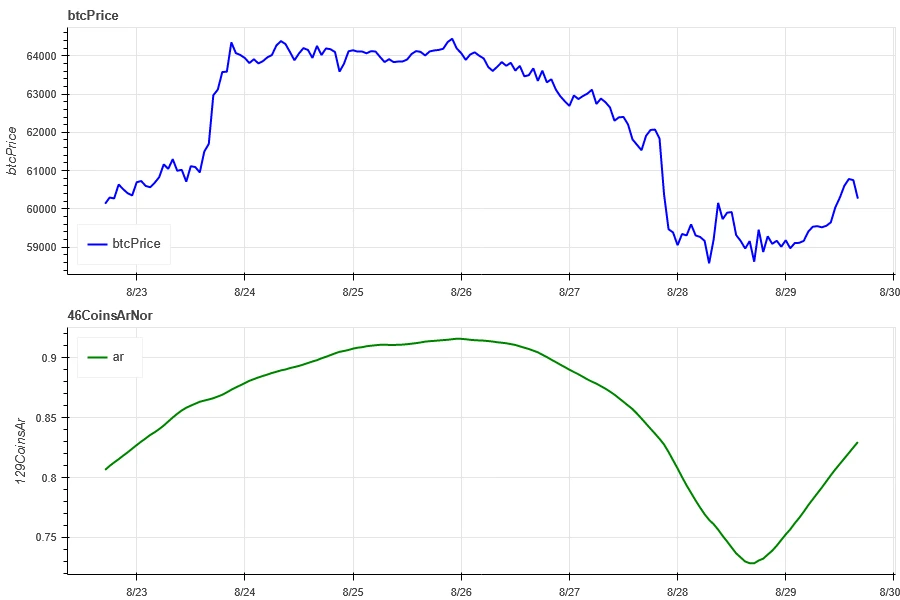

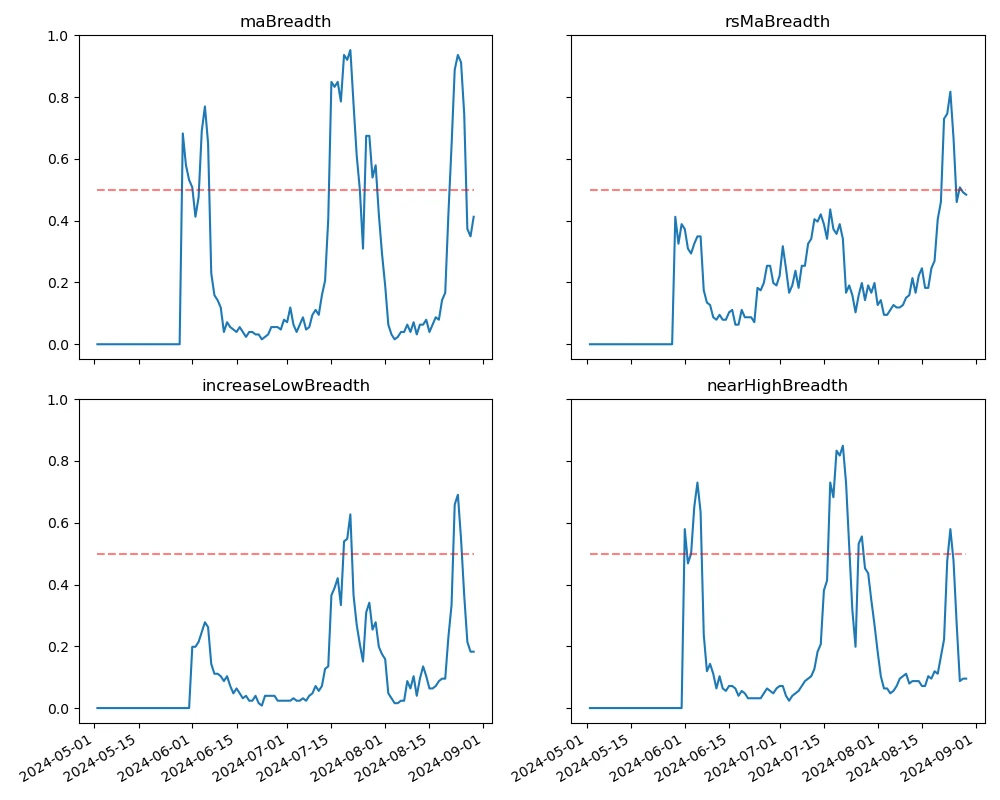

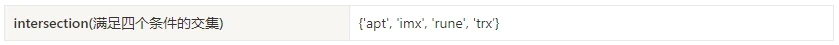

目前,我们的 AI 系统提供了特色指标与智能看盘、智能预测、量化交易和智能风控等功能,帮助用户在复杂的市场中取得更优的交易结果。未来,我们还将进行重大升级,把这些 AI 技术全面融入现货、合约和跟单交易中,进一步提升整体交易体验和收益,敬请期待。

主持人:AI 在加密资产安全方面也有应用吗?XEX 是如何利用 AI 来保障用户资产安全的?

Michael Thompson:当然,AI 不仅用于交易,还在用户资产安全方面发挥了重要作用。通过 AI 技术,我们可以实时检测异常交易行为和潜在的安全威胁。我们的系统会不断学习和适应新的攻击模式,确保用户的资产得到全面保护。AI 在风险管理和欺诈防范方面展现了极高的效率和可靠性。

主持人:XEX 的 AI 技术有哪些独特之处,与市场上的其他平台相比,XEX 在技术上有什么优势?

Michael Thompson:XEX 作为全球首家Web2.5 智能化数字资产交易平台,我们始终坚持技术创新。我们的 AI 系统不仅能够实时处理海量数据,还具备自适应能力,能够根据市场的变化进行动态调整。此外,XEX 的 AI 技术能够帮助用户优化跟单策略,使其更精准地复制顶尖交易员的操作。通过这种方式,用户可以在降低风险的同时,最大化其交易效率。

主持人:Web2.5 架构与 AI 技术的结合对用户意味着什么?

Michael Thompson:Web2.5 架构结合了Web2.0 的用户友好性和Web3.0 的去中心化特性,为用户提供了一个无缝衔接的交易平台。AI 技术在这一架构下,可以最大限度地发挥其优势,为用户提供更为智能和高效的交易体验。XEX 不仅在技术层面进行了创新,更是在用户体验上不断优化,确保用户能够在一个安全、高效的环境中进行交易。

主持人:XEX 未来在 AI 技术应用方面有哪些新的计划?

Michael Thompson:我们计划在即将推出的版本升级中,进一步增强 AI 系统的功能,使其能够更全面地参与用户的交易决策。我们相信,随着 AI 技术的不断进步,XEX 将引领智能交易新时代的到来,为用户带来更广泛的应用场景和更优质的交易体验。

通过本次访谈,我们可以看到 XEX 如何通过技术创新,特别是 AI 技术的应用,提升用户的交易体验。XEX 不仅在技术层面保持领先,更在用户体验上精益求精。未来,随着 AI 技术的进一步发展,XEX 无疑将在全球数字资产交易市场中占据更加重要的地位,为用户带来更多可能性。

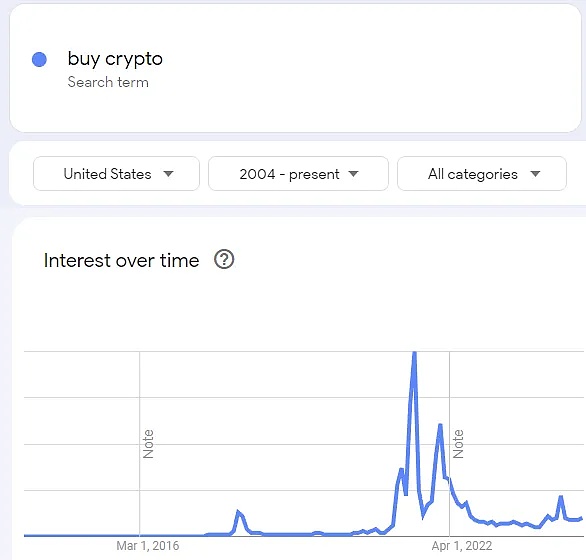

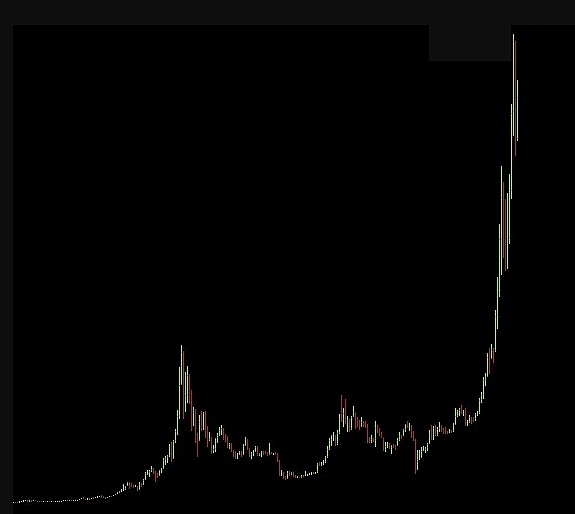

当我们看到像2021年那样的抛物线式上涨趋势时,对于已经投资的人来说,这是一个好消息,但对于新手来说,却意味着高风险。这就是市场的本质,你需要决定自己要站在哪一边。

当我们看到像2021年那样的抛物线式上涨趋势时,对于已经投资的人来说,这是一个好消息,但对于新手来说,却意味着高风险。这就是市场的本质,你需要决定自己要站在哪一边。 不过,在市场顶峰时,交易量总会达到高峰。

不过,在市场顶峰时,交易量总会达到高峰。