您最近是否注意到绿色大象的踪迹?是否听到“gm dumdumz”的问候?最近,整个 Arweave 社区被 Dumdumz 渗透,整个事件的来龙去脉可能还得追溯到“换头像风潮”的兴起。

Arweave 社区再现换头像风潮

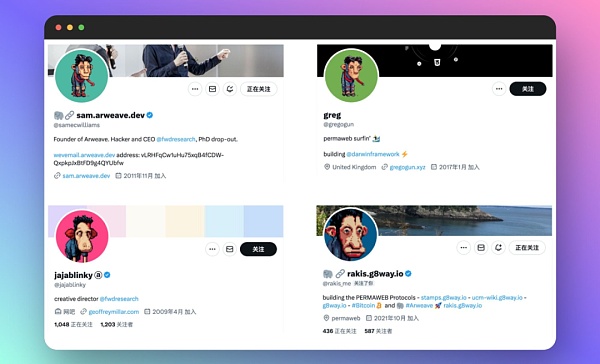

大约一年前,Arweave 社区迎来了第一次换头像的潮流,许多核心建设者都换上了 Permaweb mfers 这款 NFT 系列。

Permaweb mfers 具备特殊意义,是第一批上架 BazAR 交易所的原子资产(Arweave 原生 NFT 标准)之一,发布后短短几个小时内便售罄一空,但随后并未引起更广泛的市场关注。

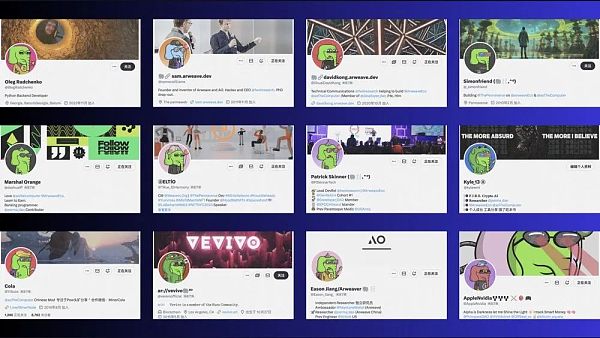

时隔一年,Arweave 社区再度掀起换头像的热潮。这次的主角是 Dumdumz ,这款新推出的 NFT(原子资产)迅速受到市场与社区的追捧。每个 Dumdumz NFT 上架后几乎是立刻被抢购一空。Dumdumz 的设计与概念深深吸引了大家,纷纷自发地更换头像。

Dumdumz 项目并未有过多的营销推广,推特粉丝也还不过 200 名,但从发行起就受到了 Arweave 爱好者与构建者的关注与喜爱。这不仅仅是恰到好处的 UI 设计与诙谐可爱的形象,从文化属性上看,“Dumdum”这个俚语概念十分契合 Arweave 社区的调性,同时在元素设计上也蕴含了 Arweave 秉持的价值观。

Dumdumz 与 Arweave 的灵魂交汇

大象原型:不朽的化身

Dumdumz 采用了大象作为原型,这是源于大象一直被视为 Arweave 生态的吉祥物,大象是地球上现存最大的陆地哺乳动物(仅次于人类与某些鲸类),它的寿命通常可达 50 到 70 年,拥有丰富的情感和复杂的社交生活。大象的这些特点,与 Arweave 在特质上高度契合。

大象的长寿使它们成为生态系统中经验和智慧的传承者。类似地,Arweave 技术可以(理论上)存储数据至少 200 年,可以被看作是信息和知识的不朽档案馆,确保重要的数据能被未来世代访问和利用。

同时,大象还依赖于其社群的力量和结构来生存和繁衍,表现出深厚的社交联结和协作精神。在 Arweave 网络中,同样依赖于全球节点(矿工)的分散式参与和合作,共同维护网络的稳定和数据的永久存储。此外,Arweave 不同于其他公链生态的地方是,不同赛道的项目方之间没有过多的隔阂,更像是一个强联结的全球社区,拥有一样的价值观和目标,在协同中推动生态的长期稳定和成长。

致敬《1984》:记忆空洞与 Winston

1984 对于 Arweave 社区都是一个拥有特殊含义的数字,因为它代表了乔治·奥威尔于 1949 年出版的一部反乌托邦小说 ——《1984》。这部巨作描述了一种极权主义社会的生活,对信息控制、隐私侵犯和个人自由的剥夺进行了深刻的探讨。

“谁控制了过去,谁就控制了未来。谁控制了现在,谁就控制了过去”。《1984》里的世界,是一个善于制造“记忆空洞”的社会,可以随意抹灭任何信息。与此同时,Arweave 的创始人 Sam Williams 曾表达过:“从本质上讲,我们想用 Arweave 去打败记忆空洞。” Arweave 的抗审查特性确保了数据一经写入便无法被更改或删除,保证了历史的真实性和信息的透明度,为所有人提供了一个无惧强权、自由发声的平台。

更有意思且鲜为人知的是,《1984》的主人公叫温斯顿·史密斯(Winston Smith),而 Arweave 采用了“温斯顿(Winston)”作为其最小单位是,1 Winston 等于 0.000000000001 AR。

Dumdumz 在作品的设计上也充分运用了“1984”巧思。Dumdumz 也采用了 0.1984 $wAR 作为发行价,并将总量设定为 1984 个,还将“1984”印在 Dumdumz 的衣服上。Dumdumz 不是仓促发行的 NFT 项目,而是经过了精心的设计。它延续了 Arweave 的理念与价值观。

Dumdum 的戏谑与反差萌

“Dumdum” 是一个用于形容一个人愚蠢或迟钝的俚语,通常带有轻松的戏谑意味。如果说“mfer”是严重侮辱,那么“Dumdum”就是比较轻微的侮辱。在社区这种不严肃的场合中,Dumdum 更像是熟人之间的日常戏谑用词。在 Arweave 社区中,Dumdum 已经化身为一只绿色的大象。它看上去可爱俏皮、还可能有点笨拙,但实则充满了善意与拥有无尽的想象力和创造力。Dumdum 不仅仅是一个名字或形象,它也代表了一种反差萌,体现了性格的多样性与矛盾性。每个人都能从 Dumdum 身上找到自己的影子。

Dumdumz NFT 也是以 Dumdum 的绿色大象作为原型,但名字却略有不同。创始人 Cherie 在 Dumdumz 的取名与作品概念上是这么解释的:“我们想要一个类似的名字,但也希望在一定程度上与原版 Dumdum 区分开来,以表明我们将远离原版 Dumdum 及其艺术风格,更多地关注一个可爱和俏皮的绿色大象。名字中的“z”有助于将我们与原版区分开来,同时也显示出 Dumdum 由于缺乏成人级别的智力而没有正确拼写这个词。想到我们的 Dumdum 时,我更多地想到一个小孩子。”

若原子资产是权益的觉醒,那么 Dumdum 则是笨拙者的自嘲

Dumdumz 的横空出世,引发了对 Arweave 原子资产的广泛关注。它抽象化了晦涩的技术概念,让每个喜爱 Dumdumz 的人在无形中拥有真正属于自己的数字资产。对于创作者而言,原子资产与 UDL 协议的结合,保障了自主权与潜在的未来收益。因为 Dumdumz,我们走进了 Arweave 与原子资产。

跟随 Dumdumz,反观内心深处的真正自我。我们不羞于暴露自己的笨拙,只是在认真地做着喜欢的事。我们不是理想主义者,只是在大千世界里的某个角落里找到了有理想的自己。我们也不是在追求上进,但总有一件事会更想去做,即使是躺着不动。Dumdum 就这么随性地活着,时而停滞,时而奋进,但心中永远有一团已经点燃或等待点燃的火。我们每个人都是 Dumdum。