本新栏目为 Odaily 编辑部成员真实投资经历分享,不接受任何商务广告,不构成投资建议(因为本司同事都很擅长亏钱),旨在为读者扩充视角、丰富信源,欢迎加入 Odaily 社群(微信@Odaily 2018 ,,)交流吐槽。

推荐人:南枳(X:)

简介:链上玩家,数据分析师,除了 NFT 什么都玩

分享:

-

Andrew Tate 与 Ansem 今日凌晨间争论再次催生了数个百万市值到千万市值(DADDY)的 Meme 代币,作为近一周最强喊单王的 Andrew Tate 预计仍将催生数个超高倍数 Meme 代币。建议近期北京时间 24 点前后直至白天关注二者相关言论。

已上涨过的代币如 DADDY、早期的 TOPG 不建议再碰。

-

PEPE 在大跌中出现强势反弹,成为中线抄底标的。

推荐人:秦晓峰(X:)

简介:期权疯狗,Meme 接盘侠

分享:

-

最近 BTC 以及 ETH 的波动挺大,本周两个大事件,一是今晚(周三) 20: 30 的 CPI,二是周四凌晨 02: 00 美联储公布利率决议,同时鲍师傅要发表讲话。宏观环境一定会影响今晚比特币的走势,推荐买入明天到期的末日看涨看跌期权,多空双开。

-

币种方面,看好 ORE。该项目诞生于今年 4 月,主打 Solana POW 挖矿,听起来是不是跟 IO 有点像,并且也获得 Solana 黑客松冠军。该项目 4 月上线后,价格一度暴涨超过 3000 美元,FDV 最高超过 2000 万美元,后由于挖提卖导致币价下跌最低至 80 美元(FDV 降至 200 万美元),最终官方暂停了挖矿活动,总量定格在 19744 个。

最近 ORE 价格上涨突破 600 美元(目前稳定在 500 美元以上),FDV 最高到 1200 万美元,主要有两个原因:一是同类概念的 IO 上线各大交易所,二是 ORE V2即将上线,并且经济模型会有大改动,创始人曾说持有 V1 版本的 ORE 会有福报。个人猜测,ORE 虽然目前 FDV 并不高,但单价 500 美元以上确实让不少人望而却步,未来大概率可能分拆。

推荐人:Asher(X:)

简介:低市值山寨长线埋伏、链游打金、撸毛党

分享:

-

BTC 行情,之前说跌破 70500 看跌,果然迅速下跌。目前关注 12 H 小时线是否能站稳 67300 ,若无法站稳,看跌,看到 61000 ;若站稳 67300 ,看到 70000 。

-

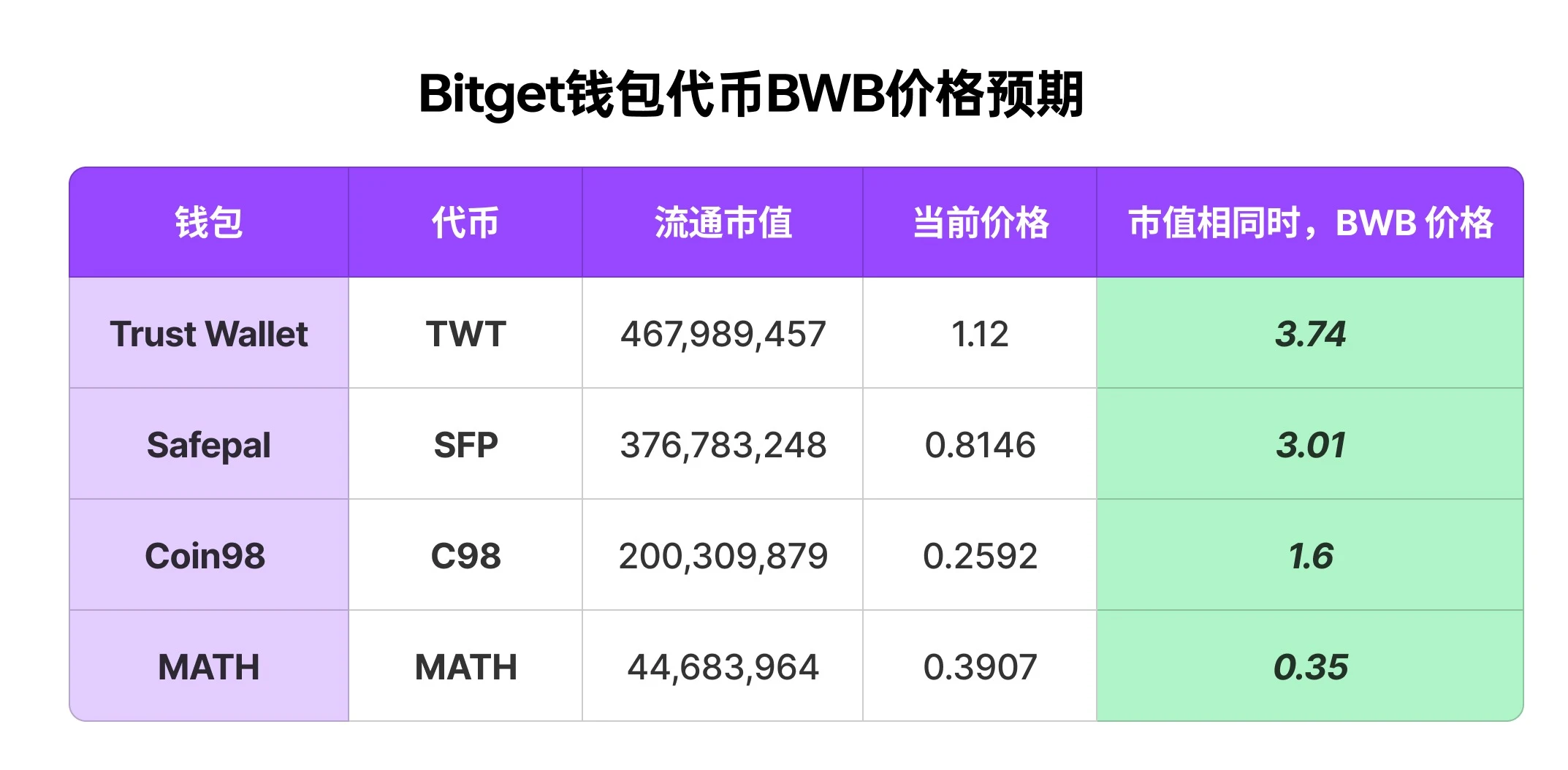

之前说的 BWB,在 0.45 附近加仓了,目前市值不足 6000 万美元,很值得购买,洗盘结束就要起飞了。

-

NOT 觉得洗盘快结束了,赌能突破 0.02 ,若能突破止盈看 0.036、 0.044 ,止损 0.014 。

-

链游:pixels 最近封号越来越猛了,准备了不少 PIXEL 代币,等 6 月 17 日第二章 vip 单号收益,收益可观的决定继续加号;Mavia 最终要可以红宝石与 mavia 相互兑换了,等 6 月 14 日更新看看兑换比例,再决定要不要把之前的号重新玩起来;The Beacon 灯塔这两天很火,反正没啥成本,有能力的多搞些号,确实看到有人开宝箱开到 10 ARB。

推荐人:Azuma(X:)

简介:铁头韭菜、反撸大师

分享:

-

宏观大周,CPI 和利率决议无论结果如何,大概率都会导致短线大幅波动,可参考秦晓峰老师之前推荐的多空双向期权操作,搏波动率。

-

Paradigm 和 Lido 一块做的 Restaking 项目 Symbiotic 昨晚开了存款窗口,一天时间 8 个池子满了 5 个,还剩下几个小型 LST 池子有少量额度,可以存一些刷刷积分。Paradigm 本身没投进 EigenLayer,Lido 也被 Restaking 吸了不少血,Symbiotic 算是反击之战,后市有一定想象力。

推荐人:Vincent(X:)

简介:买卖时机看感觉、见好就收选手

分享:

-

从叙事性角度分析,本月以太坊现货 ETF S-1 大概率获批,可能会引起以太坊相关代币的涨幅,ETH/BTC 将会出现一定程度的反弹。

-

TON 生态的 The Open League 第四赛季现已开启,其中 STON.fi 和 DeDust 将开启 180 万美元的奖励池,感兴趣的朋友可以积极参与。活动持续时间为两周。

推荐人:golem(X:)

简介:比特币生态捕手,撸毛练习生

分享:

-

pizza 目前的总体成交量走势比较难统计,因为分散在链上和小交易所,但从链上看自 6 月 9 日空投结束当天日成交量达到高峰后,交易量这几天走低,价格在 5-6.5 U 附近浮动,这几天观察下来 pizza 的热潮没有带动其他 BRC 20 或者新铭文的活跃,一个生态单币独涨的情况不能维持太久,如果手中还有较多 pizza 建议依然是先出货锁住利润,同时出货每个地址可以留 1-10 个 pizza,以防有项目给 pizza 地址空投。

-

灯塔(The Beacon)很火,在社群发现有些伙伴不会关闯不过,这里简单说一下技巧,打 10 个骷髅的关卡不善于走位的玩家可以在白骷髅出现后先不打,跑到地图上方蹲守把刷出来的远程攻击骷髅先打掉;打蜘蛛的关卡可边避让边使用鼠标右键蓄力攻击,蓄力越久伤害越高,也可以选择速通不打蜘蛛直接冲过去;今天最新开启的铁匠关卡,最快的方式是第一次过最好别打破路过的罐子直接穿过去。

推荐人:Wenser(X:)

简介: 10 U 战神,Meme 评论家,链上追踪学习 ing

分享:

-

继续看多,直到 6 月 14 日,无法破新高则减仓;

-

NOT 受大盘影响价格相较高位接近腰斩,但结合数据和 TON 生态前仆后继的跟随热潮,仍然看多到突破 0.03 U;

-

Kitty 目前接近腰斩,少量抄底,只要 Meme 精神领袖还在就不怕没有反弹的时候;

-

价值币 W 没跑,继续套牢,有点没脾气了,只能被动持仓了,受 ZK 和 ZRO 即将空投的影响,其他的 L2 代币不建议看了;

-

体育季蓄势待发,最近国足也晋级 18 强了,足球作为世界第一大运动关注海量,CHZ、LAZIO、SANTOS 可以关注下看看,不着急买。

-

AI 热钱都去了美股,感觉这个月没有太大的希望,暂时不看了。

还是那句话,打不打脸,月底见。