「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资

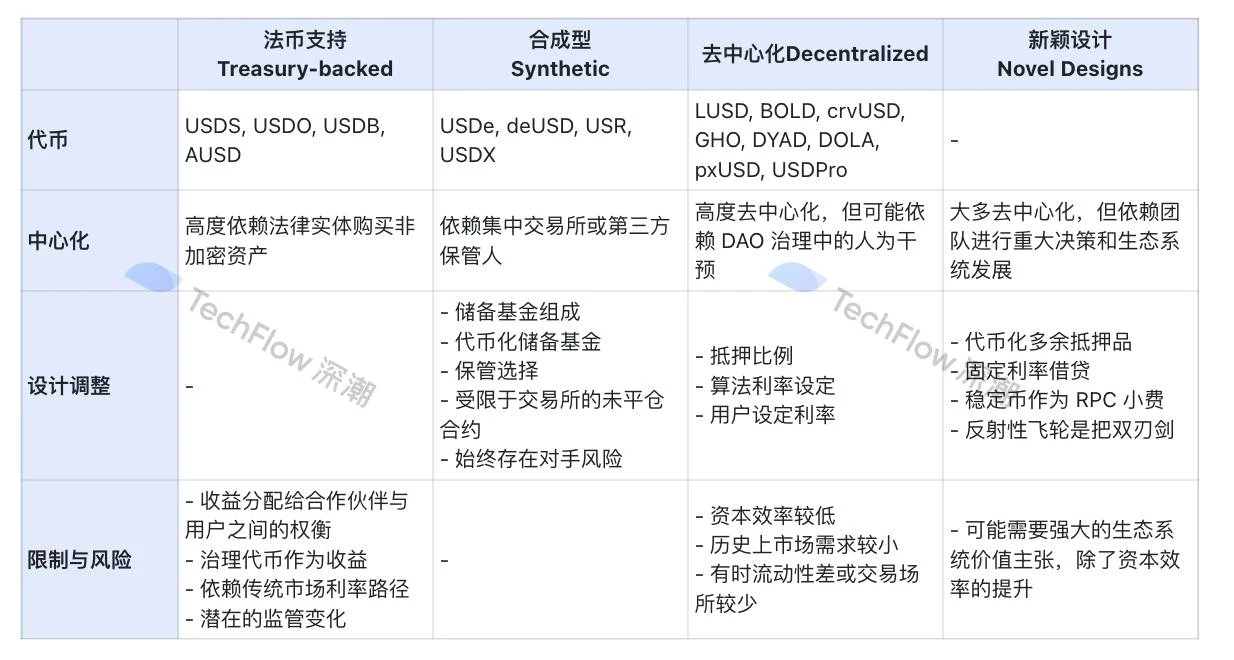

在加密货币领域,套利交易通常表现为借入稳定币投资于 DeFi,尽管回报高,但因波动性也伴随显著风险。套利交易能增强市场流动性,但在危机时可能导致剧烈波动,加剧市场不稳定。在加密市场中,这可能引发投机泡沫。因此,风险管理对使用此策略的投资者和企业至关重要。

收益代币化和去中心化流动性等创新正在塑造加密货币中套利交易的未来。然而,反套利机制的潜在兴起带来了挑战,这需要开发出更具韧性的金融产品来应对。

从用户体感上,层出不穷的 Meme、Ton 小游戏项目几乎吞噬了市场。这不只是任何一家 CEX 的问题,而是整个市场都在经历一场调整的阵痛期。Meme、Ton 小游戏这些,就像是点燃了一箱绚丽的烟花,用户流、增量资金、关注热度都立竿见影,账面上一时间很漂亮,但也是在加速抽干市场流动性,透支用户对交易所和 Crypto 的信任。

交易所不是裁判,它看的是社区、散户的情绪价值。

Sui 生态、CZ 出狱、AI 板块、模块化。

公告后第一分钟就是 24 小时内最高点,最稳定策略应在合约上线后较长时间持有空单。

创业

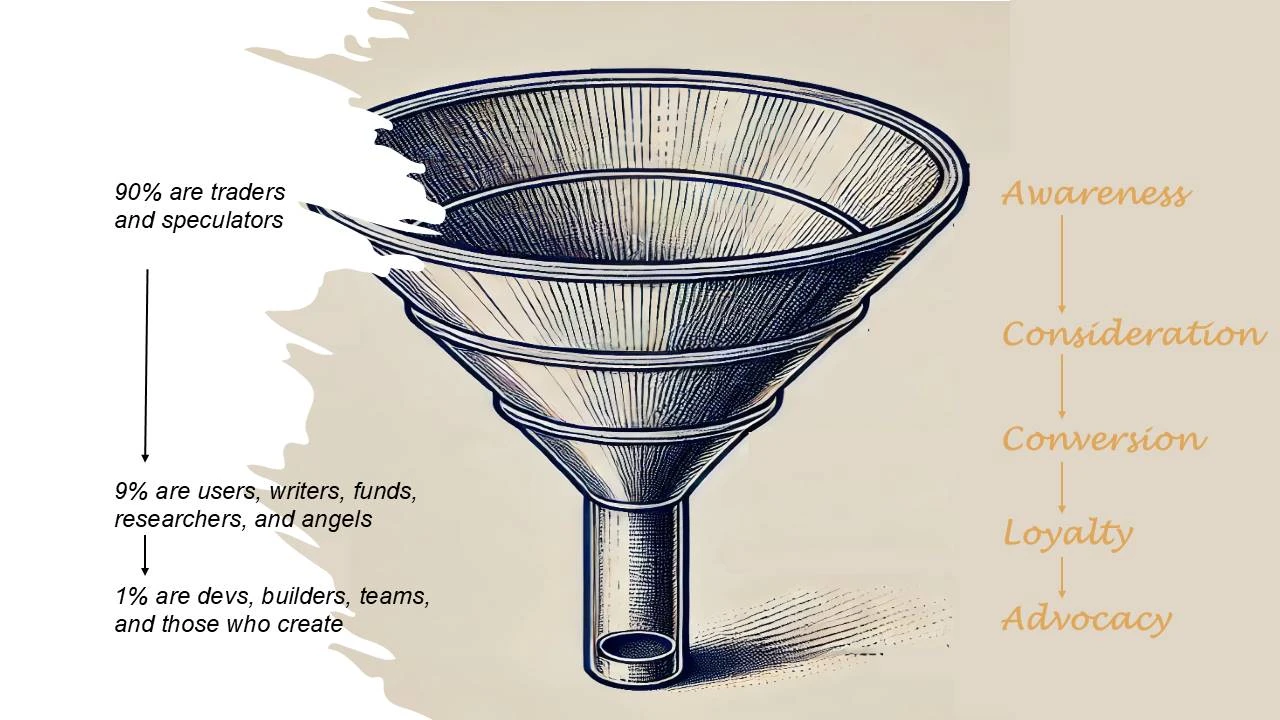

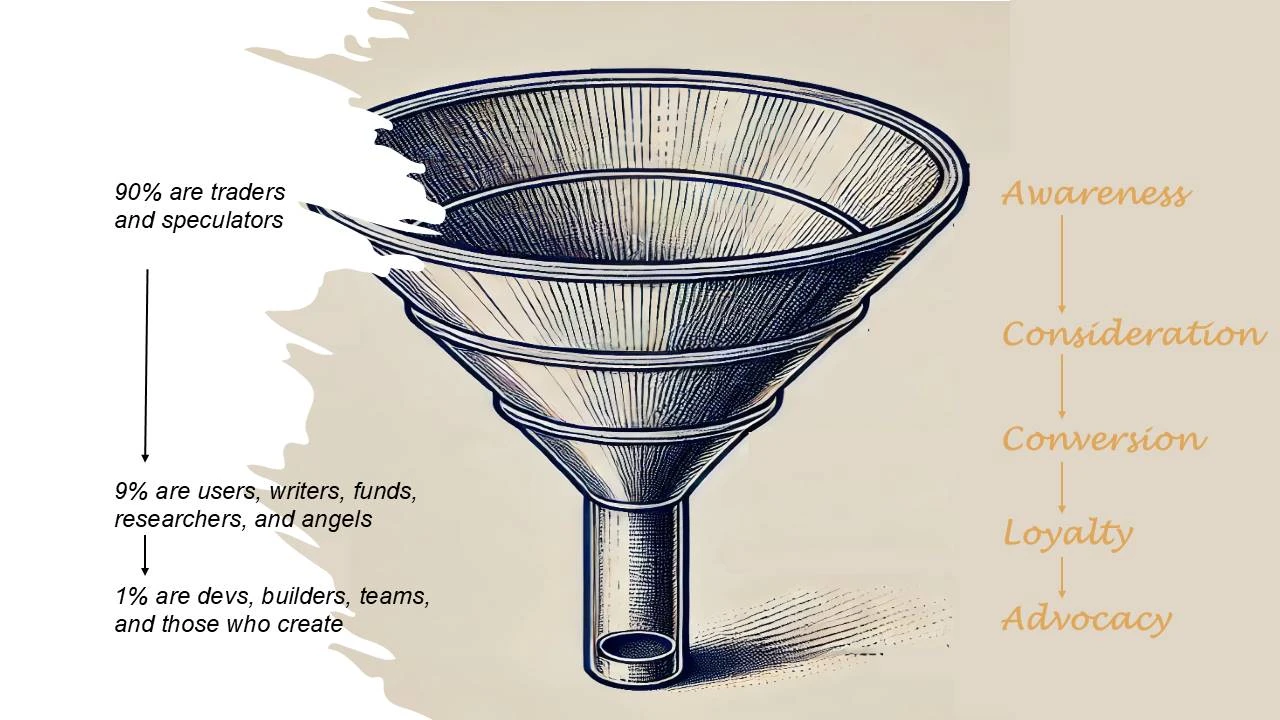

社区可以分为三个层次:

少数高水平的贡献者往往比成千上万的粉丝或批评者更有价值。这些因共同的内在价值观(最好是在链上)而紧密联系的核心成员,尽管需要较高的前期投入,但他们的贡献往往具有更持久的影响力。

直接且个性化地与社区互动—— 20 条精心发送的私信常常比向 2 万名粉丝发送的推文更能快速产生效果。虽然这种方法不易扩展,但在建立一个充满活力和健康的社区的初期阶段,它是不可或缺的。

一个强大的社区不仅是丰富的招聘来源,尤其适合吸引非工程类人才。如果你的项目没有从社区中吸引到人才,可能需要重新思考如何将社区建设与招聘工作更好地结合。

大多数消费类应用可以分为三类:致富、社交和娱乐,以及它们的交集。用户引导和留存是好应用的两个关键时刻,尤其是留存。因此,从一开始就要为合适的社区进行设计。创新应该体现在用户体验上,而不是技术本身。善用现有的模块。

Meme

顶尖高手特征:超级钻石手, 40% -45% 胜率, 1: 5 以上的盈亏比。

短期内价格可能会进一步下跌,但随着第四季度的来临,PEPE 有望迎来反弹机会。

对于长期看好该代币的投资者来说,当前的价格走势或许是一个增持的良机,新兴的 Pepe 产品如 Pepe Unchained 等也将成市场焦点。而短期投资者则应保持谨慎,避免在熊市压力下进行高风险操作。

比特币生态

目前比特币 Layer 2 项目众多,甚至出现“通货膨胀”的景象。各个项目采用的技术路线各不相同。知名的比特币 2 层项目比如 Stacks、Rootstock 成立比较早,对相关技术已经探索了很长时间,但项目目前缺乏更多的亮点。

随着比特币基础协议的成熟,Merlin、RGB++、Babylon 等项目使得比特币生态能做得事情正变得更丰富,这也为 Layer 2 的发展带来了更多可能性。

Layer 2 的技术标准收窄,可能会是未来发展的一个趋势。

另推荐:《》。

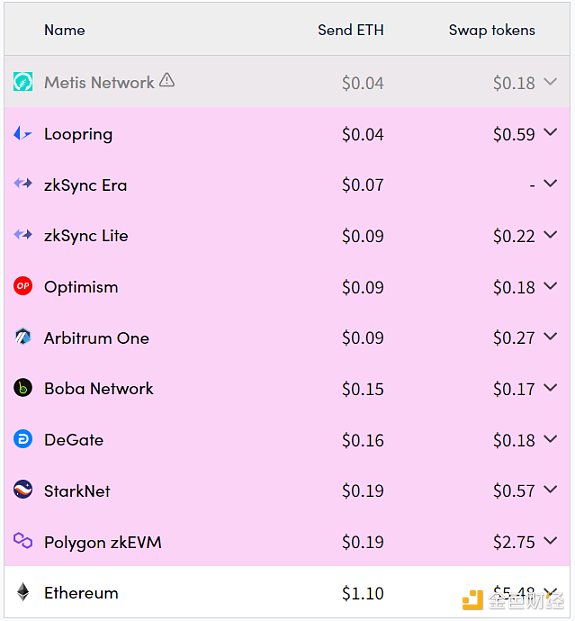

以太坊与扩容

以太坊历届位高权重者介绍。

ETH 潜在的反弹有 3 个催化剂:EigenLayer 的$EIGEN 代币即将开始交易;gas 达 6 个月以来最高水平;V神重新活跃。

Puffer UniFi AVS 作为创新机制设计的预确认技术解决方案,是目前“Based Rollup+Preconfs”最为关键的一步:

-

对于用户而言,Puffer UniFi AVS 带来了近乎即时的交易确认体验,大幅提升了用户体验,为 Based Rollup 的普及和广泛采用打下了坚实基础;

-

对于预确认服务方,它通过链上注册和罚没机制强化奖惩机制,提升了生态内的效率和可信度;

-

对于 L1 验证节点来说,则开辟了额外的收入渠道,提升参与节点验证的吸引力,进一步强化了以太坊主网的经济激励与正统性。

多生态与跨链

推荐:《》。

链上数据:Sui 优于 2021 年 Solana;社交媒体影响力:Sui 缺少一个「明星代言人」;风口把握:Solana 仍占据 MEME 的主要市场资本助推:两者师出同门;市场表现:行情走势确有相似经历的。

另推荐:《》。

TON 和 Telegram 的核心应该始终围绕三大支柱:社交、支付和金融(庞大的用户基础+无缝的跨平台功能+强大的价值转移)。

值得关注的领域有前景的领域包括信用卡返现和礼品卡业务、RWAs、Earn 产品、Launchpool 类型的计划,或者专注于离线二维码支付解决方案的公司。

DeFi

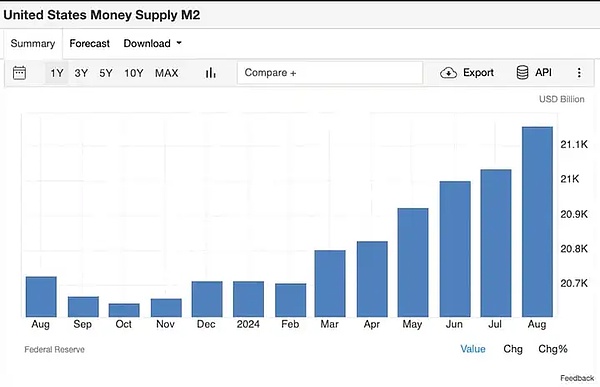

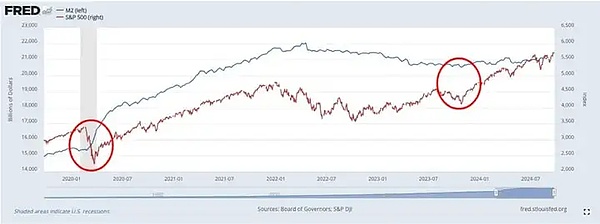

有多个因素共同指向 DeFi 的复苏。

一方面,我们正在见证多个新 DeFi 原语的出现,它们比几年前更加安全、可扩展且成熟。DeFi 已经证明了它的韧性,并确立了自己作为加密领域中少数具有实际应用场景和真实采用的行业之一的地位。

另一方面,当前的货币环境也在支持 DeFi 的复兴。这与上一次 DeFi 之夏的背景类似,而当前的 DeFi 指标表明我们可能正处于一个更大上升趋势的起点。

AAVE 超越其他山寨币的关键催化剂包括质押者将共享协议收入,与贝莱德达成合作,进军 Solana,领跑地位和品牌信誉。

尽管 AAVE 最近已大幅上涨,但其价格仍然在被低估。

GameFi、SocialFi

2024 年推出了超过 50 款游戏,其中包括 Xai、Pixels 和 Notcoin 等显著获利的项目。

射击类游戏仍然是 Web3 中的主流类型。

在 MMORPG 中,最受期待的游戏是 MapleStory Universe。

移动游戏如 King of Destiny 和 Matr1x Fire 增长迅速,吸引了数十万的用户。Matr1x Fire 已经超过 350 万次下载。

Ronin 和 TON 生态系统在 Web3 游戏中处于领先地位。

最初,Warpcast 采用邀请制,Dan Romero 逐一查看 Twitter 私信并邀请用户加入,创始人就这样手动地 onboard 了最初一万个用户,大致分三类:Coinbase 系、a16z等 VC、以太坊生态。羊毛党来了又走,Warpcast 底色依旧。

对比之下,Twitter 像公共媒体,Farcaster 像朋友圈——Twitter 大 V 普遍被鼓励输出 Alpha 信息、项目研究、行业洞察,Farcaster 大 V 则更爱谈论新的产品或想法、生活感悟与人生思考。

一周热点恶补

过去的一周内,Fortune:,律师表示其本人不愿意立即接受采访;再现“百狗狂吠”,“河马“单骑救 Solana,时隔三年来袭;

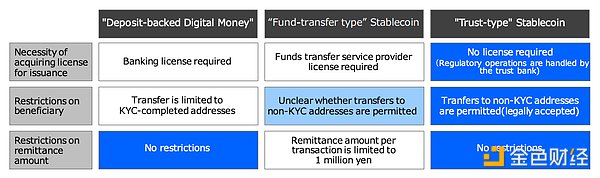

此外,政策与宏观市场方面,拜登:预计美联储将;承诺将使美国在区块链领域占据主导地位,并重申支持数字资产;美 SEC 批准;9 月 21 日,,USDT 场外汇率降至 6.94 ;日本央行行长:若趋势性通胀按照预测上升,;拟改革加密游戏法规,或使企业更容易“处理”游戏内加密资产;外媒:,iPhone 元老级人物加盟;

观点与发声方面,VanEck 分析师:;美银:当前似乎是在遵循“软降息”或“恐慌式降息”的剧本;美议员抨击为 SEC 史上最具“破坏性”和“无法无天”的主席;:近年宏观经济预测正确率仅为 25% ,但加密投资仍在盈利;Vitalik:“”值得讨论,但需谨慎进行以避免损伤独立质押者;Vitalik:仍需解决治理和成员资格问题;Aave 联创:,Sky 强制剥离或将承担法律责任;

机构、大公司与头部项目方面,Circle CEO:,计划明年将总部迁至华尔街;币安推出;推出全球存款层 GDL,支持通过多个 CEX 和法币入金渠道向任何 Blast 地址或 DApp 存款;计划与 Securitize 合作推出新稳定币 UStb,由贝莱德 BUIDL 提供支持; 正推进关于其代币 JUP 处置的第二次重大投票(J4J#2),决定约 2.15 亿枚 JUP(约 1.9 亿美元)的处置结果;ether.fi 基金会:开放申领;开放空投申领;LayerZero:,未被认领的代币将重新分配;Magic Eden 将;Stacks 基金会:预计于 10 月 9 日进行;:首日可领取 88.75% 的 HMSTR, 230 万名用户因作弊被封禁,引争议;TERMINUS 引领;

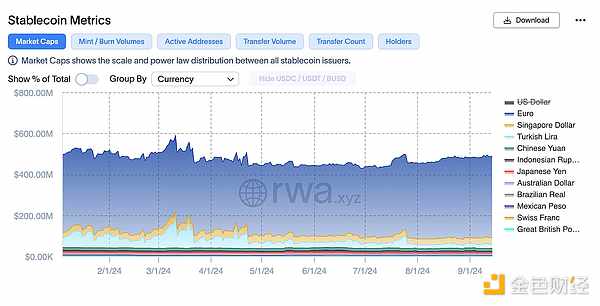

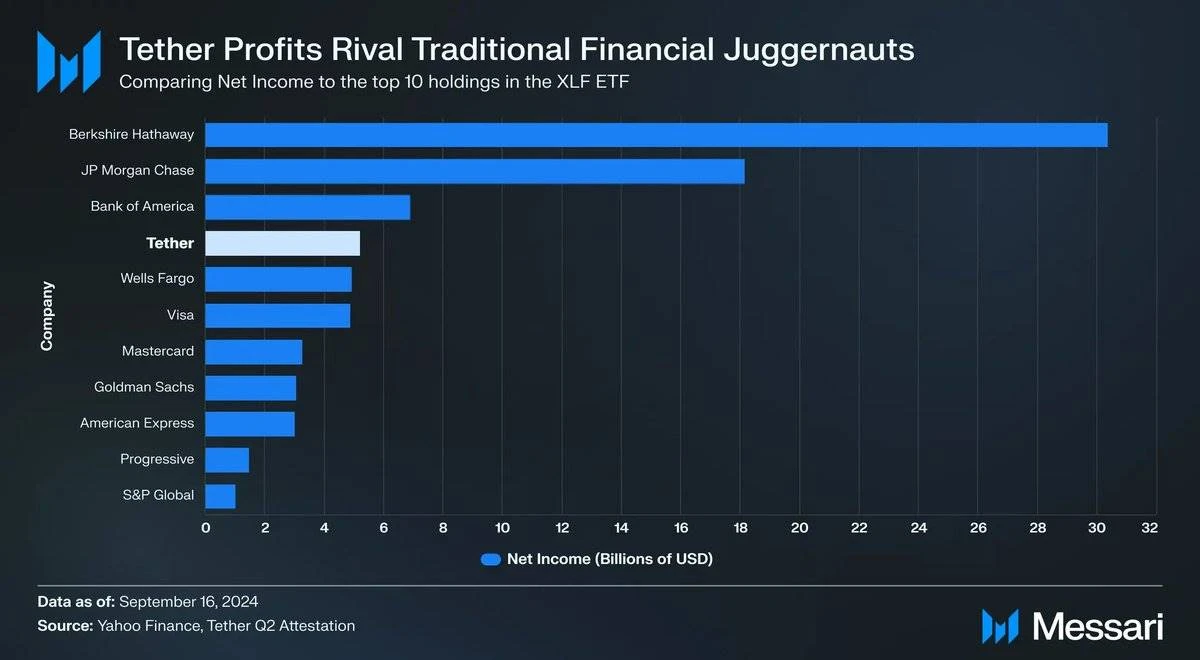

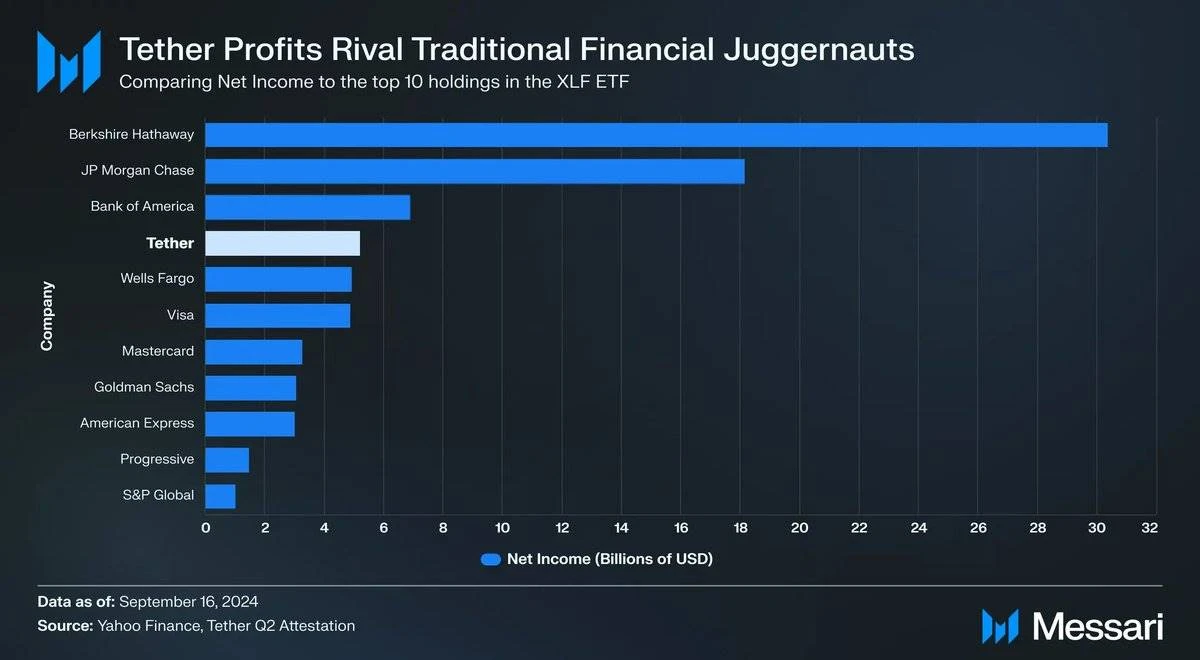

数据上,IntoTheBlock:USDT 市值近 1200 亿美元,;三箭资本和 Alameda Research 需要 3 年才能出……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列。

下期再会~