撰文:Freya、Knight,Ausdin,ZJUBCA;Elaine、Youyu,Satoshi Lab,来源:Waterdrip Capital

摘要

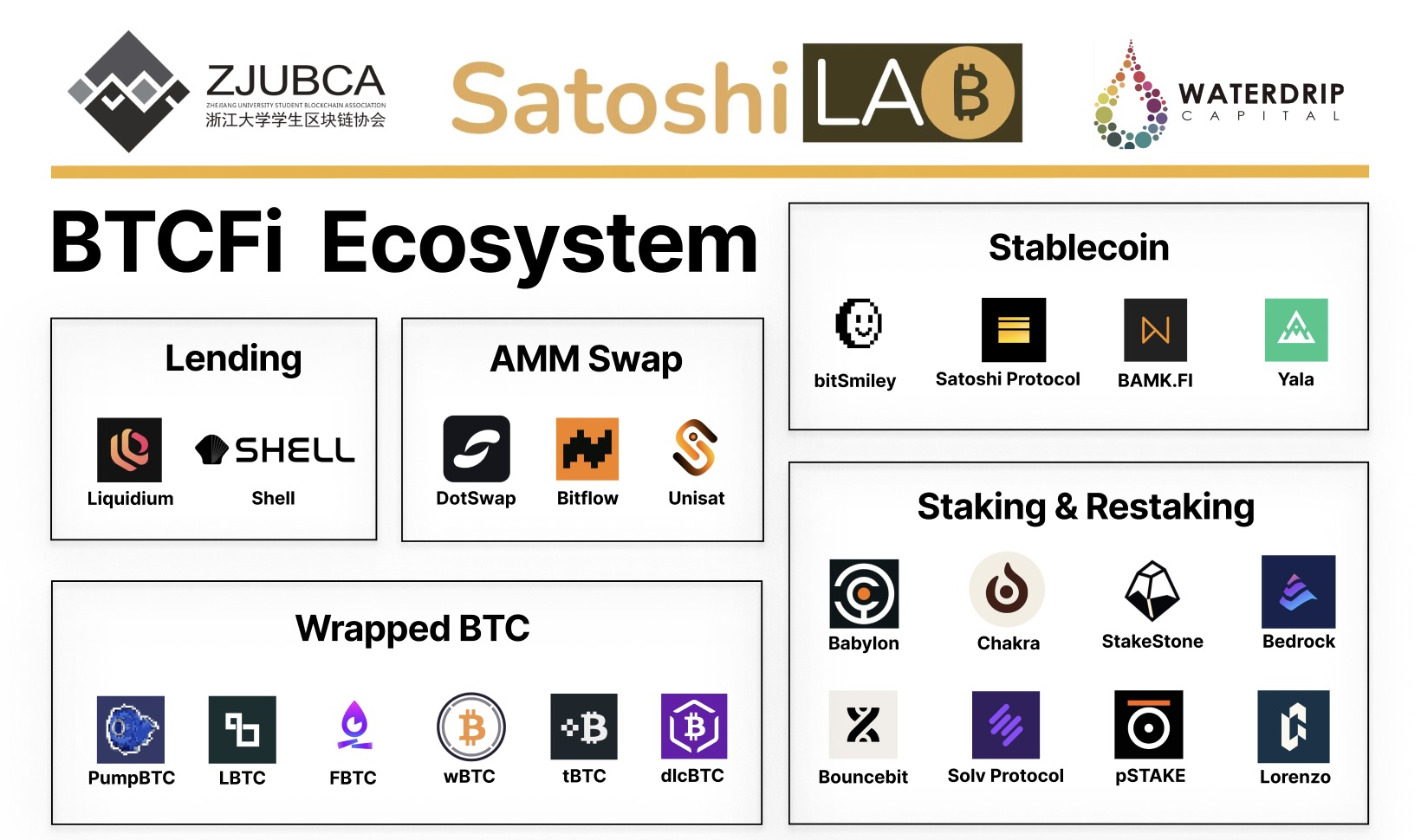

随着比特币(BTC)在金融市场中的地位日益巩固,BTCFi(比特币金融)领域正迅速成为加密货币创新的前沿。BTCFi 涵盖了一系列基于比特币的金融服务,包括借贷、质押、交易、以及衍生品等。本研报深度解析了 BTCFi 的多个关键赛道,探讨了稳定币、借贷服务(Lending)、质押服务(Staking)、再质押服务(Restaking),以及中心化与去中心化金融的结合(CeDeFi)。

报告首先介绍了 BTCFi 市场的规模和增长潜力,强调了机构投资者的参与如何为市场带来稳定性和成熟度。接着,详细探讨了稳定币的机制,包括中心化和去中心化稳定币的不同类型,以及它们在 BTCFi 生态系统中的角色。在借贷领域,分析了用户如何通过比特币借贷获得流动性,同时评估了主要的借贷平台和产品。

在质押服务方面,报告重点介绍了 Babylon 等关键项目,这些项目通过利用比特币的安全性为其他 PoS 链提供质押服务,同时为比特币持有者创造收益机会。再质押服务(Restaking)则进一步解锁了质押资产的流动性,为用户提供了额外的收益来源。

此外,研报还探讨了 CeDeFi 模式,即结合中心化金融的安全性和去中心化金融的灵活性,为用户提供了更为便捷的金融服务体验。

最后,报告通过对比不同资产类别的安全性、收益率和生态丰富性,揭示了 BTCFi 相对于其他加密金融领域的独特优势和潜在风险。随着 BTCFi 领域的不断发展,预计将迎来更多创新和资金流入,进一步巩固比特币在金融领域的领导地位。

关键词:BTCFi,稳定币,借贷,质押,再质押,CeDeFi,比特币金融

BTCfi 赛道概况:

• 松鼠在冬眠前收集橡果,并把它们收集到一个隐蔽又安全的地方;海盗把掠夺的金银财宝埋在只有自己知道的泥土下面;而当今社会,人们有了现金会去存定期,图的不仅是年化不到 3% 的收益,更是一份安稳。现在想象一下你有一笔现金,你很看好加密货币市场但不想冒太大的风险,又想获得 ROI 比较高的资产,于是选中了称为「数字黄金」的 BTC。你就想长期持有 BTC,而不是看着币价上下波动进行不必要的操作造成损失。这时就需要有一个东西能将你的 BTC 用起来,发挥它的价值所带来的流动性和功能,就像以太坊上的 Defi 一样。它不仅能让你更能长期拿得住你的资产,还能带来附加收益,将你手中资产的流动性进行二次利用,甚至是三次利用,其中的玩法和项目之多很值得我们深深研究。

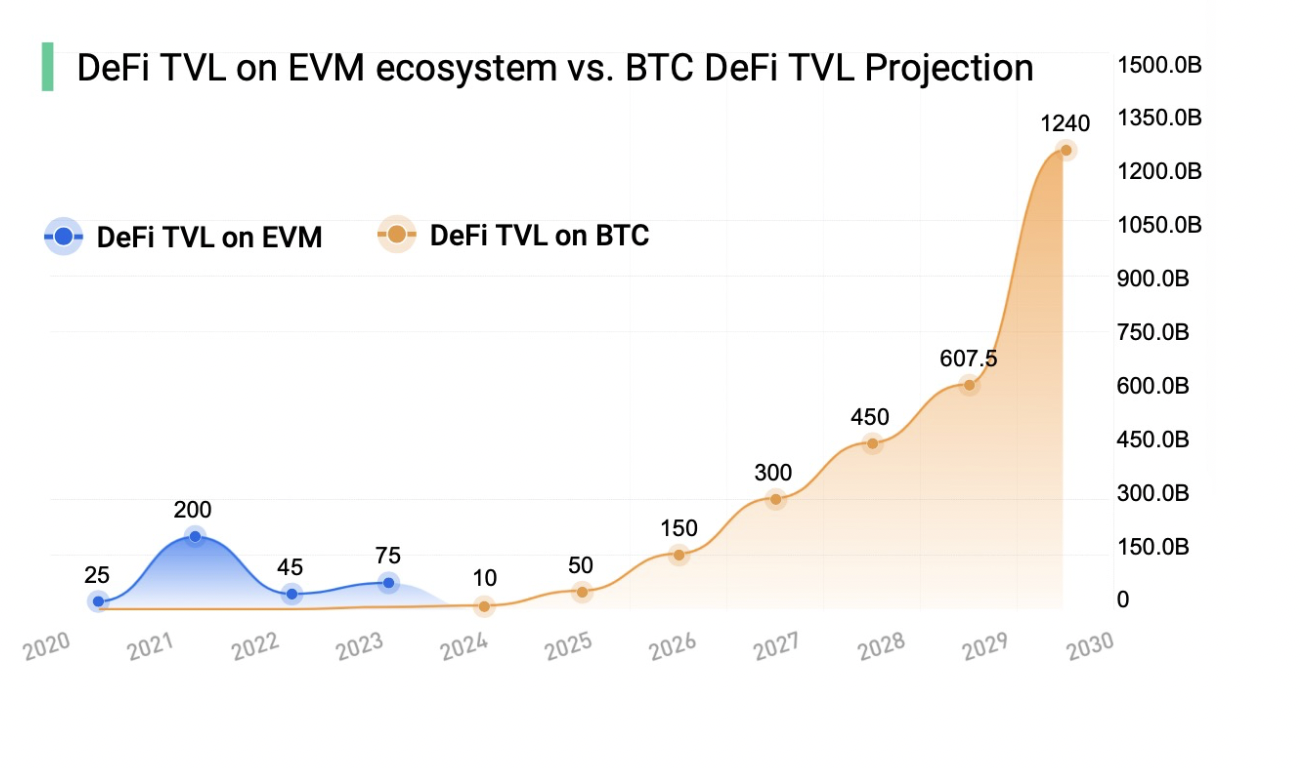

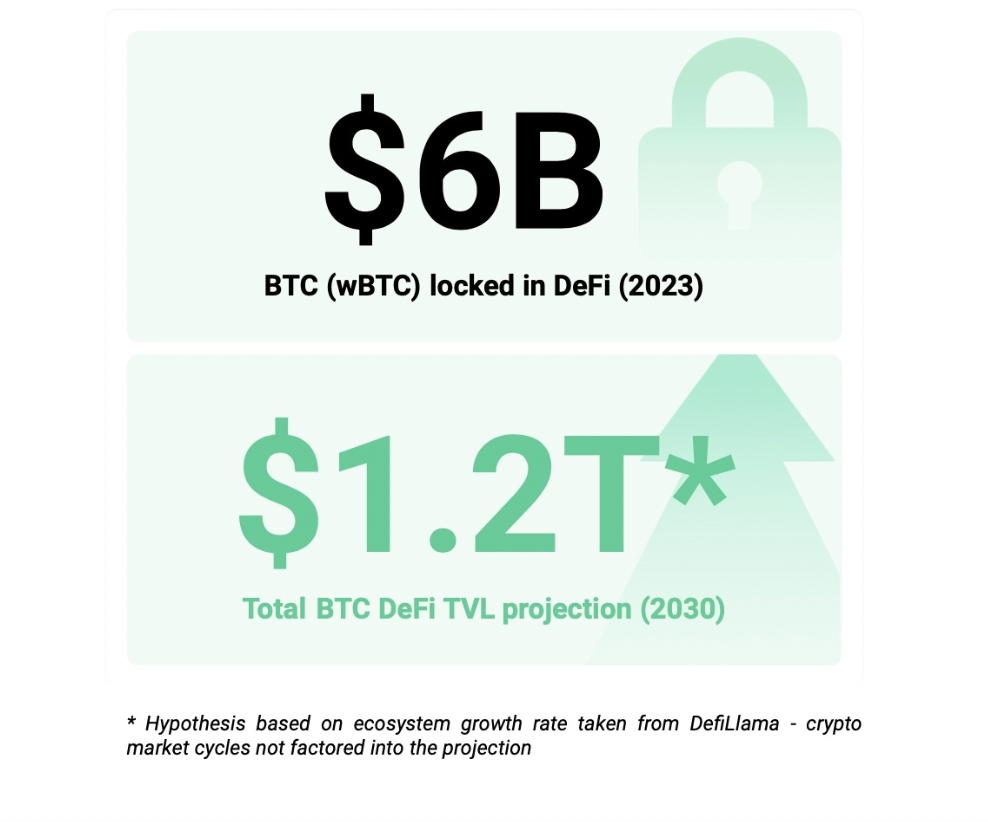

• BTCFi(比特币金融)就像一个移动的比特币银行,是围绕比特币展开的一系列金融活动,包括比特币借贷、质押、交易、期货和衍生品等。根据 CryptoCompare 和 CoinGecko 的数据, 2023 年 BTCFi 市场的规模已经达到了约 100 亿美元。根据 Defilama 的数据预测到 2030 年 BTCFI 的市场会达到 1.2 万亿美金的规模,这一数据包括了比特币在去中心化金融(DeFi)生态系统中的总锁仓量(TVL),以及比特币相关的金融产品和服务的市场规模过去十年,BTCFi 市场更是逐渐显示出了显著的增长潜力,吸引了越来越多的机构参与,例如灰度(Grayscale)、贝莱德(BlackRock)和摩根大通(JPMorgan)开始涉足比特币和 BTCFi 市场。机构投资者的参与不仅带来了大量的资金流入,增加了市场流动性和稳定性,也提升了市场的成熟度和规范性,为 BTCFi 市场带来了更高的认可度和信任度。

• 本文将深入探讨当前加密货币金融市场中的多个热门领域,包括比特币借贷(BTC Lending)、稳定币(Stablecoin)、质押服务(Staking Service)、再质押服务(Restaking Service)、以及中心化与去中心化金融结合的 CeDeFi(CeDeFi)。通过对这些领域的详细介绍和分析,我们将了解其运作机制、市场发展、主要平台和产品、风险管理措施,以及未来的发展趋势。

第二部分:BTCFi 赛道细分

1. Stablecoin 稳定币赛道

简介

• 稳定币是一种旨在保持稳定价值的加密货币。它们通常与法定货币或其他有价值的资产挂钩,以减少价格波动。稳定币通过储备资产支持或算法调节供应量来实现价格稳定,广泛用于交易、支付和跨境转账等场景,使用户能够在享受区块链技术优势的同时规避传统加密货币的剧烈波动。

• 经济学中有这样的不可能三角:一个主权国家,不可能同时实现固定汇率制,资本自由流动和独立的货币政策。类似地,在 Crypto 稳定币的语境当中,也有这样的不可能三角:价格的稳定性、去中心化和资本效率不可能同时实现。

• 按稳定币的中心化程度分类和抵押类型分类是两个相对直观的维度。在目前的主流稳定币中,按中心化程度分类,可分为中心化稳定币(以 USDT、USDC、FDUSD 为代表),以及去中心化稳定币(以 DAI、FRAX、USDe 为代表)。按抵押类型分类,可分为法币 / 实物抵押,加密资产抵押和不足额抵押。

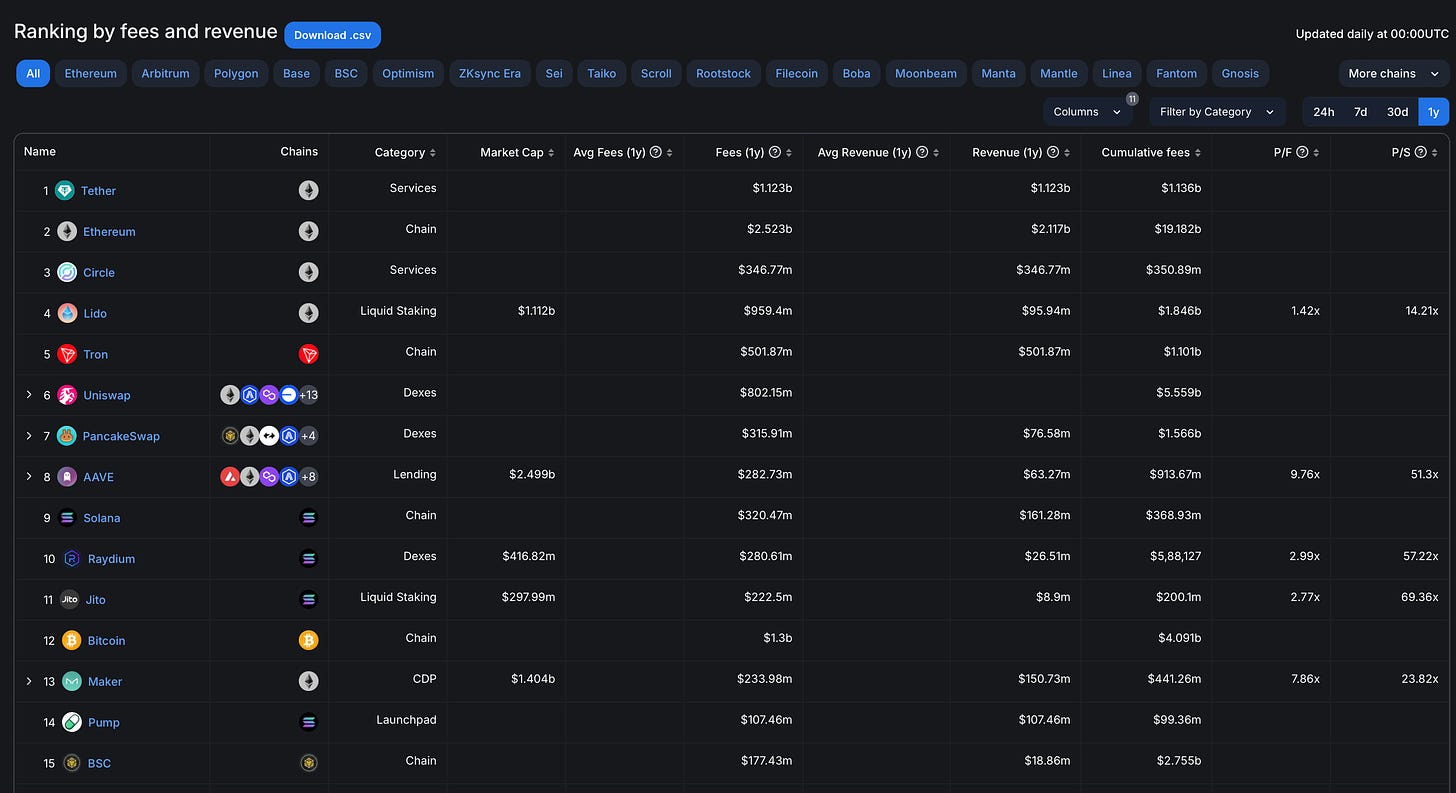

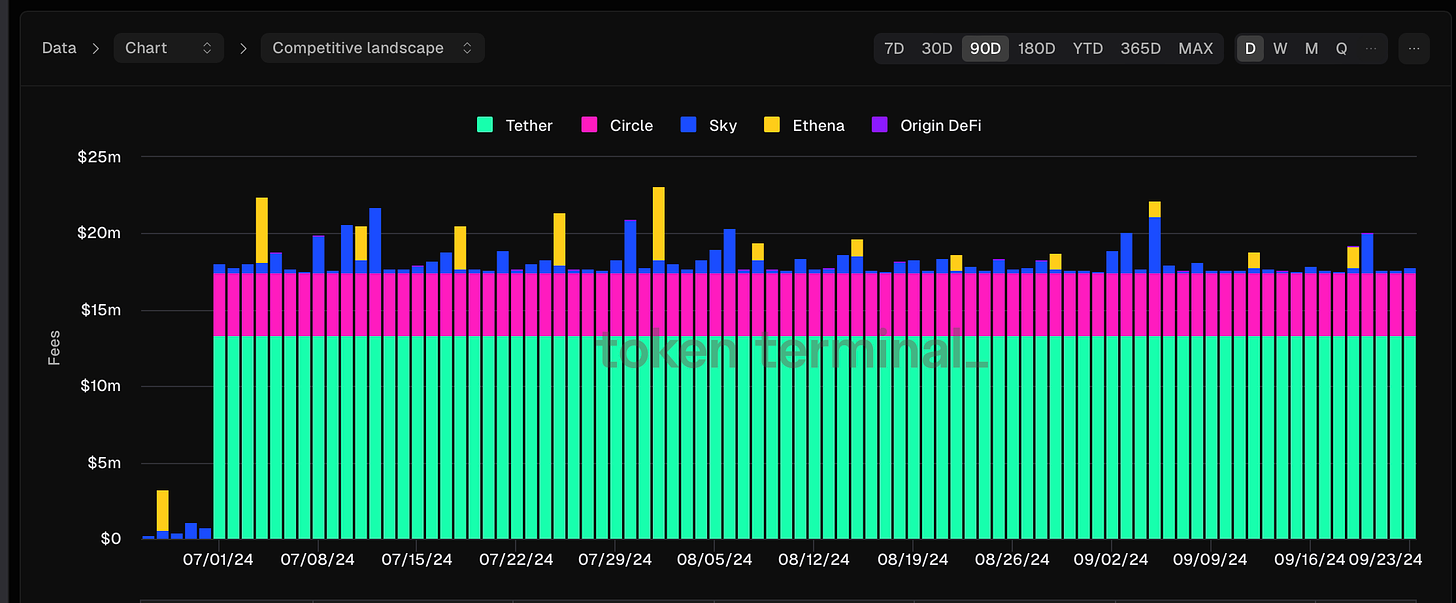

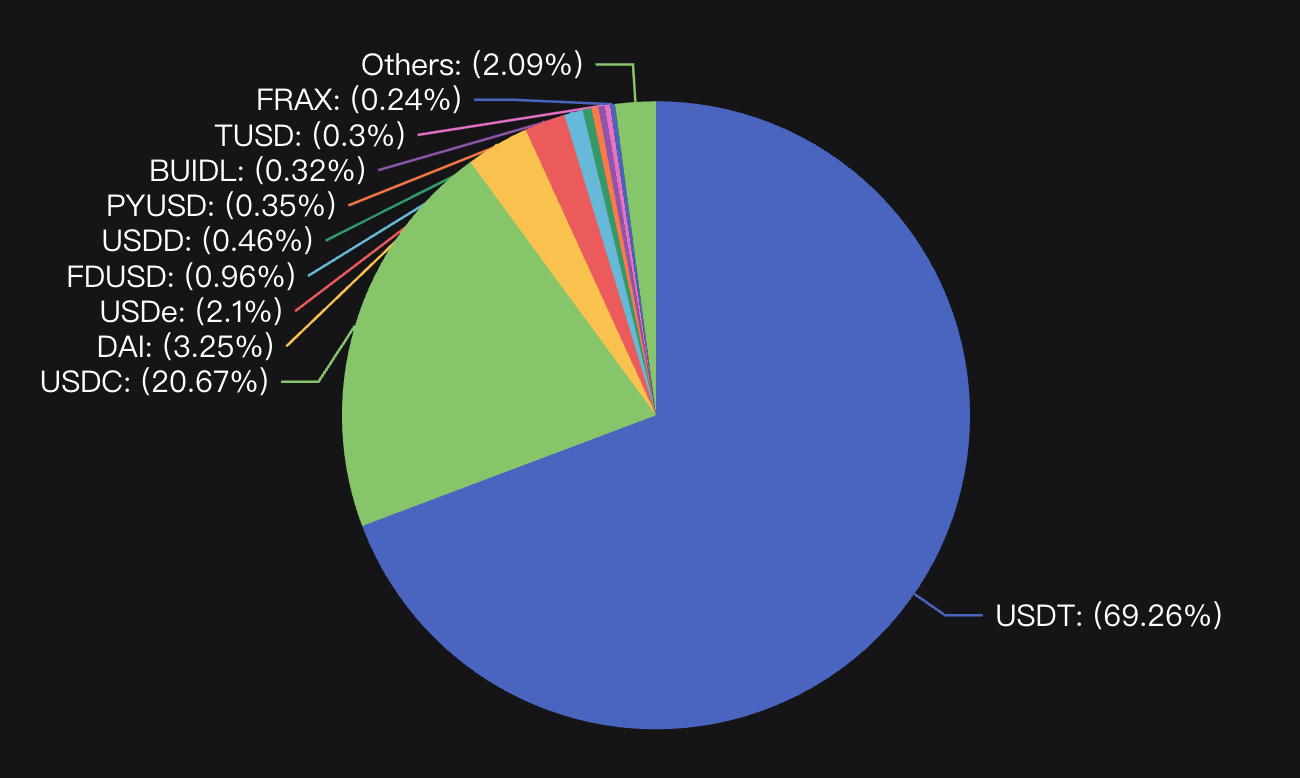

• 据 DefiLlama 7 月 14 日数据,稳定币总市值现报 1623.72 亿美元。从市值上来看,USDT、USDC 一骑绝尘,其中 USDT 更是遥遥领先,占据了整个稳定币市值的 69.23% 。DAI、USDe,FDUSD 紧随其后,分列市值 3-5 名。而其余所有稳定币,目前在总市值中占比均小于 0.5% 。

• 中心化稳定币基本都是法币 / 实物抵押,本质上是法币 / 其他实物资产的 RWA,比如 USDT、USDC 都是 1: 1 锚定美元,PAXG、XAUT 锚定黄金价格。去中心化稳定币则一般是加密资产抵押或是无抵押(或不足额抵押),DAI 和 USDe 都是加密资产抵押,在这其中又可以细分为等额抵押或是超额抵押。无抵押(或不足额抵押)一般也就是通常所说的算法稳定币,以 FRAX 和曾经的 UST 为代表。和中心化稳定币相比,去中心化稳定币市值不高,设计上稍许复杂,同时也诞生了不少明星项目。在 BTC 生态中,值得关注的稳定币项目都是去中心化稳定币,因此下面介绍一下去中心化稳定币的机制。

2024 年 7 月 14 日的稳定币市值前十,图源 Coingecko

2024 年 7 月 14 日的稳定币市值前十占比,图源 DefiLlama

去中心化稳定币机制

• 接下来介绍以 DAI 为代表的 CDP 机制(超额抵押)以及以 Ethena 为代表的合约套保机制(等额抵押)。除此以外,还有算法稳定币的机制,在这里不详细介绍。

• CDP ( Collateralized Debt Position ) 代表抵押债务头寸,是一种去中心化金融系统中通过抵押加密资产来生成稳定币的机制,经由 MakerDAO 首创后已经应用在在许多 DeFi、NFTFi 等不同类别的项目之中。

○ DAI 是由 MakerDAO 创建的一种去中心化、超额抵押的稳定币,旨在与美元保持 1: 1 的锚定。DAI 的运行依赖于智能合约和去 中心化自治组织(DAO)来维持其稳定性。其核心机制包括超额抵押、抵押债务头寸(CDP)、清算机制以及治理代币 MKR 的作用。

○ CDP 是 MakerDAO 系统中的一个关键机制,用于管理和控制生成 DAI 的流程。在 MakerDAO 中,CDP 现在被称为 Vaults,但其核心功能和机制仍然相同。以下是 CDP/Vault 的详细运作过程:

i. 生成 DAI:用户将其加密资产(如 ETH)存入 MakerDAO 的智能合约中,创建一个新的 CDP/Vault,随后在抵押资产的基础上生成 DAI。生成的 DAI 是用户借出的部分债务,抵押品则作为债务的担保。

ii. 超额抵押:为了防止清算,用户必须保持其 CDP/Vault 的抵押率高于系统设定的最低抵押率(例如 150% )。这意味着用户借出 100 DAI,需至少锁定价值 150 DAI 的抵押品。

iii. 偿还 / 清算:用户需要偿还生成的 DAI 以及一定的稳定费用(以 MKR 计价),以赎回其抵押品。如果用户未能保持足够的抵押率,其抵押品将被清算。

• Delta 表示衍生品价格相对于基础资产价格变化的百分比。例如,如果某个期权的 Delta 为 0.5 ,当基础资产价格上涨 1 美元时,期权价格预计会上涨 0.5 美元。Delta 中性头寸是一种通过持有一定数量的基础资产和衍生品,以抵消价格变动风险的投资策略。其目标是使组合的总体 Delta 值为零,从而在基础资产价格波动时保持头寸的价值不变。例如,对于一定量的现货 ETH,购买等值的 ETH 空头永续合约。

Ethena 通过发行代表 Delta 中性头寸价值的稳定币 USDe,对 ETH 的「Delta 中性」套利交易进行代币化。因此,他们的稳定币 USDe 有着如下两个收益来源:

○ 质押收益

○ 基差差额和资金费率

○ Ethena 通过对冲实现了等额抵押以及额外收益。

项目一、Bitsmiley Protocol

项目概述

• BTC 生态首个原生稳定币项目。

• 2023 年 12 月 14 日,OKX Ventures 宣布战略投资 BTC 生态上的稳定币协议 bitSmiley ,该协议可让用户在 BTC 网络超额抵押原生 BTC 铸造稳定币 bitUSD。同时,bitSmiley 还囊括了借贷及衍生品协议,旨在为比特币提供一个全新的金融生态系统。此前,bitSmiley 入选了 2023 年 11 月由 ABCDE 和 OKX Ventures 联合举办的 BTC 黑客松的优质项目。

• 2024 年 1 月 28 日宣布完成首轮代币融资,OKX Ventures 与 ABCDE 领投,CMS Holdings、Satoshi Lab、Foresight Ventures、LK Venture、Silvermine Capital 以及来自 Delphi Digital 和 Particle Network 的相关人士参投。2 月 2 日,香港上市公司蓝港互动旗下 LK Venture 在 X 平台宣布,已通过比特币网络生态投资管理基金 BTC NEXT,参与 bitSmiley 的首轮融资。3 月 4 日,KuCoin Ventures 发布推文宣布战略投资比特币 DeFi 生态项目 bitSmiley。

运作机制

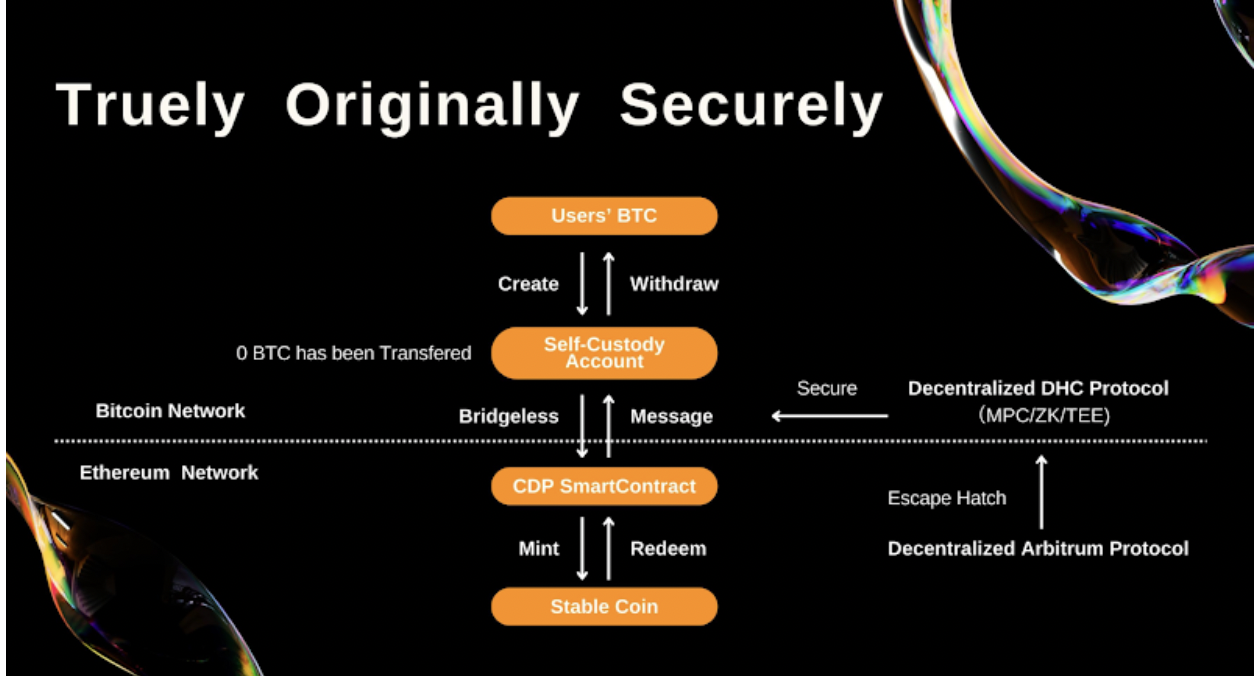

• bitSmiley 是基于 Fintegra 框架下的比特币原生稳定币项目。它由去中心化的超额抵押稳定币 bitUSD、原生无信任借贷协议(bitLending)组成。bitUSD 基于 bitRC-20 ,是魔改的 BRC-20 ,同时可被 BRC-20 兼容,bitUSD 新增了 Mint 和 Burn 的操作,以满足稳定币铸造和销毁的需求。

• bitSmiley 在 1 月推出名为 bitRC-20 的新 DeFi 铭文协议。该协议的首个资产 OG PASS NFT,也称为 bitDisc。bitDisc 分为金卡与黑卡两个级别,金卡分配给比特币 OG 和行业领导者,持有者总数不足 40 。2 月 4 日起,黑卡将通过白名单活动与公共铸造活动以 BRC-20 的铭文形式向公众开放,一度造成链上拥堵。随后,项目方表示将为未打成功的铭文进行补偿。

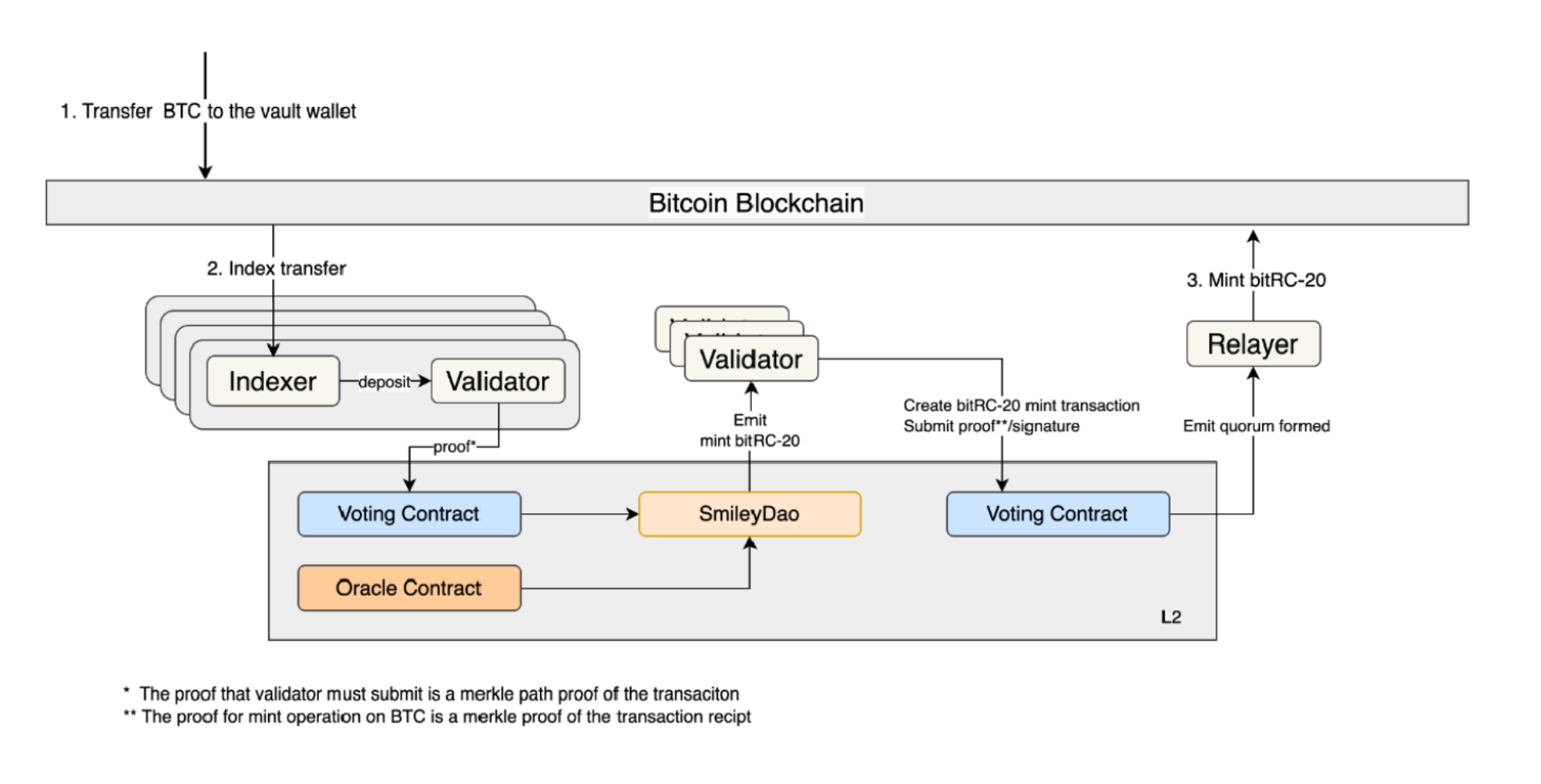

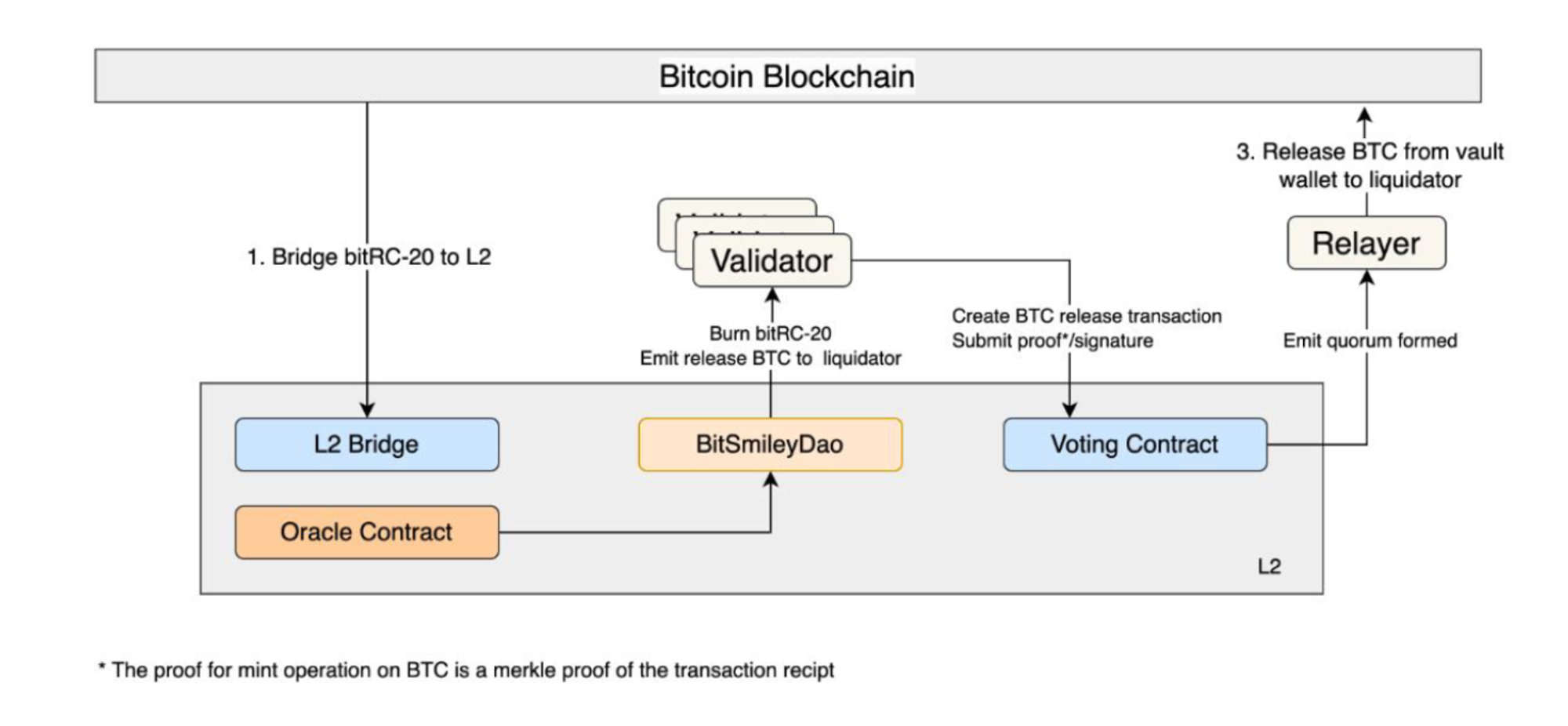

• $bitUSD 稳定币运作机制

$bitUSD 的运作机制和 $DAI 类似,首先是用户超额抵押,然后在 L2 上的 bitSmileyDAO 在接收到预言机信息并进行共识验证后,再向 BTC 主网发出 Mint bitRC-20 的信息。

图源 https://github.com/bitSmiley-protocol/whitepaper/blob/main/BitSmiley_White_Paper.pdf

• 清算、赎回的逻辑也和 MakerDAO 类似,清算采用荷兰拍的形式。

图源 https://github.com/bitSmiley-protocol/whitepaper/blob/main/BitSmiley_White_Paper.pdf

项目进展 & 参与机会

• bitSmiley 于 2024 年 5 月 1 日在 BitLayer 上上线 Alphanet。其中,最大贷款价值比 (LTV) 为 50% ,为了防止用户被清算,设定了一个相对较低的 LTV 比率。随着 bitUSD 的采用率增加,项目方将逐步提高 LTV。

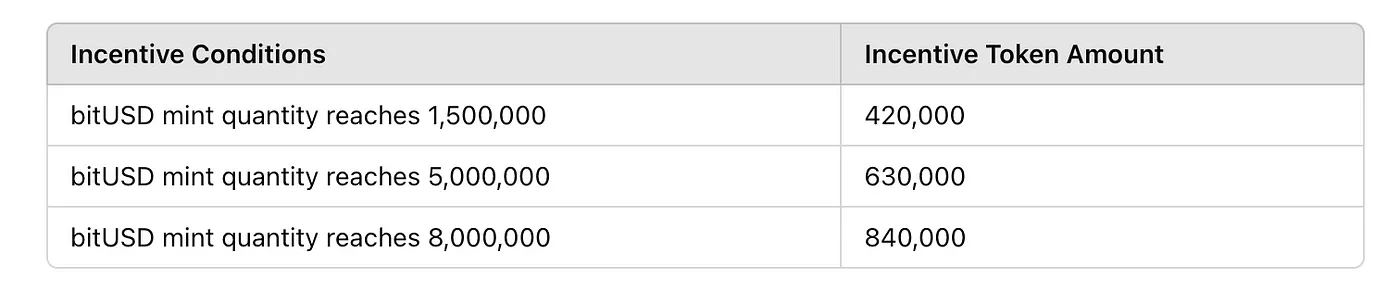

• bitSmiley 和 Merlin 社区将从 2024 年 5 月 15 日起推出独家流动性激励补助金,来增加 bitUSD 的流动性。 详细规则如下:

○ bitSmiley 将向 Merlin 社区成员提供高达 3, 150, 000 个 $BIT 代币作为奖励。奖励将根据 Merlin 社区中的用户行为解锁。第一季时间: 2024 年 5 月 15 日 — 2024 年 8 月 15 日。

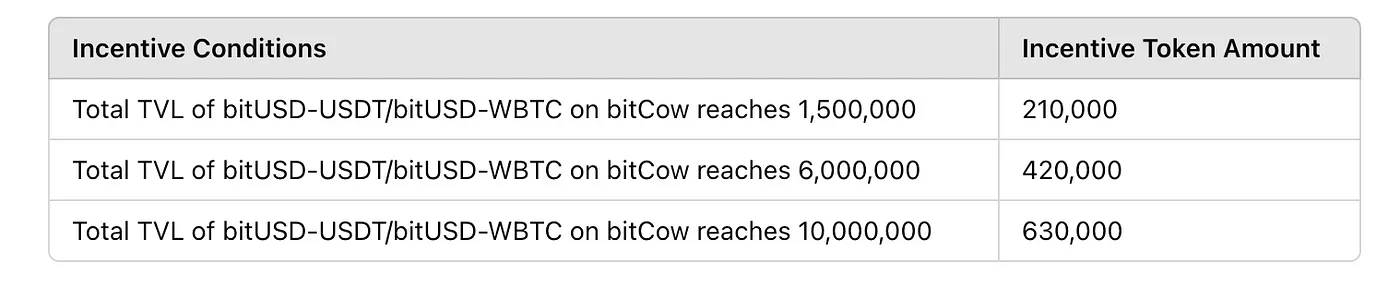

○ 奖励方式:bitUSD 铸造达到目标以及在 bitCow 上为 bitUSD 池子增加流动性,两种方式激励详情如下图。流动性激励金将根据用户在 Merlin 链上获得的 bitPoints 进行分配,用户获得的积分越多,获得的代币激励就越多。

图源 https://medium.com/@bitsmiley/exclusive-liquidity-incentive-grant-details-bitsmiley-x-bitcow-alpha-net-on-merlin-chain-3f88c4ddb32d

项目二、Bamk.fi(NUSD)

项目概述

• Bamk.fi 协议是中 NUSD (Nakamoto Dollar) 的发行者,NUSD 是比特币 L1 上的合成美元。NUSD 在 BRC 20-5 byte 和 Runes 协议上流通(目前两者等效)。

运作机制

• 其项目设计有 2 个阶段。在第 1 阶段,NUSD 与 USDe 以 1: 1 的比例支持,持有 NUSD 可在每个区块中累积 BAMK(越早拥有越多 NUSD,可以得到更多 BAMK)。在第二阶段,NUSD 将完全由 delta 中性的比特币头寸支持,并获得原生收益,即「比特币债券」,同时开启基于 BTC 的铸造与兑换。。然而,目前官网提供的铸造方式是由 USDT 1: 1 铸造。

• 上面提到的项目代币 BAMK 是符文形式,符文代码 BAMK•OF•NAKAMOTO•DOLLAR,于 2024 年 4 月 21 日刻印,最大供应量为 21, 000, 000, 000 (210 亿)。其中 6.25% 的供应量已作为奖励提供给所有 NUSD 持有者。只需购买 NUSD 并放在钱包中即可开始累积 BAMK 代币。844, 492 和 886, 454 之间的每个区块 – 总共 41, 972 个区块将累积 31, 250 BAMK,按比例分配给用户 NUSD 持有量除以该区块高度的总 NUSD TVL。

项目三、Yala Labs

项目概述

• Yala 通过自主搭建的模块化基础设施,让其稳定币 $YU 能够在各种生态之间自由、安全地流动,释放 BTC 流动性,为整个加密生态带来巨大资金活力。

• 核心产品包括:

○ 超额抵押稳定币 $YU:该稳定币通过超额抵押比特币生成,基础设施不仅基于比特币原生协议,还可在 EVM 及其他生态系统中自由、安全地部署。

○ Metamint:$YU 的核心组成部分,使用户能够便捷地使用原生比特币在各个生态系统中铸造 $YU,将比特币的流动性注入这些生态。

○ 保险衍生品:在 DeFi 生态系统内提供全面的保险解决方案,为用户创造套利机会。

运作机制

• 为了方便用户在各个生态中使用 $YU,推出了 Metamint 解决方案。无论使用原生比特币还是 EVM 上的 wrapped BTC 作为抵押品,用户都能轻松铸造任意目标链上的 $YU。为了降低使用门槛,用户无需手动打包比特币,只需简单抵押 BTC,系统会在后台自动生成所需目标链的 wrapped BTC,从而铸造目标链的 $YU。

• 通过这一流畅的资产转换方案,用户能够参与各个生态的 DeFi 协议,包括跨链收益 Farming、质押和其他 DeFi 活动,开辟了新的收益机会。这种多链解决方案显著增强了用户获得更大收益的潜力。与传统稳定币公司将盈利集中不同,Yala 将系统生成的费用返还给核心 $YU 持有者,确保用户能直接受益于生态的增长。

• 特点与优势

○ 以比特币作为主要抵押品,同时也享受比特币网络的安全性和韧性。

○ 用户可通过 $YU 参与各种 DeFi 活动,获取收益。

○ Yala 遵循以用户为中心的去中心化治理结构,收入也将返还给核心用户。

项目进展&参与机会:

通过与杰出项目的合作,Yala 在确保安全性的前提下,为用户提供多种收益机会。例如,通过与、Babylon 的合作,使得 Yala 用户能够在平台上超额抵押 BTC 并铸造稳定币 $YU 后,将这些抵押品进一步质押到 Babylon 平台,实现多重收益。由于 Babylon 质押协议无需第三方托管,这种集成在提升了收益情况下,保证了用户资产的绝对安全。

Yala 的路线图专注于构建一个强大的流动性层,将比特币连接到市场上杰出的 Layer 1 Layer 2 生态系统。为了保证安全性以及最佳用户体验,Yala 将分阶段上线其主网和测试网:

• 测试网 V 0 :$YU 稳定币发行、Pro 模式、预言机和预言机;

• 测试网 V1:带有元收益的 $YU 稳定币轻量模式;

• V1 发布:保险模块和安全升级。

• V2 上线:治理框架启动。

测试网上线逐渐临近, Yala 已经获得一线基金支持,具体机构以及估值情况请期待近期的融资新闻宣布。

项目四、Satoshi Protocol

项目概述

• BTC 生态首个 CDP 稳定币协议,基于 BEVM 生态。

• Satoshi Protocol 于 2024 年 3 月 26 日宣布完成种子轮融资,此轮融资由 Web3Port Foundation、Waterdrip Capital 领投,BEVM Foundation、Cogitent venture、Statoshi Lab 等机构参投。2024 年 7 月 9 日宣布完成 200 万美元的融资。

运作机制

• 通过低利率使比特币持有者能从其资产中释放流动性;同时 Satoshi 协议是一种多链协议,其稳定币 SAT 具有高度兼容的多代币标准机制。Satoshi Protocol 目前有两个代币:与美元挂钩的稳定币 SAT 和激励和奖励生态系统参与者的实用代币 OSHI。用户可通过存入 BTC 以及 LST 等基于 BTC 的生息资产,以 110% 的最低抵押品率,铸造美元稳定币 $SAT,并参与交易、流动池、借贷等场景赚取收益。

• 在 Satoshi 协议中,用户建仓时必须保持至少 110% 的抵押率,以避免被清算。例如,借出 100 SAT 时,用户需锁定总价值高于 110 SAT 的 BTC 作为抵押品。若 BTC 价格下跌导致抵押品价值低于 110% 的抵押率,协议将启动清算机制。

• 稳定池是 Satoshi 协议的核心机制,旨在通过提供流动性来清偿清算头寸的债务,确保系统的稳定性。当抵押不足的头寸(抵押率低于 110% )被清算时,SP 使用 SAT 清偿债务并获得被清算的 BTC 抵押品。参与稳定池的用户可以折价购买这些 BTC 抵押品,协议则用这些清算所得的 SAT 来偿还债务。

项目进展 & 参与机会

• 最新公告中表示,Satoshi Protocol 正开发基于 Bitcoin 主网的符文 ( Runes ) 稳定币,另外通过与 Omini Network 等项目合作,打通 Bitcoin 与 Ethereum 生态以实现「全链稳定币」愿景。

• 目前正在进行 $OSHI 的空投积分活动,用户可以通过在 BVB 计划中给项目投票,存入抵押品借出 $SAT,提供流动性和推荐四种方式获得积分,后期根据积分发放 $OSHI。

项目五、BTU

项目概述

• BTU 是比特币生态中的首个去中心化稳定币项目,采用抵押债仓(CDP)模型,允许用户基于 BTC 资产发行稳定币。BTU 通过无缝的去中心化设计,解决了比特币持有者在现有去中心化金融(DeFi)生态中流动性不足的问题,提供了更安全、去信任化的稳定币解决方案。

运作机制

1. 比特币支持的稳定币: BTU 是一个完全由比特币抵押的去中心化稳定币。用户通过将 BTC 锁定在 BTU 协议中,可以直接铸造稳定币,而无需将资产转移到链外或放弃对 BTC 的控制权。这种设计不仅确保了去中心化,也避免了传统中心化交易所或托管机构的风险。

2. 无需跨链桥: 与依赖跨链桥的其他解决方案不同,BTU 在比特币网络内完成全部操作,用户无需将 BTC 跨链转移。这一设计消除了跨链过程中可能出现的第三方风险,进一步加强了用户的资产安全和控制。

3. 无需交易的资产证明: BTU 引入了一种无需交易即可证明 BTC 持有量的机制,用户无需转移其比特币即可证明其资产。这一无信任、无缝的设计为用户提供了额外的灵活性,使其能够在参与 DeFi 生态的同时,保有对 BTC 资产的完全控制。

4. 去中心化 CDP 模型: BTU 采用了去中心化的抵押债仓(CDP)模型,用户能够完全自主控制何时发行或赎回 BTU 稳定币。协议设计确保了用户的 BTC 只能在用户同意的情况下被使用,保持了高度的去中心化和控制权。

5. 提升流动性与杠杆: BTU 是第一个在比特币网络上实现映射 BTC 并增加其流动性与杠杆的协议。通过这一机制,BTC 持有者可以在不牺牲去中心化的前提下,将其资产引入 DeFi 生态系统,享受更大的灵活性与投资机会。

• BTU 通过解锁比特币的流动性,为 BTC 持有者提供了一种去信任、去中心化的方式来参与 DeFi 生态。传统上,比特币持有者在不依赖中心化交易所或托管机构的情况下,难以参与 DeFi 和链上金融活动。BTU 的出现为比特币持有者带来了全新的机会,使其能够安全地发行稳定币、增加流动性并保有对 BTC 的控制。

• 这一创新性的去中心化稳定币解决方案,不仅为 BTC 持有者提供了更多金融选择,也为 DeFi 生态带来了新的增长潜力。通过推动比特币的流动性释放,BTU 有可能推动新一代 DeFi 应用和协议的出现,进一步扩大 DeFi 市场的用户基础和使用场景。

• BTU 的基础设施设计注重去中心化与安全性。由于完全基于比特币网络内操作,BTU 无需引入跨链桥或第三方托管,这大大减少了与中心化风险相关的问题。BTU 的去中心化模型确保其能够与现有比特币生态无缝整合,同时不会增加额外的技术或安全风险。

项目进展 & 参与机会

• 目前项目已获得来自 Waterdrip Capital、Founder Fund 和 Radiance Ventures 的投资支持。

2. Lending 赛道

简介

• 比特币借贷(BTC Lending)是一种通过将比特币作为抵押物来获得贷款或通过出借比特币赚取利息的金融服务。借款方将比特币存入借贷平台,平台根据比特币的价值提供贷款,借款方支付利息,出借方赚取收益。这种模式为比特币持有者提供了流动性,同时为投资者提供了新的收益渠道。

• BTC Lending 中的抵押贷款类似于传统金融中的房屋抵押贷款。如果借款人违约,平台可以拍卖抵押的比特币以回收贷款。BTC Lending 平台通常采取以下风险管理措施:

1. 控制抵押率和贷款价值比(LTV):平台会设定一个 LTV。例如,比特币价值为 1 万美元,借款不超过 5, 000 美元(LTV 为 50% )。这为比特币价格波动提供了缓冲空间。

2. 补充抵押品和追加保证金:比特币价格下跌时,借款人需补充抵押品以降低 LTV。如果未能补充,平台可能会强制平仓。

3. 强制平仓机制:当借款人未能追加保证金时,平台会卖出部分或全部抵押比特币以偿还贷款。

4. 风险管理和保险:某些平台会设立保险基金或与保险公司合作,提供额外保障。

• 从 2013-2017 年,比特币逐渐被接受为新的资产类别,早期借贷平台如 Bitbond 和 BTCJam 出现,主要通过 P2P 模式进行借贷。2018-2019 年,加密货币市场快速增长,更多平台如 BlockFi、Celsius Network 和 Nexo 涌现,DeFi 概念推动了去中心化借贷平台的兴起。

• 2020 年至今,新冠疫情使全球金融市场动荡,加密货币作为避险资产受关注,BTC Lending 需求大增,借贷规模迅速扩大。各大平台不断创新,推出多种金融产品和服务,如闪电贷、流动性挖矿和加密货币奖励信用卡,吸引了更多用户。

• BTC Lending 赛道已经成为加密货币市场的重要组成部分,服务涵盖比特币和以太坊等主要加密货币,借贷产品包括抵押贷款、存款账户和无抵押贷款。平台通过利差和手续费盈利。热门平台如 Aave 提供闪电贷和流动性挖矿奖励,MakerDAO 提供 DAI Savings Rate(DSR),Yala 基于稳定币提供 DeFi 收益等。接下来,将对 BTC Lending 赛道热门的产品展开介绍。

项目一、Liquidium

项目概述

• Liquidium 是一种在比特币上运行的 P2P 借贷协议,支持用户使用原生 Ordinals 和 Runes 资产作为抵押品借出和借入原生比特币。

• 2023 年 12 月 11 日,Liquidium 完成 125 万美元 Pre-Seed 轮融资,Bitcoin Frontier Fund、Side Door Ventures、Actai Ventures、Sora Ventures、Spicy Capital、UTXO Management 等参投。

• 2024 年 7 月 18 日,完成 275 万美元的种子轮融资。本轮融资由 Wise 3 Ventures 领投,Portal Ventures、Asymmetric Capital、AGE Fund、Newman Capital 等参投。

运作机制

• 该平台通过比特币 L1 上的部分签名比特币交易 (PSBT) 和离散日志合约 (DLC) 以安全和非托管的方式完成比特币的借贷。目前支持 Ordinals、Runes 资产(BRC-20 正在测试中)的借贷。

• Tokenomics:符文形式 LIQUIDIUM•TOKEN,于 2024 年 7 月 22 日推出,总量 100 M。创世空投已经完成。截至 9 月 3 日,LIQUIDIUM•TOKEN 市价约 $ 0.168 ,市值 $ 2 M。

• 根据 Geniidata 的数据,截至 9 月 3 日,协议的总交易量达到了约 2400 BTC,其中大部分是 Ordinals,少部分是 Runes 资产。协议交易量高点在 4-5 月,平均每天有大约 15-20 BTC 的 Ordinal 资产的交易量。随着符文的推出,DAU 和交易量又有一个新的高峰然后逐渐下降。8 月, 9 月的交易量下降到了日均 5-10 BTC。

项目二、Shell Finance

项目概述

• 基于 BTC L1 的稳定币协议,支持将 BTC,Ordinals NFT, Runes,BRC-20 , ARC-20 资产作为抵押物来获得 $bitUSD。

运作机制

• 和 Liquidium 类似,基于 PSBT 和 DLC 技术来实现 BTC 的原生借贷。PSBT 允许安全和协作的交易签名,而 DLC 则允许基于经过验证的外部数据进行有条件和无需信任的合约执行。

• 和 Liquidium 的 P2P 模式不同,Shell Finance 采用了点对池的方案,即 Peer-to-Pool,来最大化利用率。

• Testnet 目前尚未推出。

3. Staking 赛道

简介

• 质押(Staking) 通常以安全、稳定生息的特征被人们认识。「质押」代币时随着时间的推移,用户通常会获得某种访问权限,特权或奖励通证,以换取他们的锁币,可以随时随地提取他们的代币。质押发生在网络层面上,完全用于保护网络。以太坊的质押权益证明(PoS)机制是最典型的质押示例, 565, 000 多个验证者持有标准的 32 ETH,这些 ETH 在今天价值超过 320 亿美元。权益质押的资产通常与 DeFi 流动性、收益奖励和治理权挂钩。将通证锁定在区块链网络或协议中以获得回报,这些通证将用于为用户提供关键服务。

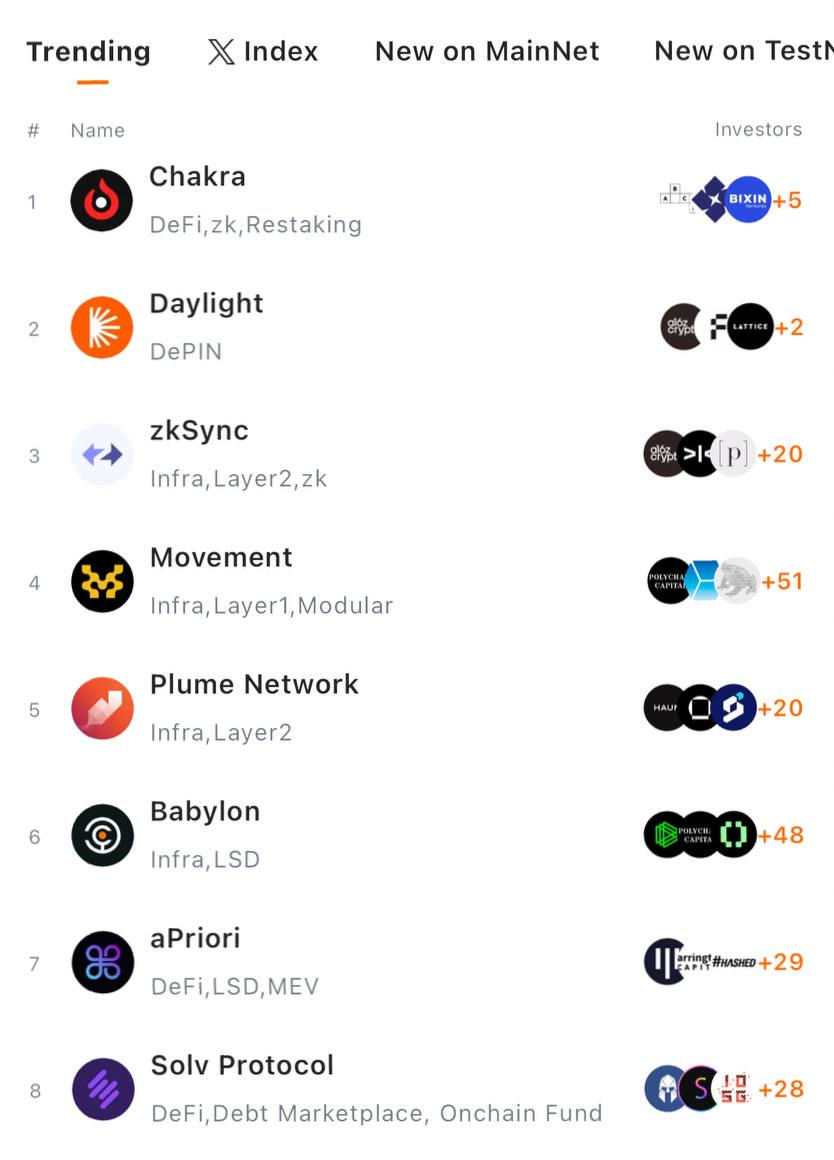

• 当下 Staking 带来共享安全性的概念则为模块化赛道提供了一种新维度,即利用「数字黄金与白银」的潜能。从叙事上来说,既释放了数万亿市值的流动性,又是未来扩容之路的关键核心。以最近比特币质押协议 Babylon 和以太坊再质押协议 EigenLayer,分别斩获 7000 万美元和 1 亿美元的巨额融资为例,不难看出头部 VC 对这条赛道非常认可。

• 现阶段这个赛道主要分为两种派系: 1.具有足够安全性的 Layer 1 作为 Rollups 的功能层; 2.再造一个与比特币 / 以太坊安全性接近且性能更优的存在,比如我们熟知的 Celestia 就是通过纯 DA 功能架构、低 gas 成本的方式,以求在短的时间内创造一个安全性与去中心化且性能强劲的 DA 层。该方案的劣势在于去中心化程度还需要一定时间补全,且缺乏正统性。而新诞生的 Babylon 与 Eigenlayer 这类项目,相比于前两者来说是一个偏中性的存在,其优势在于继承正统性与安全性的同时,又赋予了主链资产更多应用价值——通过 POS,借用比特币或以太坊的资产价值创造共享安全性服务。

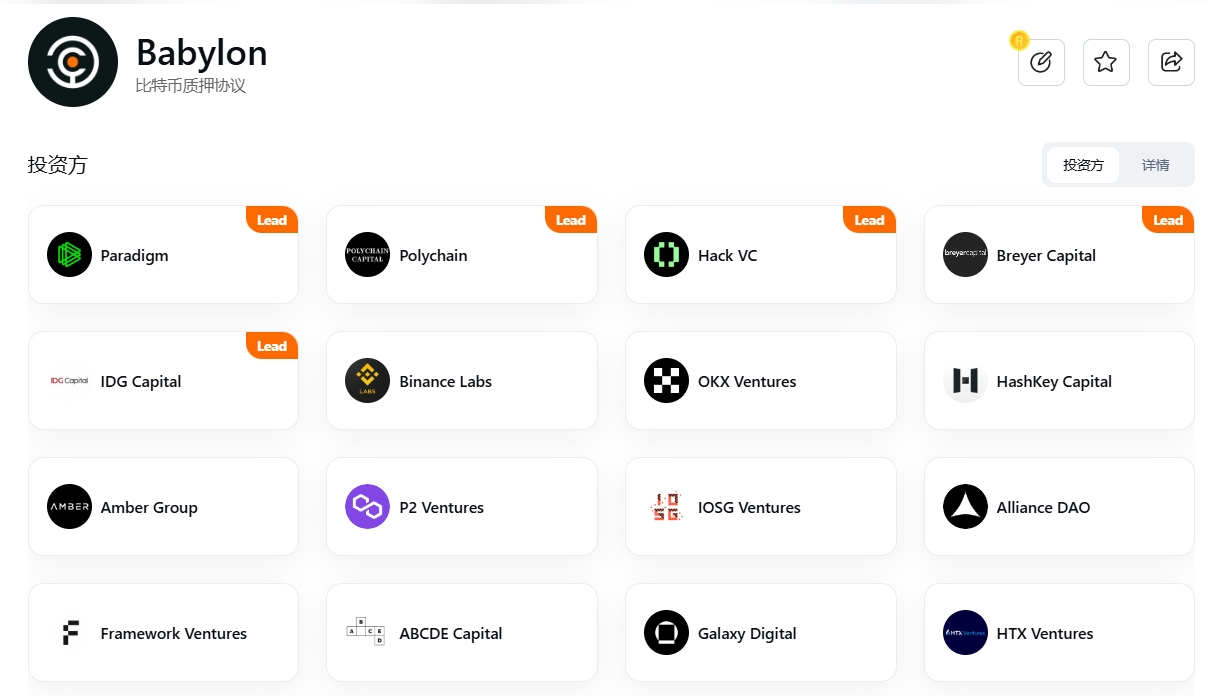

项目一、Babylon

项目概述

• Babylon 是由斯坦福大学 David Tse 教授创立的 layer 1 区块链。该项目的使命是为所有 PoS 区块链带来比特币无与伦比的安全性,而无需任何额外的能源成本。该团队由斯坦福大学的研究人员和经验丰富的开发人员以及经验丰富的商业顾问组成。

• Babylon 是一个比特币质押协议,核心组件是一个兼容 Cosmos IBC 的 POS 公链,可实现在比特币主网锁定比特币来为其他 POS 消费链提供安全性,同时在 Babylon 主网或 POS 消费链获得质押收益。Babylon 使得比特币能利用自身独特的安全性和去中心化特性,为其他 POS 链提供经济上的安全性,来实现其他项目的快速起动。

图源 https://www.rootdata.com/zh/Projects/detail/Babylon?k=MjgwNQ%3D%3D

• Babylon 的团队由 32 名技术人员以及顾问组成,团队技术实力强大,团队的顾问包括 Osmosis lab 的联创 Sunny Aggarwal,Eigenlayer 的创始人 Sreeram Kannan 在其中担任策略顾问。截至 2024 年 6 月 1 日,Babylon 共披露了多轮融资,总金额高于 $ 96.8 Million。通过下表可以看出,相较其他比特币 Layer 2 项目,Babylon 的融资额度较高,机构众多。

运作机制

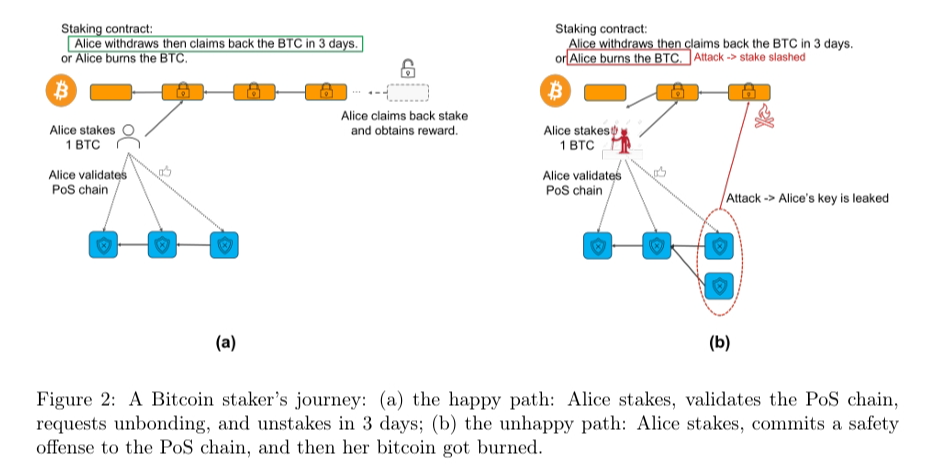

• 在工作机制上,Babylon 与以太坊的再质押协议 EigenLayer 一致,「比特币 +Babylon」可以视为是「以太坊 +EigenLayer」,但由于比特币不支持智能合约,Babylon 需要比 EigenLayer 多做一步,也是从 0-1 最难的一步,让不可质押的比特币先变得可以质押,之后再做比特币再质押。

• Babylon 借助 UTXO 来实现质押合约,称为远端质押(Remote Staking)。即 BTC 安全性通过中间层远端传递给 PoS 链,同时在思路上去巧妙的结合现有的操作码,其实现合约的具体步骤可拆解为如下四步:

a. 锁定资金

用户将资金发送到一个由多重签名控制的地址。通过 OP_CTV(OP_CHECKTEMPLATEVERIFY,允许创建预定义的交易模板,确保交易只能按照特定的结构和条件执行),合约可以指定只有在满足特定条件时,这些资金才能被花费。资金被锁定后,生成一个新的 UTXO,表示这些资金已被质押;

b. 条件验证

调用 OP_CSV(OP_CHECKSEQUENCEVERIFY,允许设置一个相对时间锁定,基于交易的序列号,表示在某一相对时间或区块数之后才能花费 UTXO)可实现时间锁定,可确保资金在一定时间内不能被取出。结合上文所诉的 OP_CTV,就可实现质押、解质押(在满足质押时间的情况下,质押者就可以花费被锁定的 UTXO)、罚没(Slashing,质押者出现作恶的情况下,将强制花费 UTXO 到锁定地址,并限制为不可花费的状态,类似于黑洞地址);

图源 https://docs.babylonchain.io/assets/files/btc_staking_litepaper-32bfea0c243773f0bfac63e148387aef.pdf

c. 状态更新

每当用户进行质押或取回质押资金时,都会涉及到 UTXO 的创建和花费。新的交易输出会生成新的 UTXO,而旧的 UTXO 会被标记为已花费。这样每个交易和资金流动都被准确记录在区块链上,确保透明性和安全性;

d. 收益分发

根据质押金额和质押时间,合约会计算应得的奖励,并通过生成新的 UTXO 进行分配。这些奖励可以通过脚本条件在满足特定条件后进行解锁和花费。

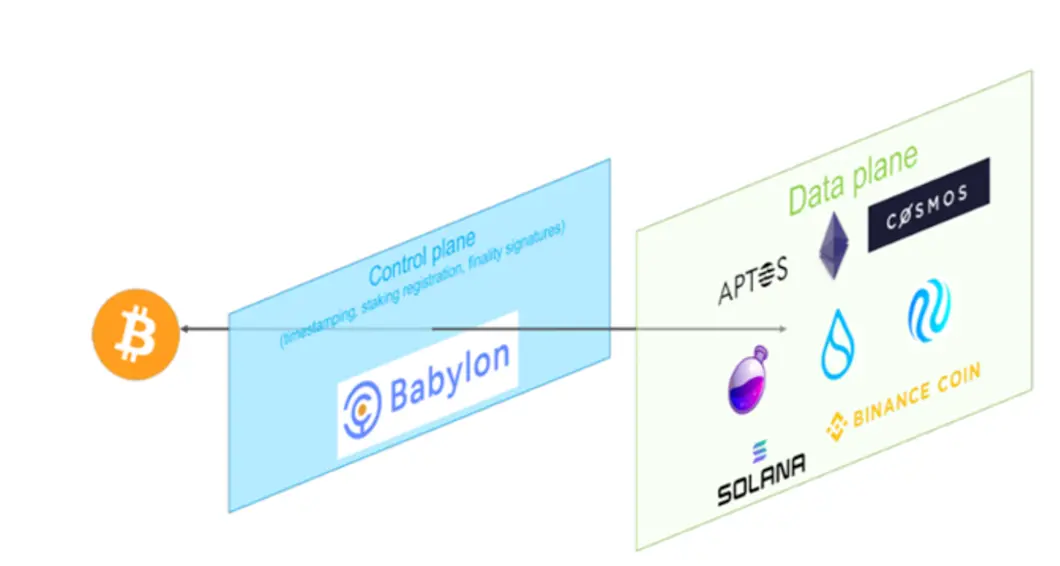

• Babylon 的整体架构可分为三层:比特币(作为时间戳服务器)、Babylon (一条 Cosmos Zone),作为中间层、PoS 链需求层。Babylon 将后两者分别称为 Control Plane(控制平面,即 Babylon 自身),Data Plane(数据需求平面,即各种 PoS 消费链)。

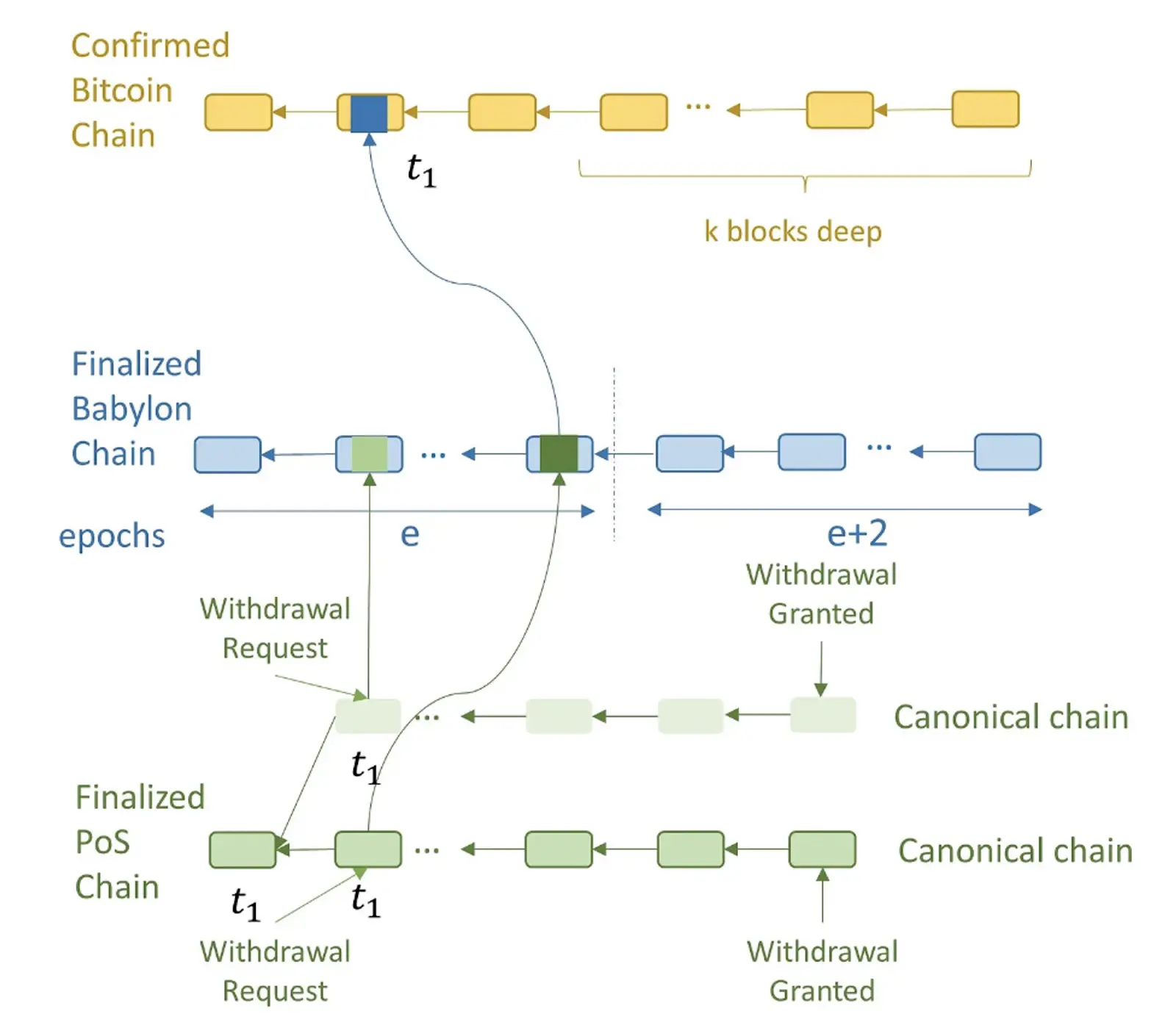

• 各个 PoS 链的验证者下载 Babylon 区块,观察其 PoS 检查点是否包含在比特币检查的 Babylon 区块中。这使 PoS 链能够检测到差异,例如,如果 Babylon 验证者创建了一个由比特币检查的不可用区块,并对不可用区块中包含的 PoS 检查点撒谎。

• 因此便有了罚没规则,即如果验证者在检测到攻击时没有撤回其质押,则可以对具有双重签名冲突 PoS 区块的验证者进行罚没。恶意的 PoS 验证者因此可能会在为规范 PoS 链上的区块分配比特币时间戳时分叉 PoS 链。在后来的 PoS 客户端看来,这将规范 PoS 链从顶部链更改为底部链。虽然这是一次成功的安全攻击,但它会导致恶意 PoS 验证者的权益被罚没,因为他们有双重签名的冲突区块,但尚未提取其质押权益。

图源 https://docs.babylonchain.io/assets/files/btc_staking_litepaper-32bfea0c243773f0bfac63e148387aef.pdf

项目进展 & 参与机会

• 2023 年 2 月,Babylon 已经实现了 BTC timestamping testnet 。7 月实现了 BTC staking poc,且在 Q4 将会推出 BTC staking testnet。

• 在 2024 年的 Q2,Babylon 将会上线 Mainnet,在 2024 年 Q3– 4 将会推出 Data Availability 当前处于 testnet 4 ,参与进行测试网的用户会得到一些项目积分作为激励,积分在主网时可以兑换成治理代币空投。

• 主网预计会很快上线。2024 年 8 月 1 号,babylon 已经开始了与 chakra、bedrock、solv protocol、pstake 等一众热门 restake 项目合作,开始了预质押进程。用户已经可以通过上述项目来参与 babylon 的预质押并拿到相应的份额了,现在是非常好的参与时机。后期主网上线后用户在主网上质押也能得到治理代币,质押者随时都可以获得质押网络的年化收益。

4. Restaking 赛道

简介

• 在 staking 的基础上,ETH 首次引入了 restaking 这一概念。ReStaking 是将流动性质押代币资产用于在其他网络和区块链的验证者进行质押,以获得更多收益,同时仍有助于提高新网络的安全性和去中心化的行为。通过 ReStaking,投资者可以从原始网络和 ReStaking 网络两方面获得两倍的收益。尽管 ReStaking 使质押者能够获得更大的收益,但它也存在智能合约风险和验证者质押行为欺诈的风险。

• 除了接受原始资产外,ReStaking 网络还接受其他资产,如 LSD 代币、LP 代币等,这增加了网络的安全性。并且在仍为协议及其用户产生实际收入的同时,释放了 DeFi 市场的无限流动性来源。ReStaking 网络和标准网络的收入都来自于安全租赁、验证者和 dApp、协议和层所产生的费用。网络上的质押参与者将获得网络收入的一部分,并且可能还会获得网络原生代币的通胀奖励。

• 很多 BTC holder 会将他们的 BTC 放到如 babylon、bedrock 这样的项目进行质押,得到可观的年化收益率和治理代币,早期参与者更是能获得相当好的收益和长期回报。但是他们的 BTC 会因为 staking 而失去其他的应用价值。那么,要如何释放新的流动性来让他们的 BTC 拥有更多的价值呢?既然无法释放 BTC 的更多流动性,那么就从 LSD 下手,去释放通过 staking 得到的 LSD 的流动性。用户自然十分买单,把质押 BTC 得到的资产凭证进行 restaking,换取五重收益——staking 的年化收益、staking 得到的治理代币、restaking 的年化收益、restaking 得到的治理代币。

项目一、Chakra

项目概述

• Chakra 是一项创新的模块化结算基础设施,采用零知识证明技术,确保了去信任化的安全性和高效性。通过整合分散的比特币流动性,Chakra 提供了一种更加安全和流畅的结算体验。用户可以轻松地一键质押比特币,利用 Chakra 的先进结算网络,参与包括 Babylon 生态的 LST/LRT 项目在内的更多流动性收益机会。

• Chakra 由 Starknet 生态重点支持, 2024 年 3 月,官方宣布已获得 StarkWare、CoinSummer 等投资机构,以及多位万币侯和矿工的早期投资。

运作机制

• Chakra 通过提供高度模块化比特币结算网络,实现 BTC 衍生资产在主要公链之间的自由流动,为 DeFi 协议注入流动性,解决了当前区块链生态系统中比特币的流动性和互操作性问题。同时,Chakra 帮助 Layer 2、去中心化交易所(DEX)和 DeFi 协议绕过构建比特币结算基础设施的复杂性,避免项目方在重复构建结算系统时带来的资源浪费和安全隐患。

• Chakra 利用 Babylon 网络提供的最终性,增强了经济安全性,防止了因共识攻击导致的结算错误。Chakra 能够为 Layer 2 的状态和流动性结算提供高效的零知识证明聚合,确保跨链比特币资产的无摩擦流通。Chakra 团队设计和实施的并行虚拟机(Parallel VM)通过多线程优化,在 4 个线程下达到每秒超过 5000 TPS 的性能,在 64 个线程的高配置环境中,TPS 甚至可达 100, 000 。

项目进展

• Chakra 在 5 月上线 Devnet,激励开发者共建应用生态,与 Starknet 的多个本地社区建立了深厚的联系,后续将在 Starknet 的支持下推出系列开发者教育活动和 Devnet 激励。6 月,在 Chakra 和 Babylon 同期上线的测试网活动中,Chakra 连续成为 Babylon 全网第一的 Finality Provider,为 Babylon 生态贡献了全网 41% 的质押用户。

• 2024 年 8 月 1 日至 8 月 7 日,Chakra 与币安 Web3 钱包联合启动 Babylon 预质押活动。为参与者提供了 Babylon 潜在收益和 ChakraPrana 双重奖励,并在未来有机会获得结算系统中其他生态代币的奖励。目前活动已经结束,共计 48, 767 位用户参与质押。

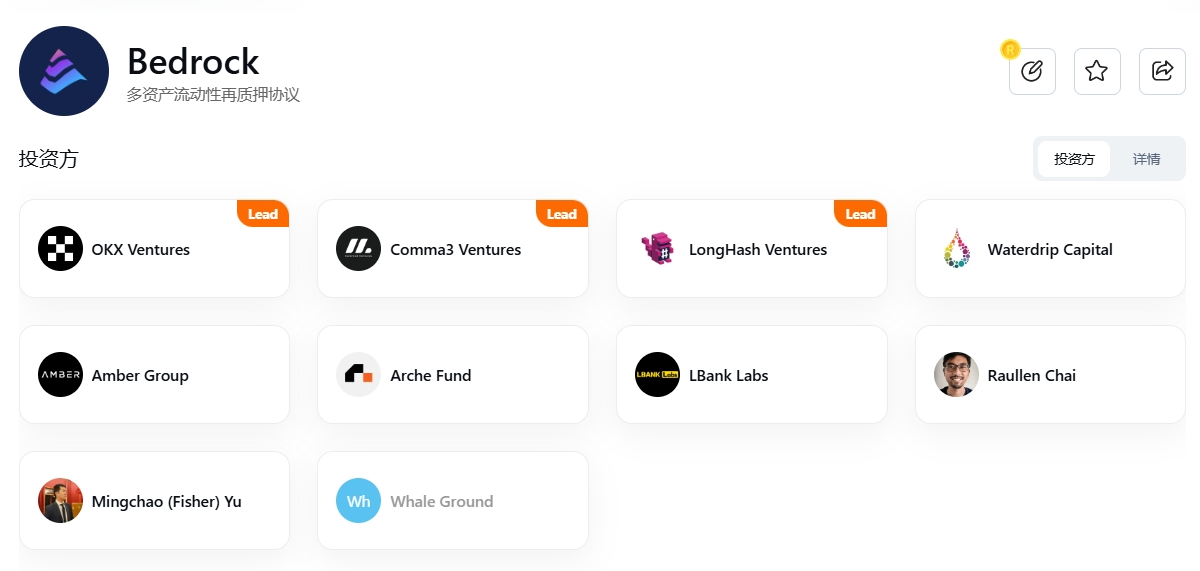

项目二、Bedrock

项目概述

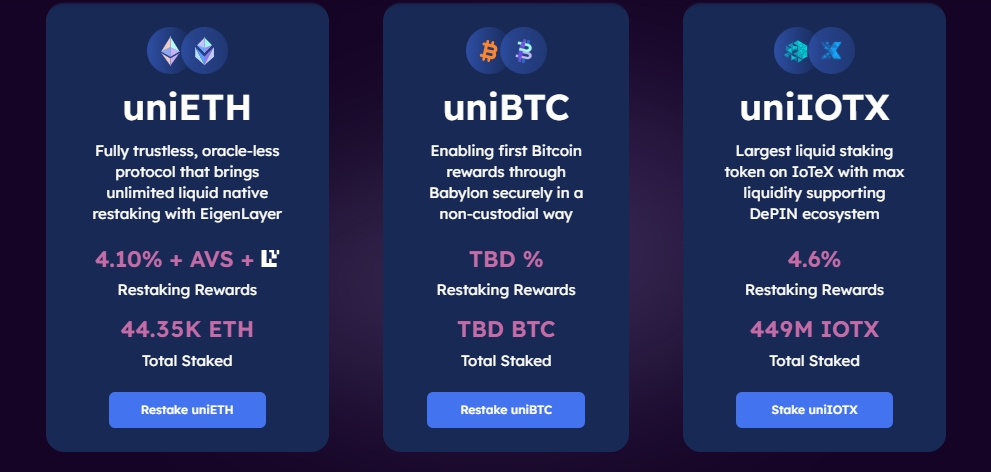

• Bedrock 是一种多资产流动性再质押协议,由与 RockX 合作设计的非托管解决方案提供支持。Bedrock 利用其通用标准来释放 PoS 代币(例如 ETH 和 IOTX)的流动性和最大价值,以及现有的流动质押代币(称为 uniETH 和 uniIOTX)。

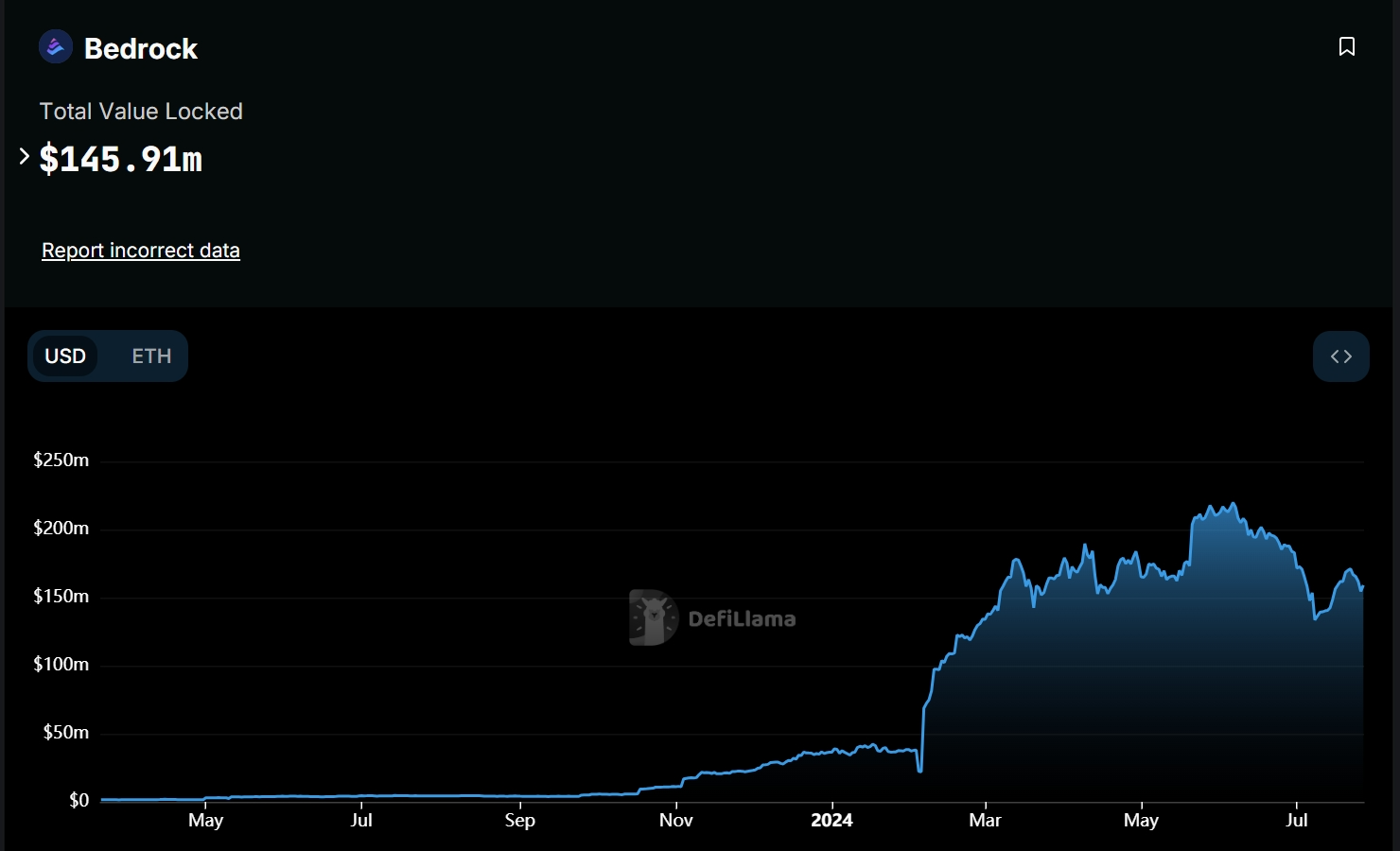

• Bedrock 给用户提供机构级的服务,在 5 月 2 日为止质押总值超过 2 亿美元,在 Babylon 上构建了第一个流动性质押比特币 (uniBTC)。

迄今为止的 TVL:

图源 https://defillama.com/protocol/bedrock#information

• TVL 最高时突破 2 亿美元,至今有再度攀高的迹象。此外,项目还与 Pendle、Karak、Celer、zkLink 等生态协议开展了深度合作,凸显了其在 DeFi 生态系统中的影响力。

图源 https://www.rootdata.com/zh/Projects/detail/Bedrock?k=MTI1OTM%3D

• Bedrock 获得了 OKX Ventures、Waterdrip Capital、Amber Group 等著名机构的投资。2024 年 5 月 2 日,OKX Ventures 宣布领投 Bedrock。OKX Ventures 创始人 Dora Yue 表示:「DeFi 如火如荼的发展下, 链上质押总值已超 934 亿美金,其中 48% 来自流动性再质押板块。对 Bedrock 的投资旨在加速流动性再质押解决方案。我们希望为社区用户提供多元化和安全的资产管理选择。期待 DeFi 使用场景逐步成熟化和体系化,促进 Web3 行业的可持续性发展」。

运作机制

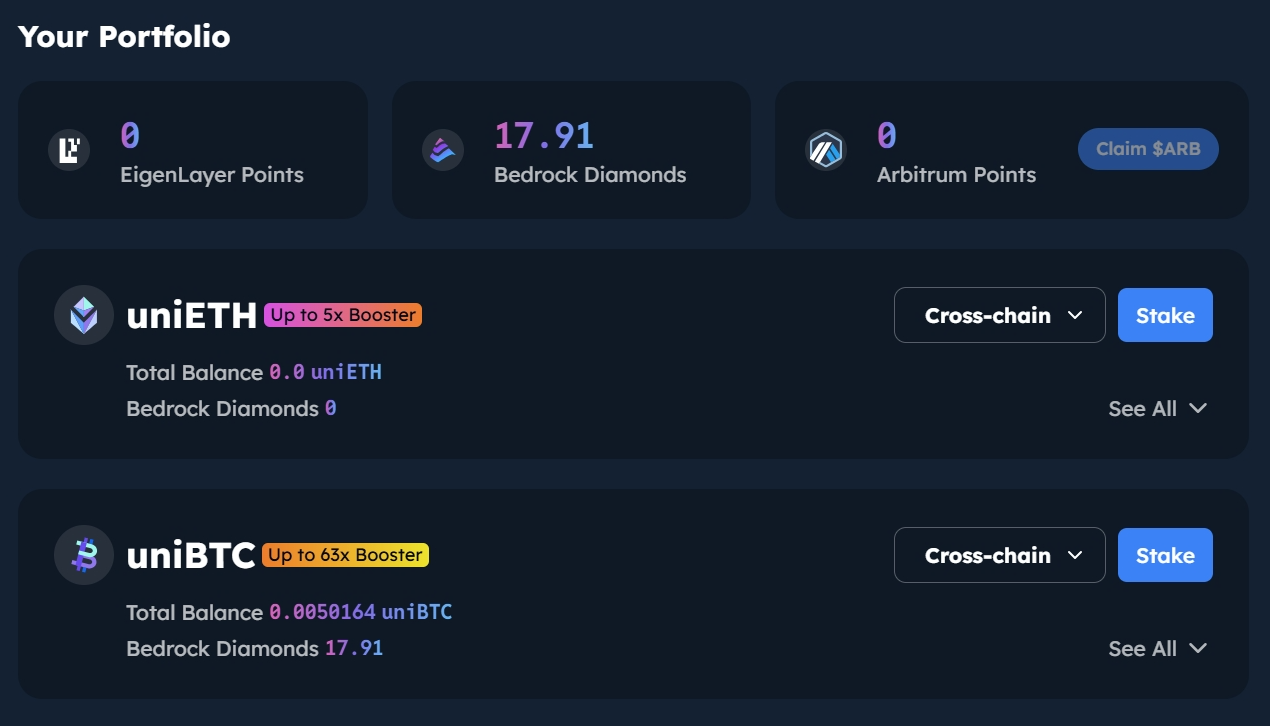

• 使用由 babylon 支持的 uniBTC 进行重质押。用户能在 ETH 链上用 wBTC 到 Babylon 上质押,将他们的 WBTC 质押后会获得 1 : 1 的凭证——uniBTC,用户的 uniBTC 可随时兑换为 wBTC。Babylon 提供了核心技术支持。用户质押 wBTC 并持有 uniBTC 可以获得 Bedrock 和 Babylon 积分。通过 uniBTC 与 Babylon 合作,Bedrock 提供流动性质押服务,以支持 Babylon 的 PoS 链。通过铸造 uniBTC,确保 Babylon PoS 链的稳定性和安全性,并进一步扩展 Bedrock 产品至 BTC 链。

图源 https://www.bedrock.technology/

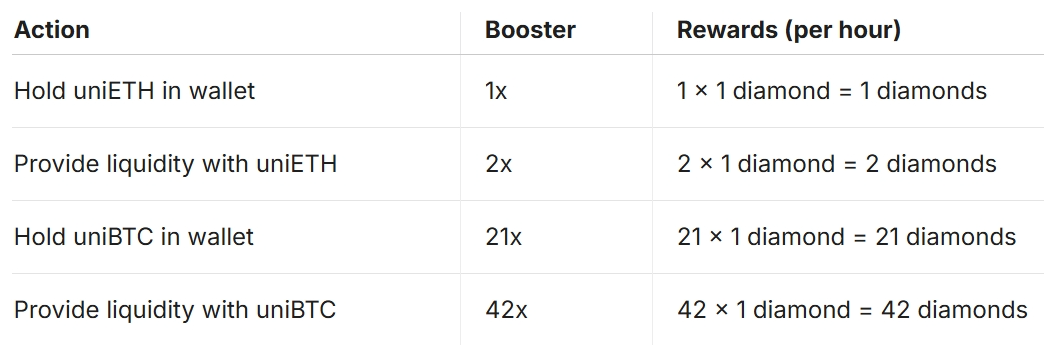

• 2024 年 8 月 1 日至 8 月 7 日,Bedrock 与币安联合启动质押活动。从 8 月 1 日开始,用户只需将 uniBTC 持有在钱包中,每小时每个代币将获得 21 倍的 Bedrock 钻石奖励,对于币安 Web3 钱包用户还会再获得 3 倍提升。

图源 https://docs.bedrock.technology/bedrock-lrt/bedrock-diamonds

5. 去中心化托管

• 近期 wBTC 背后的主体 BitGO 发布了交出 wBTC 控制权的公告,由此引发市场对 WBTC 安全性的讨论。

WBTC

• WBTC 是最早且最广泛应用的比特币封装形式,它将比特币资产桥接到以太坊生态,利用以太坊的 DeFi 场景释放比特币的流动性。然而,这种 ERC-20 代币形式的封装比特币存在中心化管理问题,导致用户对其资产安全性和透明度有所担忧。MakerDAO 投票决定停止对 WBTC 的新借贷。在一周内销毁了价值超过 3000 万美元的 WBTC。对竞争产品如 tBTC 和 Coinbase 的新产品 cbBTC 的兴趣增加。

tBTC

• 从 BTC 跨链到 ETH 时,可以考虑铸造 tBTC 。从 WBTC 兑换为 tBTC,并将其兑换回原生 BTC 妥善保管或继续使用 tBTC 作为 DeFi 抵押品。tBTC 拥有良好的 DeFi 采用率在 Curve Finance 得到了大量用例。除了在主要的稳定和波动池中被活跃交易外, tBTC 还可铸造 crvUSD 稳定币。

FBTC

• FBTC 是一种全链新型合成资产,与 BTC 1: 1 锚定,支持全链 BTC 流通(Ominichain)。后续,FBTC 先会在 ETH 和 Mantle 和 BNB 链上线,后续再向更多的网络进行扩展,并可以使用 FBTC 在 DeFI 场景中生息寻找收益。

• FBTC 的重点优势在于:

1. FBTC 将使用多方计算托管提供商。

2. FBTC 的铸造、销毁和跨链桥由 FBTC 安全委员会和安全公司运行的 TSS( 门限签名方案 ) 网络管理。

3. FBTC 的储备证明可以实时查询,并由安全公司监控和核对。

4. 锁定的 FBTC 可以定向调度底层 BTC 作为抵押品或参与 Babylon 质押。

5. 由区块链生态系统和比特币金融机构中长期存在的知名方构建,受到大量矿工和建设者的信任。

6. 治理代币作为激励。

dlcBTC

• dlcBTC 是比特币在以太坊上的非托凭证,使比特币持有者能够参与 DeFi 协议,同时保留其资产的完全所有权。它采用谨慎日志合约(DLCs)将比特币锁定在一个多签名 UTXO 中,其中一个密钥由用户持有,另一个密钥分布在去中心化网络中。被铸造的 dlcBTC 代币可以作为各种 DeFi 平台(如 Curve 和 AAVE)中的抵押品。

• dlcBTC 与 wBTC 和其他桥接资产(如 tBTC 和 BTC.B)不同,它通过消除中介或托管方的需求,将比特币锁定在链上,并将用户主权作为核心原则。dlcBTC 由比特币网络的全部算力保护,不需要用户将他们的比特币发送到第三方存款地址。

• 与 wBTC 相比, dlcBTC 有以下优点:

1. 自我封装: dlcBTC 是由存款人 (dlcBTC 商家 ) 自我封装,将 BTC 锁定在 DLC 中。自我封装意味着 DLC 只能支付给原始存款人,这样 BTC 就不会在黑客攻击中被盗或被政府行动没收。

2. 完全自动: 由于 BitGo 托管过程中存在手动步骤,wBTC 的铸币或销毁需要花费 3-12 个小时。而 dlcBTC 则完全自动化,在 3-6 个 BTC 块确认中即可完成铸币或销毁。

3. 费用灵活: 由于 DLC.Link 不是托管方,dlcBTC 的开销更低,从而提供了更具竞争力的铸币和销毁费用。

6. Cedefi

简介

• CeDeFi 是结合了中心化金融(CeFi)和去中心化金融(DeFi)特性的金融服务。DeFi Summer 的结束引发了人们的思考:迫切需要机制创新,以摆脱手动操作与流动性矿池交互的麻烦,并突破底层矿池的算法局限。在以太坊转向 PoS 以后,Lido 的成功推动了收益生息的主动资产管理模式,即通过质押原生 ETH 来获得 stETH,释放流动性同时生息。在这一过程中,用户从自己和流动性池交互转变为了将资产托管给专业的资产管理机构(中心化),这也即是 CeDeFi 的含义。

• 在 CeDeFi 模式中,用户将比特币锁定在第三方托管机构的独立于交易所的场外结算网络中,这些比特币会按照 1: 1 的比例映射为交易所端的代币。然后,用户可以利用这些代币在 CeDeFi 平台进行各种操作,比如在不同市场之间进行利率套利交易。而实际的比特币则安全地存放在与交易所隔离的冷钱包中。托管平台和交易所账户之间只会进行必要的资金流动,确保了用户资产的安全性。

• 截至 2024 年 6 月 13 日, 约 28% 的 ETH 总供应量被质押(3300 万 / 12000 万),约 29% 的 ETH 通过 Lido 质押(1000 万 / 3300 万)。也就是说,有着万亿美元价值的 BTC 的流动性没有被释放,这是 CeDefi 呼之欲出的原因。

• CeDefi 的收益来源通常包括费率套利,质押收益,再质押收益,协议本身收益(如空投预期)等。费率套利是指利用 CeFi 和 DeFi 两个体系间的资金利率差异,开展利率套利交易以赚取收益。CeDeFi 套利策略结合了 CeFi 的安全性和 DeFi 的灵活性,用户通过 Delta 中性利率来套利。

项目一、Solv Protocol

项目概述

• Solv 协议是一个统一的比特币流动性矩阵,旨在通过 SolvBTC 统一比特币分散的万亿美元流动性。

• 21 年就拿到了种子轮融资,一共融资四轮,总额超过了 1100 万美元(包括 Binance Labs 未披露金额的战略轮);项目合约经过多家知名公司审计。

运作机制

• SolvBTC 是比特币的流动性层,目前已在以太坊、BNB 链、Arbitrum 和 Merlin 链上线。截至 2024 年 7 月 16 日,协议 TVL 共有 20224 枚 BTC,约 $ 1.2 2B。

• 通过质押 SolvBTC,用户可以获得 SolvBTC Ethena (SolvBTC.ENA) 或者 SolvBTC Babylon (SolvBTC.BBN)。

○ SolvBTC Ethena 利用比特币作为抵押品来借入稳定币,然后用于铸造和质押 Ethena 的 USDe。此过程主要从以太坊质押和 Delta 对冲衍生品头寸中获得的融资和基差这两个主要来源获取收益。除此以外,还可以获得 Solv 和 Ethena 两个层面的代币激励。

○ SolvBTC.BBN 最初不会产生收益,但其设计旨在为 Babylon 的主网启动做准备。Babylon 预计 7 月底启动其主网。其中,first epoch 和 second epoch 的 500 BTC 的额度已被认领完。

• Solv Protocol 合作的数字资产托管机构有 Copper、Ceffu、Cobo 和 Fireblocks 等。这些托管机构提供「场外结算」解决方案,使 Solv 能够将资产委托给中心化交易所或从中心化交易所取消委托,而无需转移实际资产。

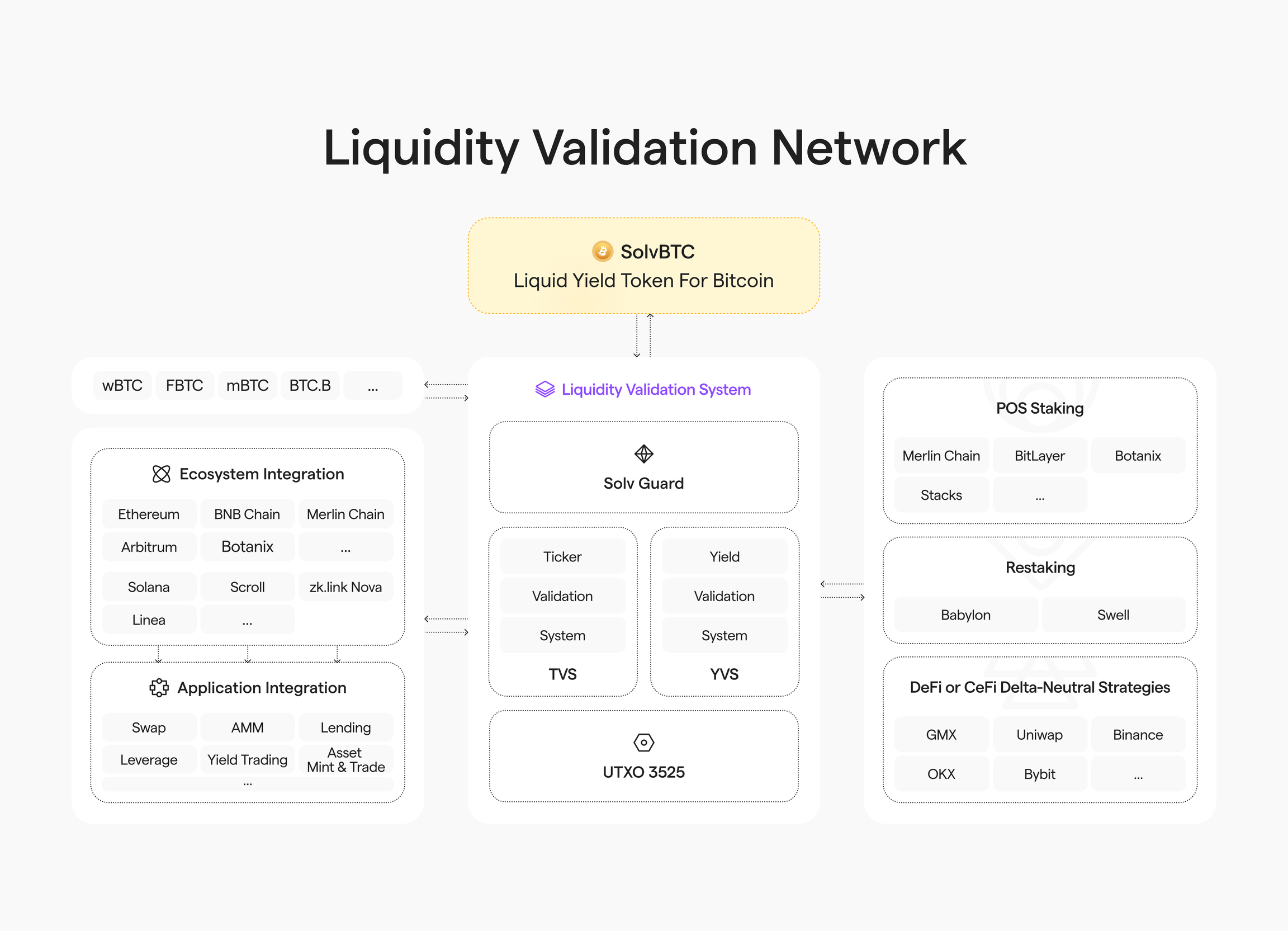

• 技术框架:Solv 技术架构围绕流动性验证网络 (LVN) 展开,这是一个旨在为数字资产提供安全流动性验证的框架,主要关注 LST。LVN 支持的第一个资产是 SolvBTC。目前已经推出 Solv Guard,这是 LVN 的基础安全模块,通过对资产管理者的权限进行监督和管理,来确保网络内所有操作的完整性和安全性。

图源 https://docs.solv.finance/solv-documentation/getting-started-2/liquidity-validation-network

项目进展 & 参与机会

• Solv 积分系统正在运行,会成为未来空投参考。

○ 总 XP = 基本 XP + 提升 XP + 推荐 XP

○ 通过质押来提升基础积分(基本 XP =(每存入一美元可获得 XP)x(持有时间))。同时,达到一定门槛或者参加社区活动来获得提升 XP 的乘数。

• 7 月 16 日社区消息,SolvBTC.BBN 的 third epoch 即将推出。

项目二、Bouncebit

项目概述

• BTC Restaking 链,完全兼容 EVM,具有 CeDeFi 产品设计,利用 LCT(流动性托管代币)进行再质押和链上 Farming。

• 2024 年 2 月 29 日,BounceBit 宣布完成 600 万美元种子轮融资,Blockchain Capital 和 Breyer Capital 领投,CMS Holdings、Bankless Ventures、NGC Ventures、Matrixport Ventures、DeFiance Capital、OKX Ventures 和 HTX Ventures 等参投。同日,OKX Ventures 和 HTX Ventures 宣布对其进行战略投资。4 月 11 日,Binance Labs 宣布投资 BounceBit。

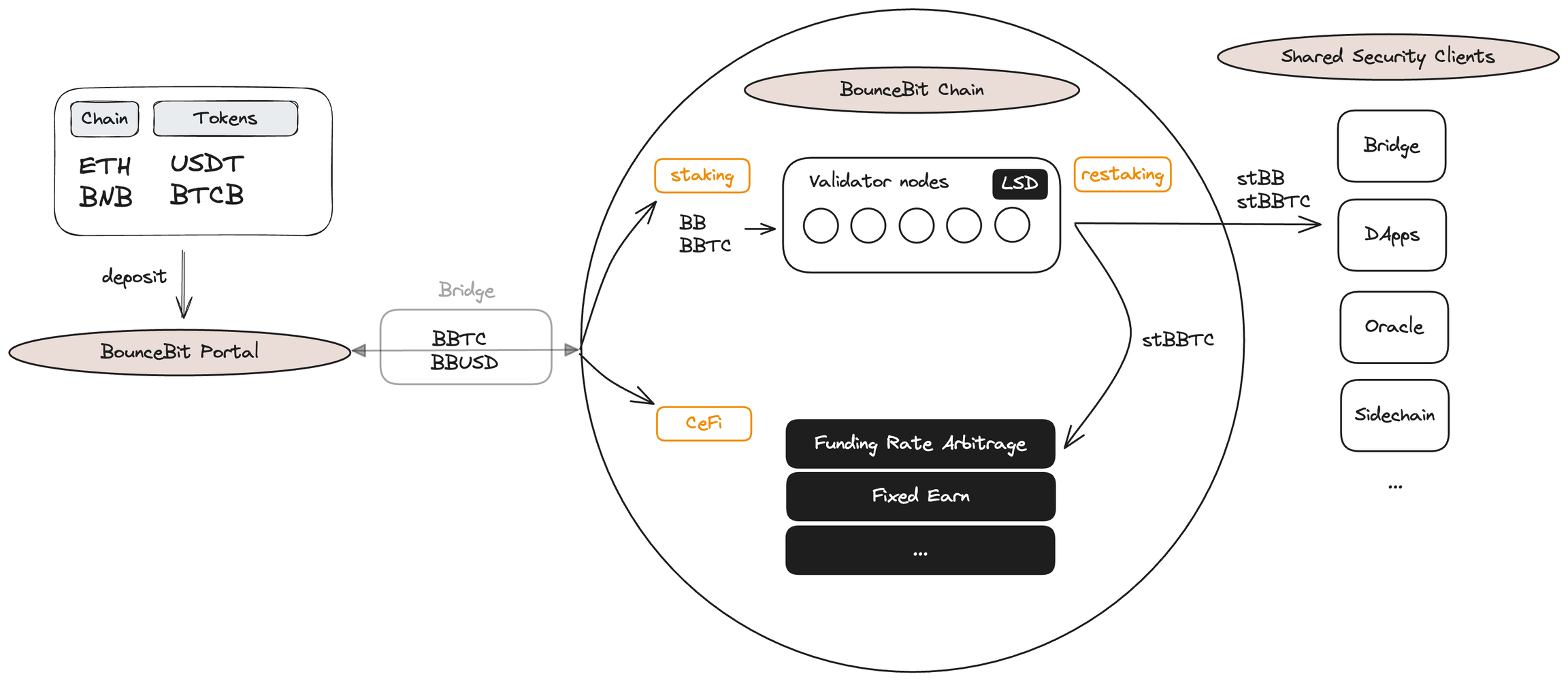

运作机制

• Bouncebit 引入 Mainnet Digital 和 Ceffu 的 MirrorX 技术来完成受监管托管保障,将资产映射到交易所,实现 BTC 在 MPC 钱包中的生息收益。同时,链采用 BTC + BounceBit 混合 PoS 机制进行验证。

• BounceBit 支持将纯 BTC 无缝转换为更灵活的形式,例如 BNB 链上的 BTCB 和 Wrapped Bitcoin (WBTC),。用户可以选择将其 BTC 存入可通过 EVM 网络访问的安全托管服务,从而将这些资产桥接到 BounceBit 平台上。此过程允许累积链上收益,而无需与比特币主链直接交互。

• Bouncebit CeDeFi 生态系统为用户提供三种类型的收益:原始 Cefi 收益(套利)、在 BounceBit 链上质押 BTC 的节点运营奖励以及参与链上应用程序和 Bounce Launchpad 的机会收益(链上生态系统 DeFi 收益)。

○ 用户对 TVL 的贡献由 Mainnet Digital 受监管的托管服务安全管理,确保合规性和安全性。然后,这些资产通过 Ceffu 的 MirrorX 服务进行镜像。用户得到 BBTC/BBUSD。

图源 https://docs.bouncebit.io/cedefi/bouncebit-cefi-+-defi/infrastructure

项目进展

• 5 月启动了主网,截至 7 月 16 日, $BB 市值 $ 201 M,FDV $ 968 M,主网 TVL $ 310 M。

项目三、Lorenzo protocol

项目概述

• Lorenzo 是基于 Babylon 的 BTC 流动性金融层。

• 5 月 21 日, 比特币流动性金融层项目 Lorenzo 宣布与比特币 Layer 2 项目 Bitlayer 达成生态战略合作,Lorenzo 将在 Bitlayer 上线 Beta 版本接受 BTC 质押,支持用户将质押产生的流动性质押代币 stBTC 在 Bitlayer 中使用获得额外收益。

运作机制

• Lorenzo 将质押的比特币代币化为流动本金代币 (LPT) 和收益累积代币 (YAT),用于每笔质押交易。Lorenzo 还提供了交换 LPT 和 YAT 的基础设施,并兑现了质押收益。

• Lorenzo 将质押 BTC 的用户与 Babylon 进行匹配,并将 Babylon 质押的 BTC 转换为 BTC 流动性质押代币,向下游 DeFi 生态系统释放流动性。架构上,Lorenzo 由使用 Cosmos Ethermint 构建的 Cosmos 应用链、同步 BTC L1 和 Lorenzo 应用链的中继系统以及负责发行和结算 BTC 流动性质押代币的系统组成。

• 截至 2024 年 7 月 16 日,TVL 为 $ 70 M。

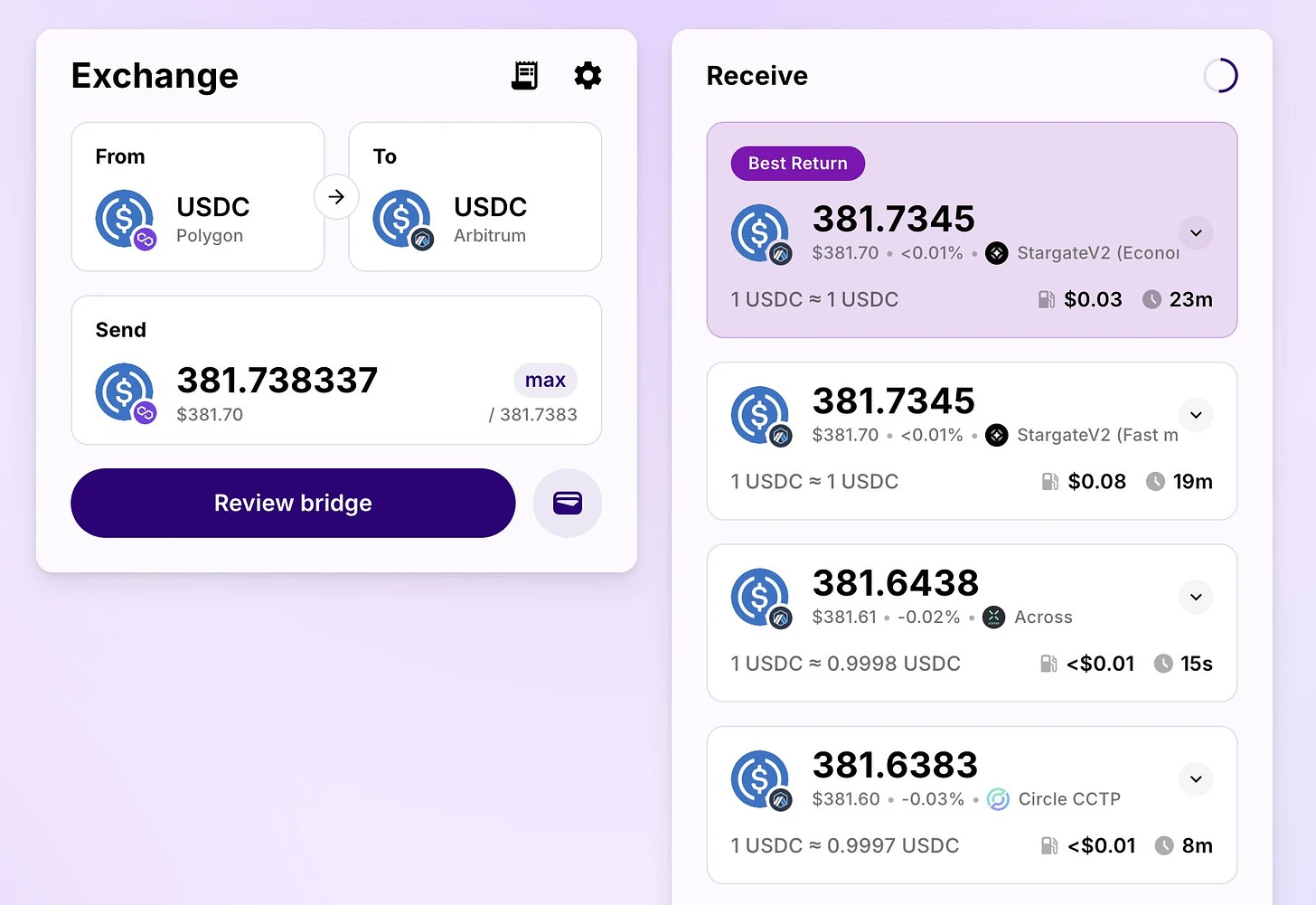

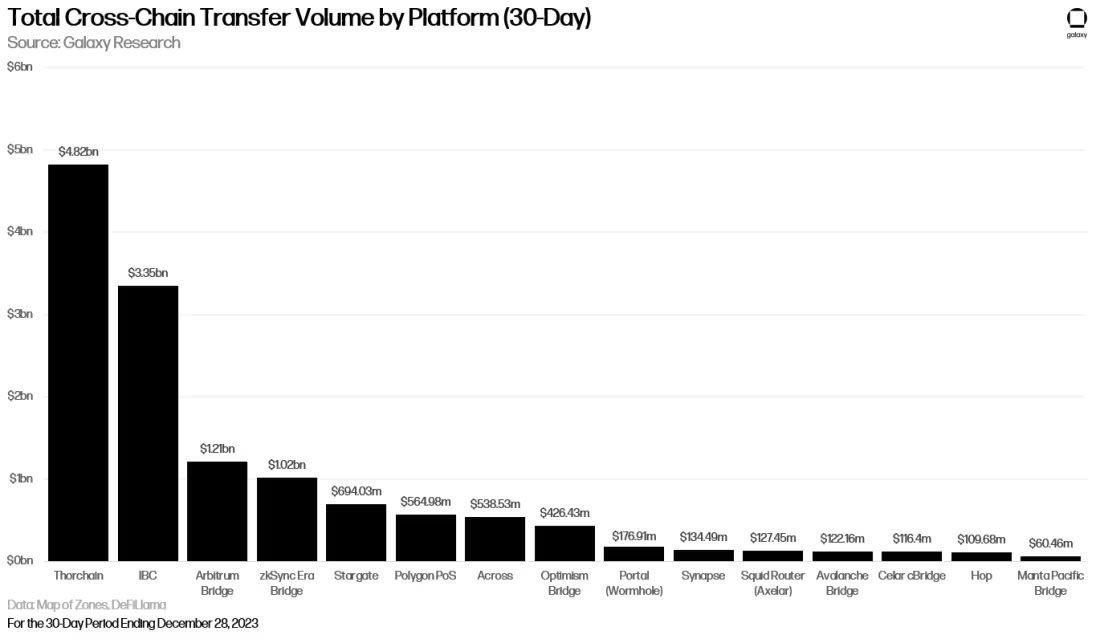

7. DEX AMM Swap

简介

• DEX AMM Swap(去中心化交易所自动做市商交换)是一种在区块链上运行的去中心化交易机制。它利用算法和流动性池来自动为交易对提供流动性,无需中心化的订单簿。用户可以直接在链上进行代币交换,享受低滑点、低费用的交易体验。AMM 模型极大地提高了 DEX 的流动性和可用性,是 DeFi 生态系统的重要基础设施。

• 比特币生态系统中的 DEX 发展相对滞后于其他支持智能合约的链,这主要是由于比特币网络的设计初衷和技术限制

• 在技术上,AMM(自动做市商)、PSBT(部分签名比特币交易)和原子交换共同为比特币上的 DEX 实现提供了技术基础。AMM 通过算法管理流动性池,实现自动定价和交易执行;PSBT 允许复杂交易的分步构建和多方参与,增强了交易的灵活性和安全性;原子交换则实现了跨链资产的去信任交换,其核心机制是哈希时间锁定合约(Hash Time-Locked Contract,HTLC)。

项目一、Bitflow

项目概述

• Bitflow 专注于可持续的 BTC 收益率,利用 PSBT、原子交换、AMM 等技术和 Stacks 等 Layer-2 解决方案进行 BTC、稳定币等交易。

• Bitflow 于 2024 年 1 月 25 日宣布完成 130 万美元 pre-seed 轮融资,Portal Ventures 领投,Bitcoin Frontier Fund、 Bitcoin Startup Lab、Big Brain Holdings、Newman Capital、Genblock Capital、Tykhe Block Ventures 等参投。联合创始人 Dylan Floyd 是 CEO,曾任 AT&T 的软件工程师,毕业于佐治亚理工学院。另一位联合创始人 Diego Mey 是 CSO,是 Bussola Marketing Group 的创始合伙人,曾在 Wicked Studios 从事业务开发工作。

运作机制

• Bitflow 的定位是 DEX(去中心化交易所),基于 Stacks 构建。根据 DefiLlama 数据,目前 Bitflow 的 TVL 是 $ 18.27 M。项目的特色是在不引入托管风险的前提下,赚取原生 BTC 的收益。用户可以在流动性池中提供流动性来赚取收益,主要包括 USDA 等稳定币,STX 以及 stSTX,以及 BTC(在 Stacks 的 Nakamoto 升级以后支持)。

• Bitflow 的另一个目标是构建 BTCFi。借助 BitFlow 的 StableSwap,除了稳定币,xBTC、sBTC(均为 Stacks 上的 Wrapped BTC)和原生比特币资产也可以轻松融入 BitFlow 生态系统。其中 sBTC 是 Stacks 上与比特币 1 : 1 挂钩的表示,sBTC 在完全去中心化的框架下运行,由开放成员签名者团体监督。xBTC 是在 Stacks 发行的比特币的包装版本,由储备持有的比特币 1: 1 支持,类似于以太坊网络上的 Wrapped Bitcoin。

项目进展 & 参与机会

• Bitflow 目前已经启动 AMM DEX 主网,目前支持多跳交易。同时,Bitflow 的 RUNES AMM 正在搭建,目前可以在官网填写邮箱加入候补名单。代币方面,$BFF 即将推出,可以持续关注动态。

项目二、Dotswap

项目概述

• BTC 主网原生 AMM DEX,支持资产包括 Runes, BRC 20, ARC 20 以及最新的 CAT 20 。23 年 9 月主网上线,目前已经更新到了 V3 版本。截至 2024 年 9 月 25 日,总交易量达到了 1770 BTC,目前 TVL 接近 60 BTC。

运作机制

• 升级的多重签名:DotSwap 的流动性池由 MMM(Multilayered Multisig Matrix,多层多重签名矩阵)提供支持,这是一种升级的多重签名框架,集成了 MPC 和 BTC 原生多重签名的优点。

• 非托管无许可的原子交换:采用 PSBT 技术。

项目进展

• 24 年 Q3 新推出了 DotSwap 工具:符文铸造机以及多功能 BTC 交易加速器。 加速器(DotSwap Accelerator)原名 BTC-Speed,通过利用子代付费 (CPFP) 方法来优化 BTC 的交易时间。符文铸造 / 蚀刻主打零费用,提供了三种不同的铸造模式

项目三、Unisat AMM Swap

项目概述

• Unisat 是专注于 Ordinals 和 brc-20 的钱包应用,基于订单簿来实现铭文市场(包括 Ordinals、brc-20 以及 Runes)的交易,这与典型的基于 AMM 的 DEX 并不同。

• Unisat 在 2024 年 2 月完成了一轮战略融资,在 5 月又完成了由 Binance 领投的 Pre-A 轮融资。

• 5 月底,Unisat 开始空投 pizza 铭文。 9 月 9 日,由 Unisat 团队开发的 Fractal 主网正式上线,巩固了其铭文领域的巨头地位。

第三部分:不同资产类别对比

安全性对比

• BTC 生态对于「安全」的关注度远高于其他生态,这是由 BTC 生态者的特质决定的。从资金在钱包的存储,到参与 FI 的方案的具体环节,都需要安全的保障,「资产所有权」的有效控制性是重点。

• 以太坊是按总质押价值计算最大的权益证明 (PoS) 区块链。截至 2024 年 8 月,ETH 持有者已质押价值超过 1110 亿美元的 ETH,占 ETH 总供应量的 28% 。质押的 ETH 数量也称为以太坊的安全预算,因为质押者在违反协议规则时,会受到网络的惩罚。ETHFi 在催生了一个超级庞大的 ETH 生态的同时,也给整个 ETH 本身增加了系统性风险(包括过度中心化的风险、挤兑风险等)。因为 POS 的安全性是由质押币的价值决定的,一旦出现挤兑 / 验证者的退出,将会产生死亡螺旋的结果,使得 POS 安全性下降。同时在熊市背景下,币价下跌可能使 Gas 费下降,导致 ETH 陷入通胀,进而进一步促进 ETH 下跌。最后,「半数攻击」也是 ETH 安全性的问题之一,即当 ETH 的验证者控制了 50% 以上的治理权后,极容易对网络进行操纵和攻击。

• Solana 生态的总 TVL 在 2024 年 7 月 17 日达到了 $ 4.86 B,虽然对比 Ethereum 生态的 $ 59 B 还有差距,但是目前以微弱的优势超越了 BSC,仅次于 Tron 位列第三。Solana 也属于 PoS 区块链,安全性逻辑和 Solana 类似。值得一提的是,Solana 场外因素较多,相对 Ethereum 更容易币价波动。例如,今年 4 月 Solana 上出现了由 memecoin 和 Ore 挖矿导致的网络拥堵。

• 鉴于 BTC 是 POW 的系统,原则上不存在这样的问题,但是一旦过多的 FI 协议的风险进行了积累造成了系统性风险,那么也有可能造成 BTC 价格的大幅下跌,从而影响整个市场的牛熊走向,这对于 BTCFI 而言是十分不利的,特别是在当前处于初期的发展阶段,很容易「夭折」从而需要更长的时间受到认同。

收益率对比

• 收益的来源有很多种,适配不同的产品应用场景。通常来说包括了质押收益、DeFi 产品收益以及协议本身的收益。

○ 质押收益,比如 Babylon 提出的用 BTC 做为 POS 链安全性的保证从而产生质押收益

○ DeFi 产品收益,比如 Solv 产品里涉及到的套利收益,或者是 Lending 协议产生的收益。

○ 协议收益,指协议本身币价上或者是发币期望所带来的收益。

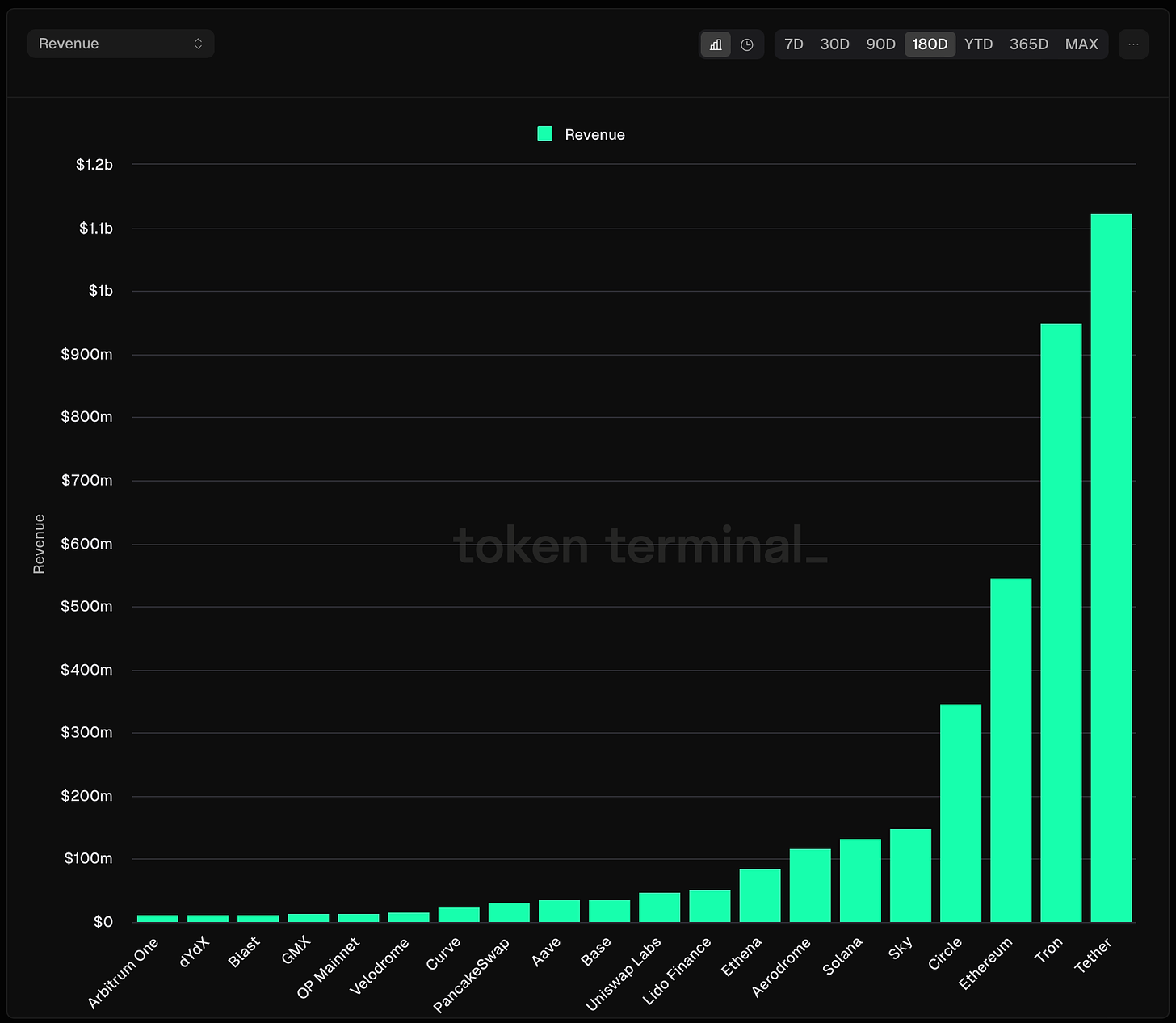

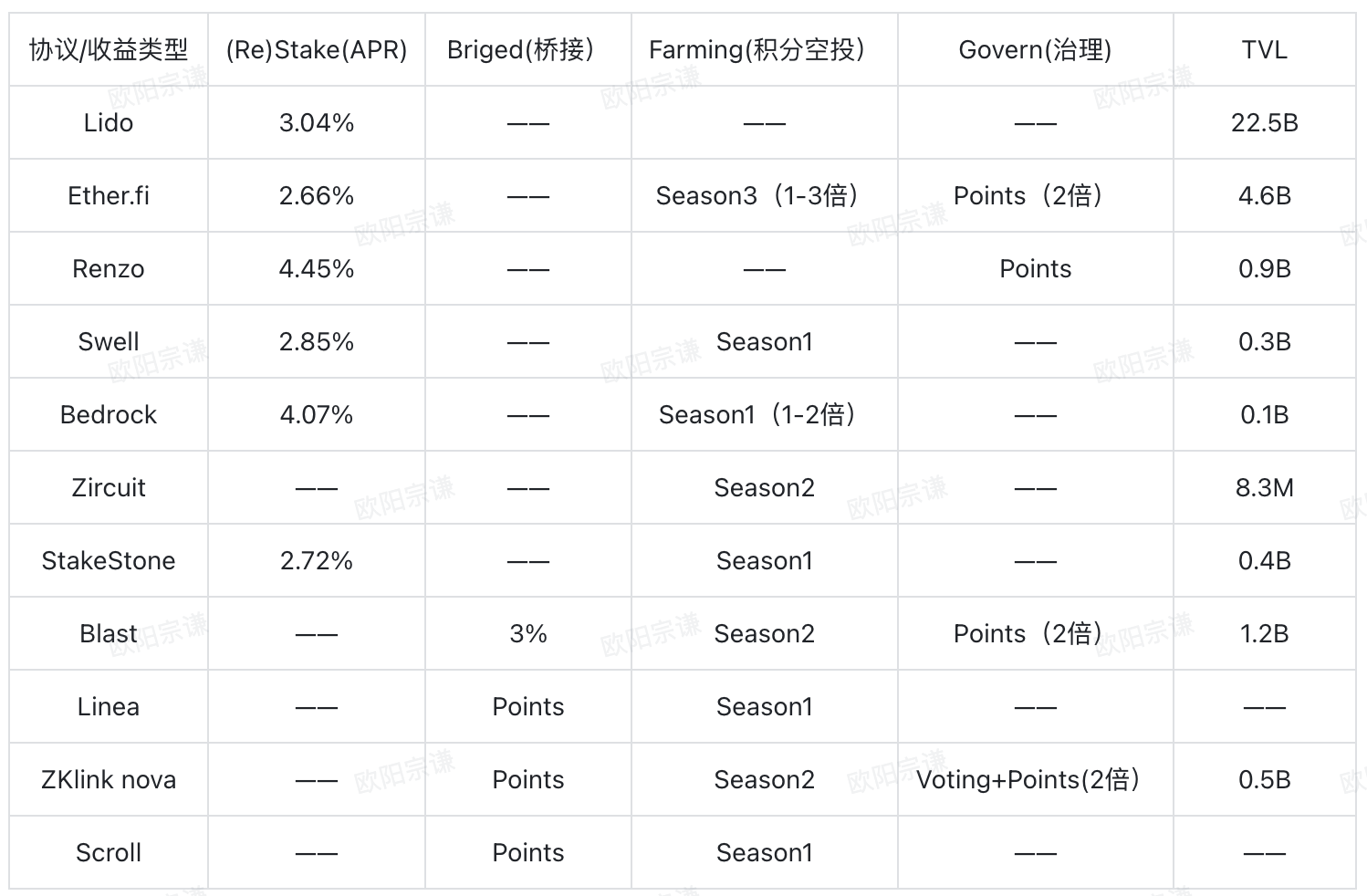

• 以下是 ETHfi、SOLfi 和 BTCfi 各大项目 / 协议的收益率和收益来源对比。

○ ETHfi 当前各个热门协议的收益率和收益来源:

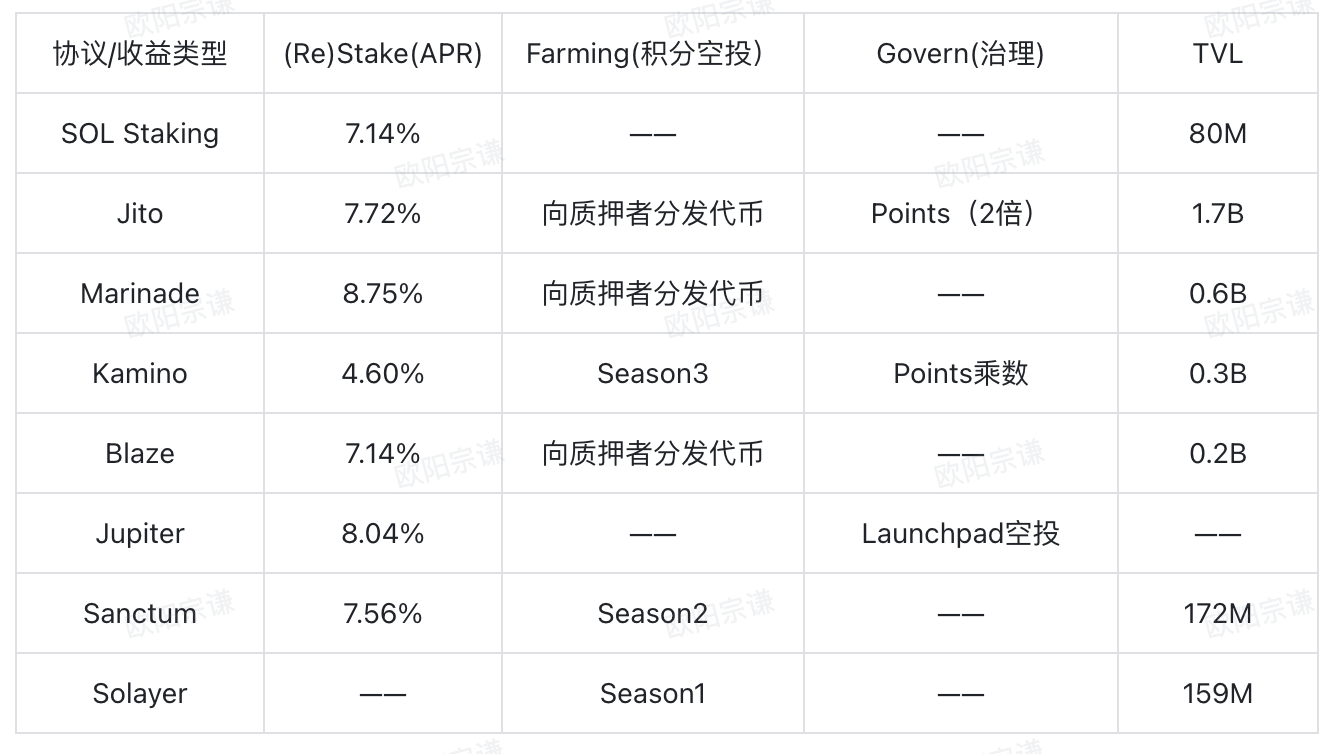

○ SOLfi 当前各个热门协议的收益率和收益来源:

○ BTCfi 当前各个热门协议的收益率和收益来源:

注:表格中的 RETRO 指因为 Babylon 的 APR 还没有被统计,而其他项目的 APR 又取决于 Babylon,这里不进行估计。除此之外,币安、OKX、HTX 等均与 Babylon、Chakra、Bedrock、B² 、Solv Protocol 等合作开展了一系列预质押、farming 等活动,用户已经取得了很高的收益,特别是币安 web3 钱包的一系列质押活动。

• 宏观上看,BTCFi 相比于 ETHFi 和 SolFi 有着更大的潜力,因为后两者都已经过了 TVL 爆发式增长的第一阶段,而 BTCFi 还是一片蓝海,从这个角度看 BTCFi 的产品有着更高的收益率期望。

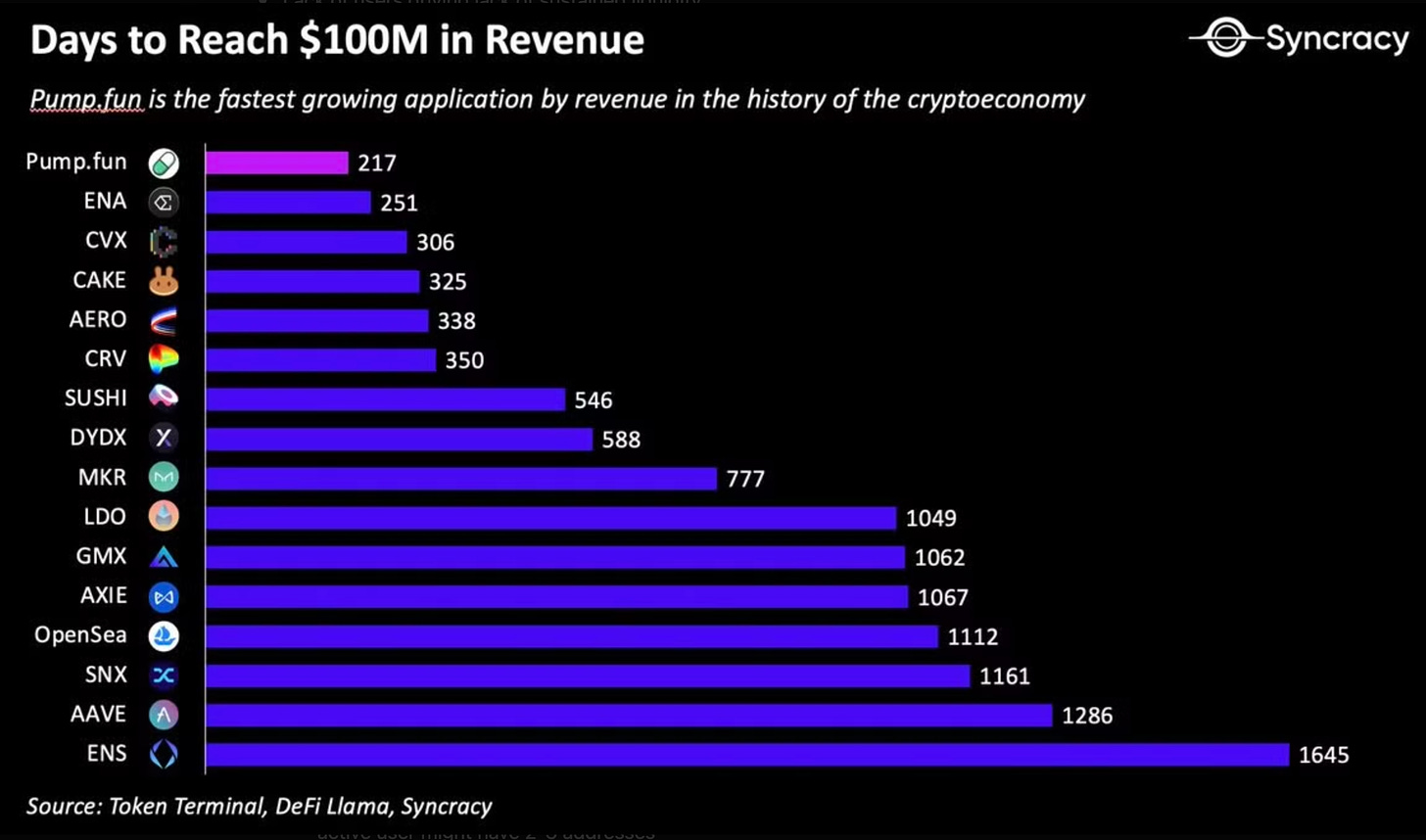

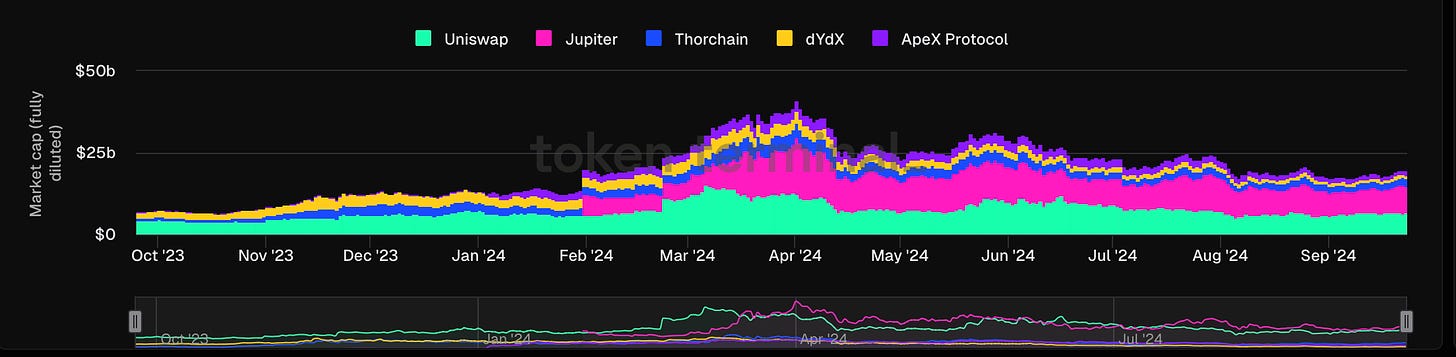

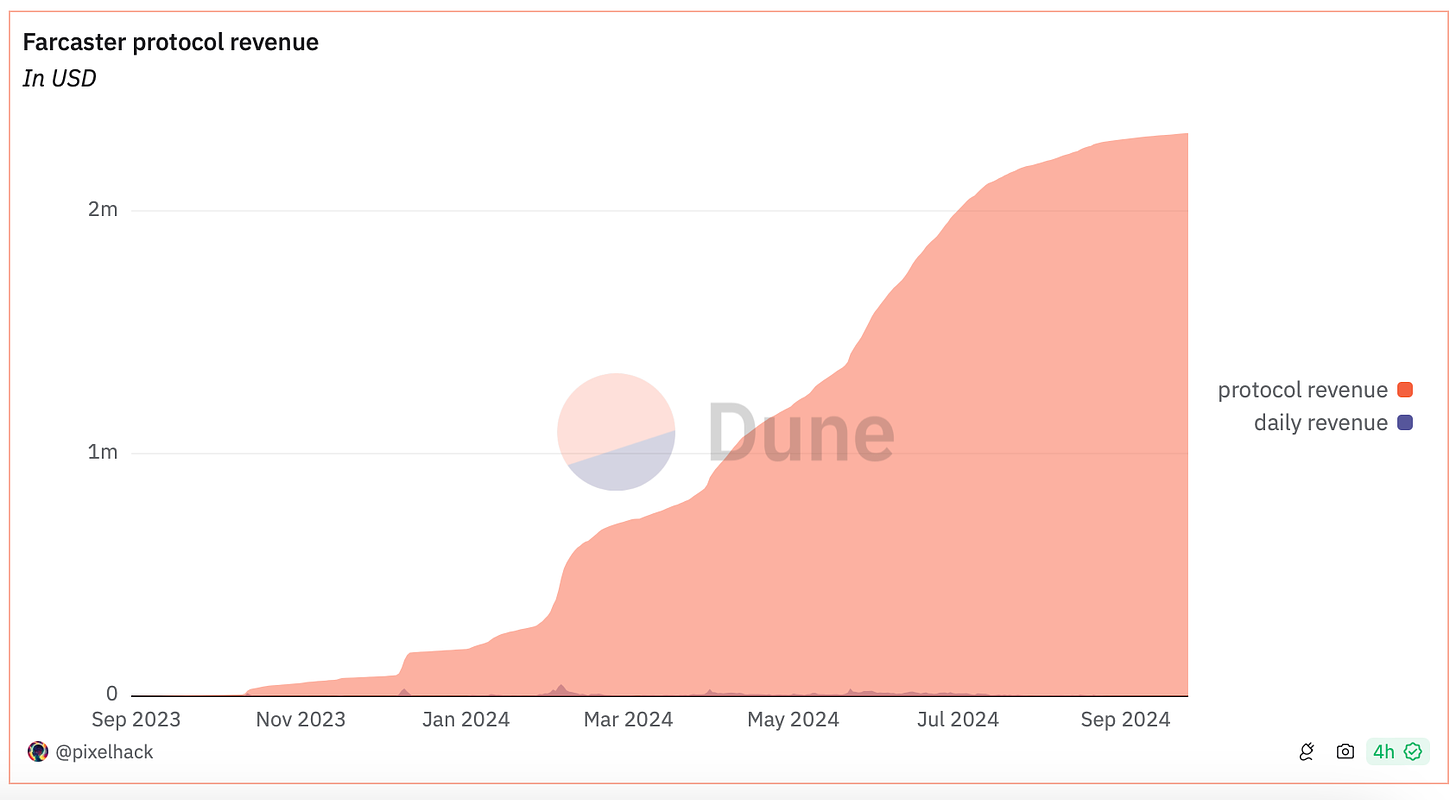

生态丰富性

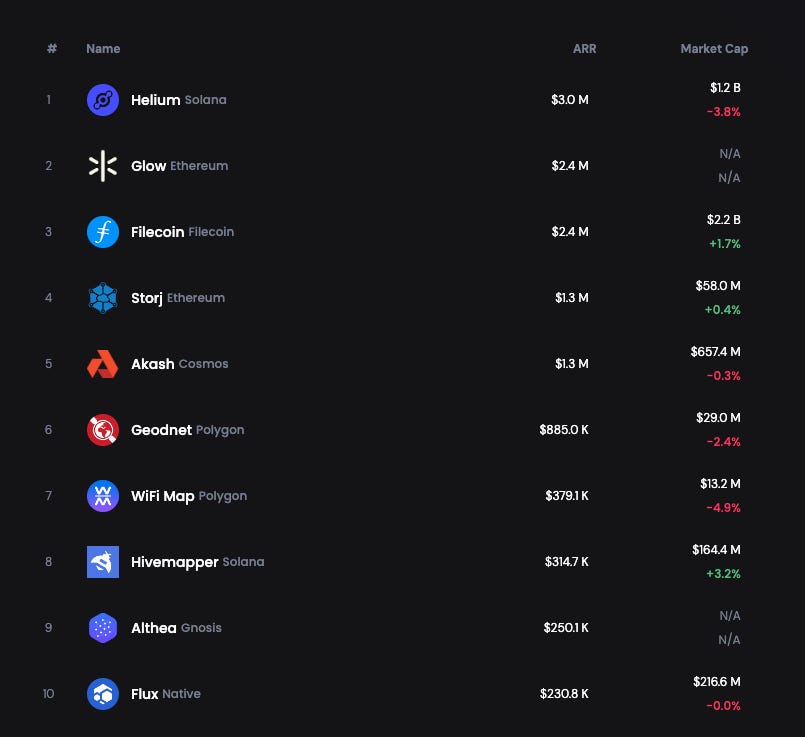

• ETH 的生态包括了 Defi、NFT、RWA 以及 Restake 等。传统的顶级项目如 Uniswap、AAVE、Link、ENS 等协议在真实用户增长和有效实用频率上得到了进一步的提升。自 2023 年以来,许多以太坊流动性质押 / 再质押协议如 Lido、EigenLayer 等新的协议更是吸引了大量资金。

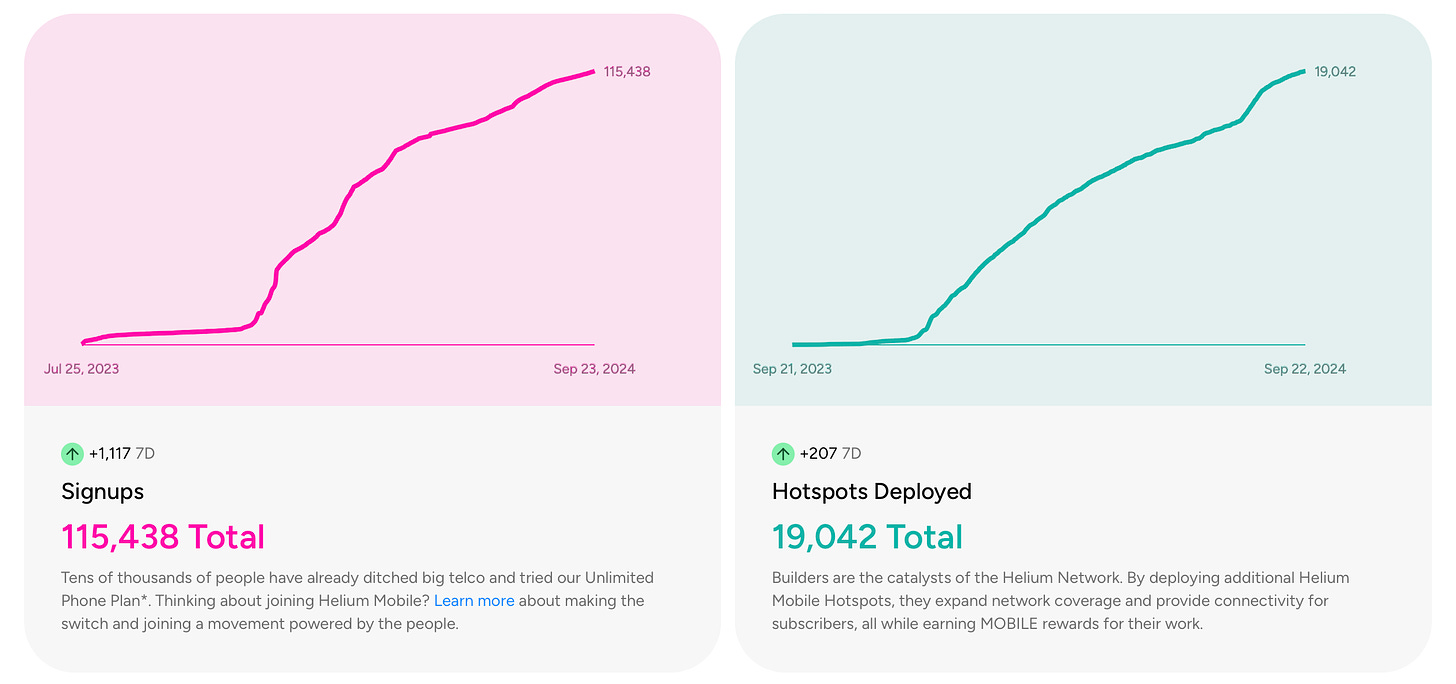

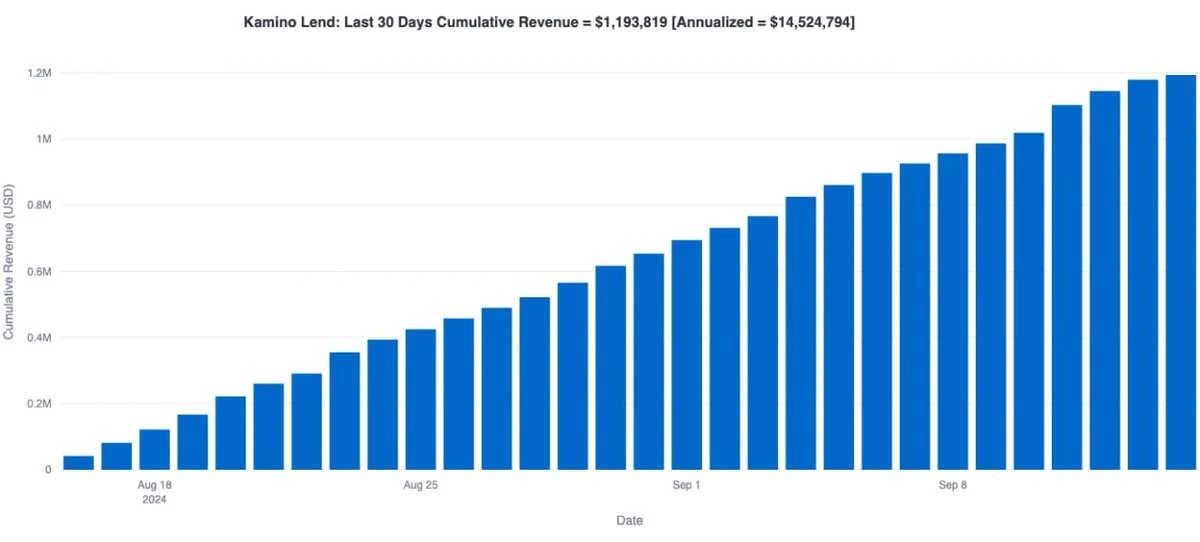

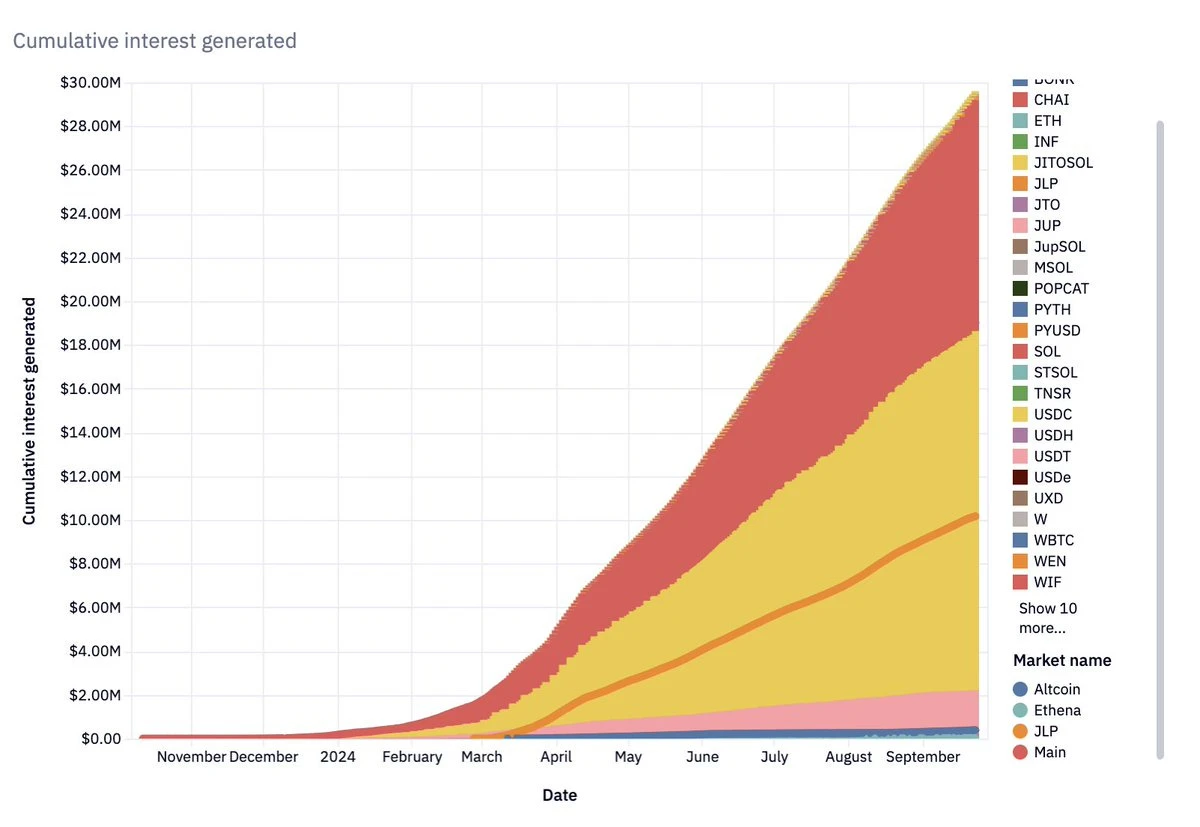

• 在 Solana 上,DEX Raydium 和流动性解决方案 Kamino Finance 的总 TVL 都接近 $ 1 B,是 Solana DeFi 生态上的两个头部项目。按 TVL 看,Jupiter、Drift、Marginfi、Solend 分列其后。Solana 也属于 PoS 区块链,其中大部分的资金集中在 Liquid Staking,头部项目为 Jito。

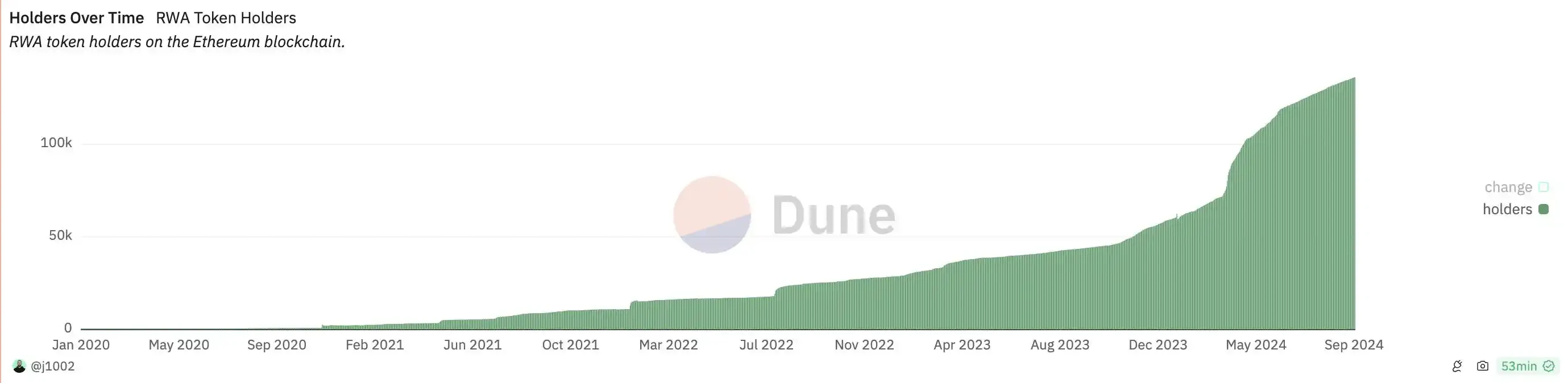

• 而对于 BTCFi 来说,首先要考虑 Fi 上面的资产类别和 TVL。根据 CryptoCompare 和 CoinGecko 的数据, 2023 年 BTCFi 市场的规模已经达到了约 100 亿美元。这一数据包括了比特币在去中心化金融(DeFi)生态系统中的总锁仓量(TVL),以及比特币相关的金融产品和服务的市场规模。而 BTC 的持有人数也在不断攀升这意味着新的用户群体和新资金的流入,ETF 的通过也推升着 BTC 进入了一轮价格攀升带来的超级牛市,链上的装有 BTC 的新钱包也在逐步增加。

• 除了 BTC 本身外,也已经有了很丰富的资产类型来参与到 BTCFI 中。例如铭文、符文等基于 BTC 网络的一层资产;rgb++,taproot asset 等基于 BTC 网络的二层资产;ETH 链上的 WBTC、各种代表质押的 BTC 的 LST 或 LRT 凭证等 wrap/stake 资产;这些资产流动性扩充了 FI 的波及范畴,让未来的 FI 场景更加的丰富。

• 在协议与生态项目方面,比特币生态正处于爆发期,包括 Layer 2 在内的大量项目不断涌现,VC 融资不断增加,受到了市场关注。例如 merlin、Bouncebit 围绕 BTC 二层网络;BlockFi、Celsius Network 等 lending protocol;Satoshi Protocol、BitSmiley 等 Stablecoin protocol;Babylon、Pstake 等 Staking 协议以及 Chakra、Bedrock 等 Restaking 协议。

结尾

在这个快速演变的数字时代,随着全球机构和科技巨头的纷纷入场,公链的数量和复杂性不断增加,但比特币(BTC)始终保持其独特地位, 1 BTC 永远等于 1 BTC,它的价值经受了时间的考验,并证明了自身作为一种长期增值资产的潜力。BTC 不仅仅是一串数字或代码,它是一种具有高度流动性和实用性的资产,无论是在简化跨境交易、支持电子支付,还是在金融领域的广泛应用,BTC 都展现出了其独特的价值。

投资者对 BTC 的流动性需求日益增长,开发者也在积极探索比特币的可编程性,以释放其全部潜力。BTCFi 正是在这样的背景下应运而生,它不仅满足了市场对 BTC 流动性的渴望,还通过增加比特币的使用场景,进一步推动了 BTC 网络的活跃度。随着 BTCFi 生态的不断发展,我们见证了协议间的健康竞争,这种竞争不仅降低了中心化的风险,还促进了整个 BTC 生态系统的成熟与多元化。

展望未来,BTCFi 将继续作为加密金融领域的创新引擎,推动比特币网络向更高级别的金融应用和全球参与度迈进。随着技术的不断进步和市场的持续扩大,BTCFi 有望成为连接传统金融与加密货币世界的桥梁,为全球用户提供更加丰富、安全、高效的金融服务。