来源:胡飞瞳

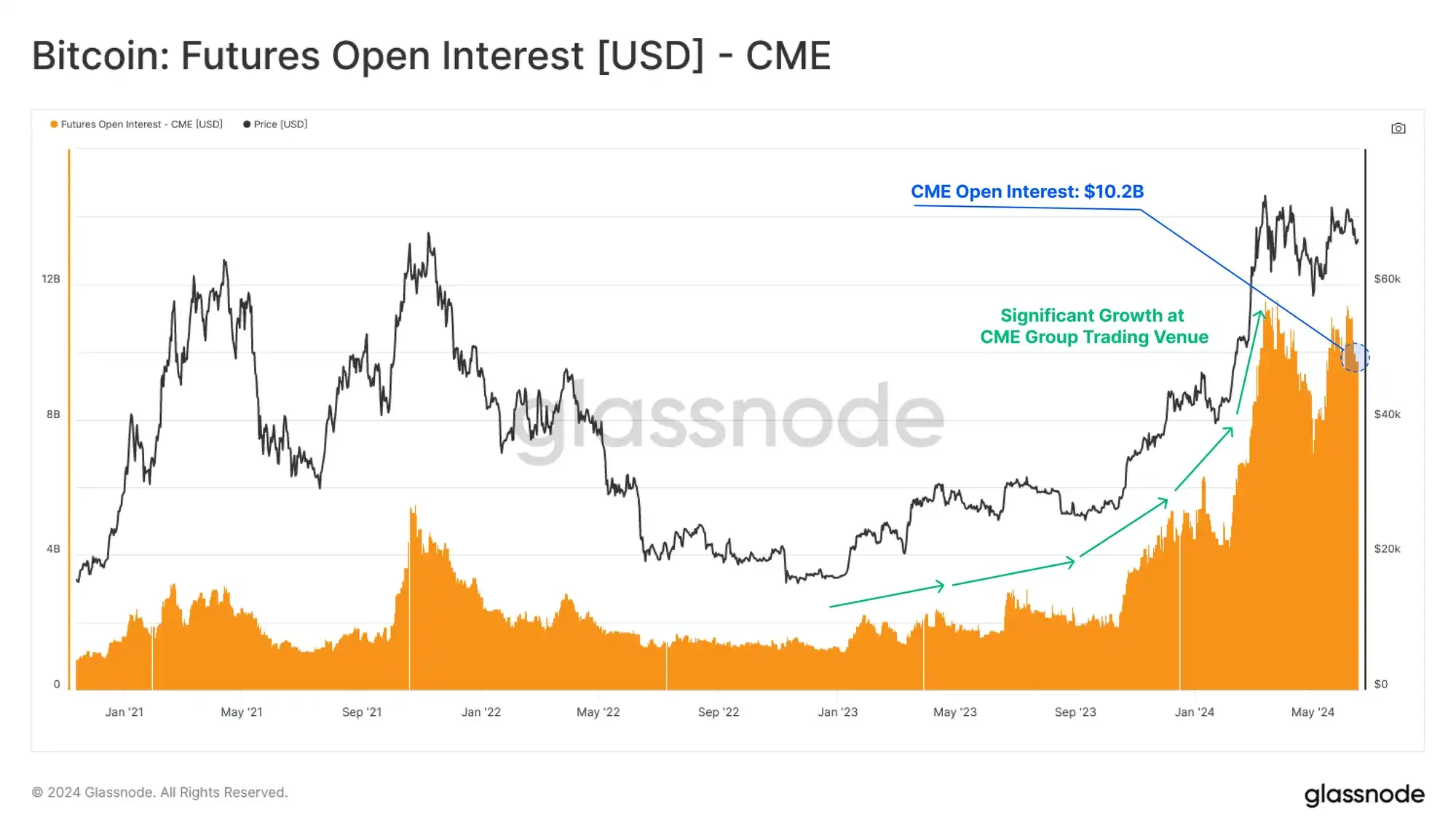

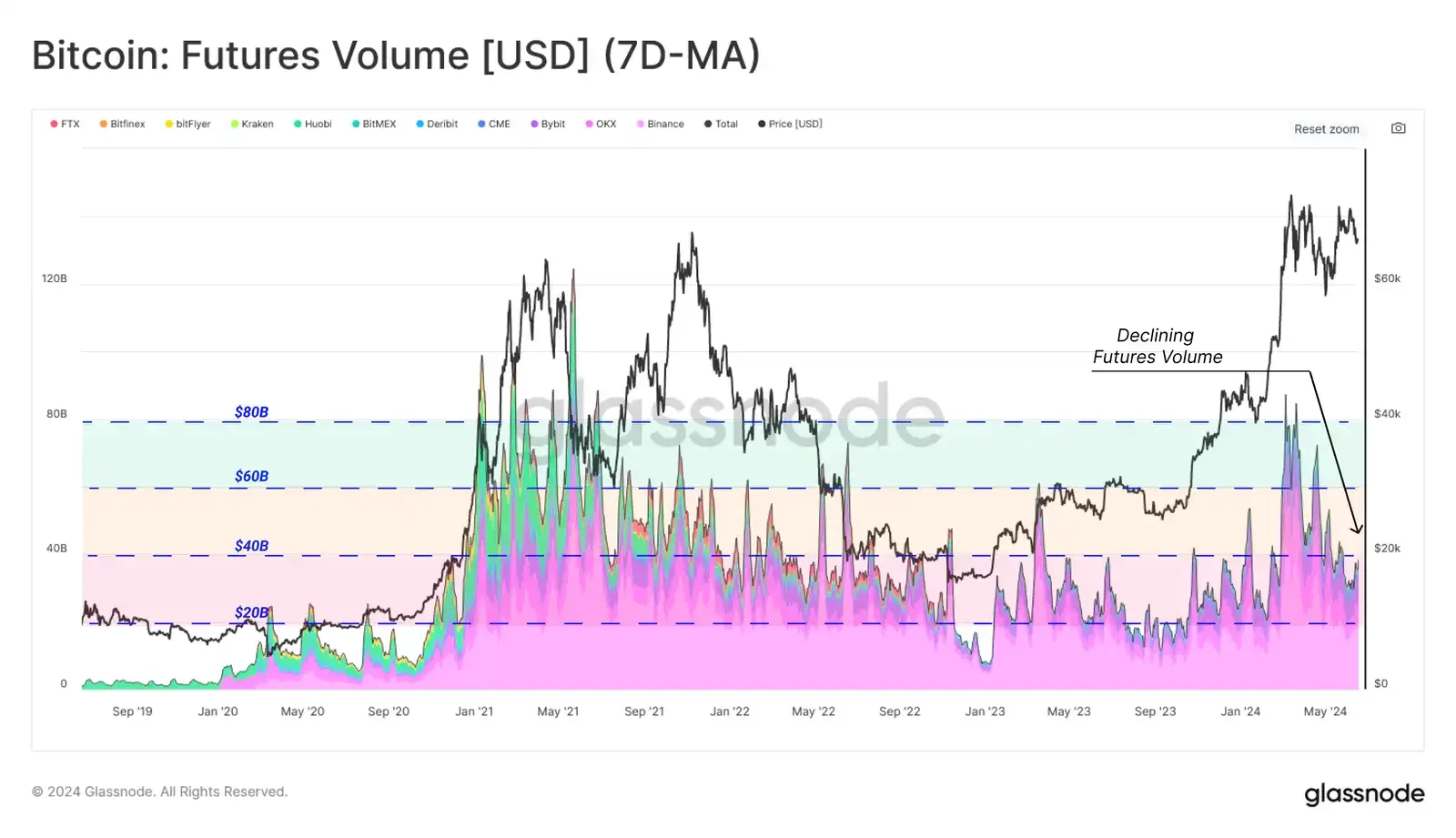

大家都有一个感觉 ,这个市场怎么现在不涨了,BTC连续3月在6到7万刀上下浮动,AltCoin 前期有一些 冲动,现在也没有后劲了,争相下探。新上的币种也坚持不住,上线即巅峰。整个市场就是一锅温吞水,不温不火。

可能对很多人来说,“不温不火”这个词有一点太平和了。因为最近就有不少人骂娘。骂撸空头被反撸者大有人在;骂币安上币太多、让市场丧失 流动性的也成一种流行;骂KOL 乱带节奏导致损失惨重者也有不少。

对于这些人来说,这个市场感觉就是牛走完了,已经熊市漫漫了,哪里还是不温不火。有这个想法的人,都是到这个市场来捡钱的,牛市了,钱到处都是,哪个项目都应该能涨、能赚,人生就赌这一把了。赚完这一把,就财务自由。你是来这个市场来捡钱的,你满怀信心,拿出大半身家,甚至加上杠杆,背负债务,冲了进来。

感谢各位的勇气,这个市场的镰刀早就准备好了,各种不同的套路轮番上演,新概念层出不穷,目的就是我们这些韭菜。不是要新的叙事吗?这个好办,比特币二层,AI,DePin,ReStaking,不然就干脆 Meme,打着公平发射的旗号,抗上反VC的大旗,纷纷粉墨登场。

最为关键的就是 KOL,就是市场宣发,就是社区喊单,就是交易所上币。什么技术,什么创新,什么商业模式,什么用户场景,这些都不重要,玩的就是三六九,大家心里都清楚明白,都是来捡钱的,比的就是跑得快。相信项目方肯定会拉盘,相信一定会有早期红利,相信牛市一定不会亏。于是你成立撸猫工作室,听 KOL 带节奏,进入各个社群,找寻各种土狗,要赚的不是3倍5倍,来个百倍一朝翻身。

但为啥没赚钱呢?

这里有一个问题:都赚钱有可能吗?嗯,应该有可能,那就是整个市场大涨,大家账面上都赚钱都开心,尽管大部分没法取出来。可是,整个市场没涨啊。那你要赚钱,就必然有人要亏钱。这个逻辑简单吧?

那为啥是你赚别人亏呢?项目方要赚钱吗?交易所要赚钱吗?KOL 要赚钱吗?VC 要赚钱吗?都要赚,赚谁的,当然就是我们这些韭菜的了。说起来,别人多是专业团队,怎么着也更了解市场,更有套路。

那到底还有没有机会?

要我说,Web3 是发展趋势,区块链是技术革命,应用范围越来越广,数字货币也逐渐被主流市场所接受,BTC 和 ETH 现货 ETF的批准就是明证。那这个方向没有错,是一个新兴市场,充满了机会,但是任何有大量机会的地方就有大量的投机,鱼龙混杂,也很容易踩雷。要想跟随市场,吃到发展的红利 ,还是需要擦亮眼睛,放平心态。

个人认为,有一些常识可能需要说一下,虽然也不一定有用:

-

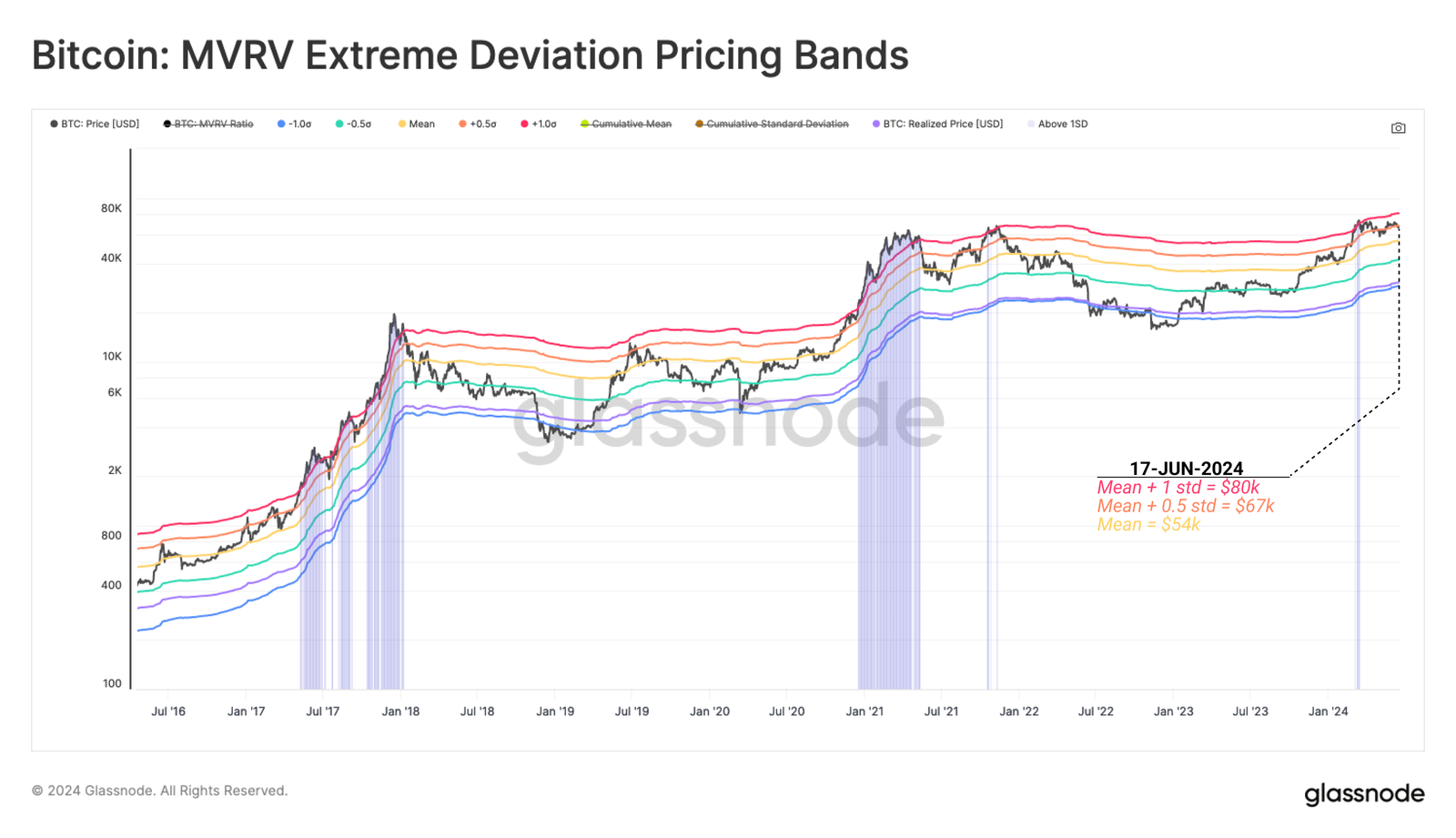

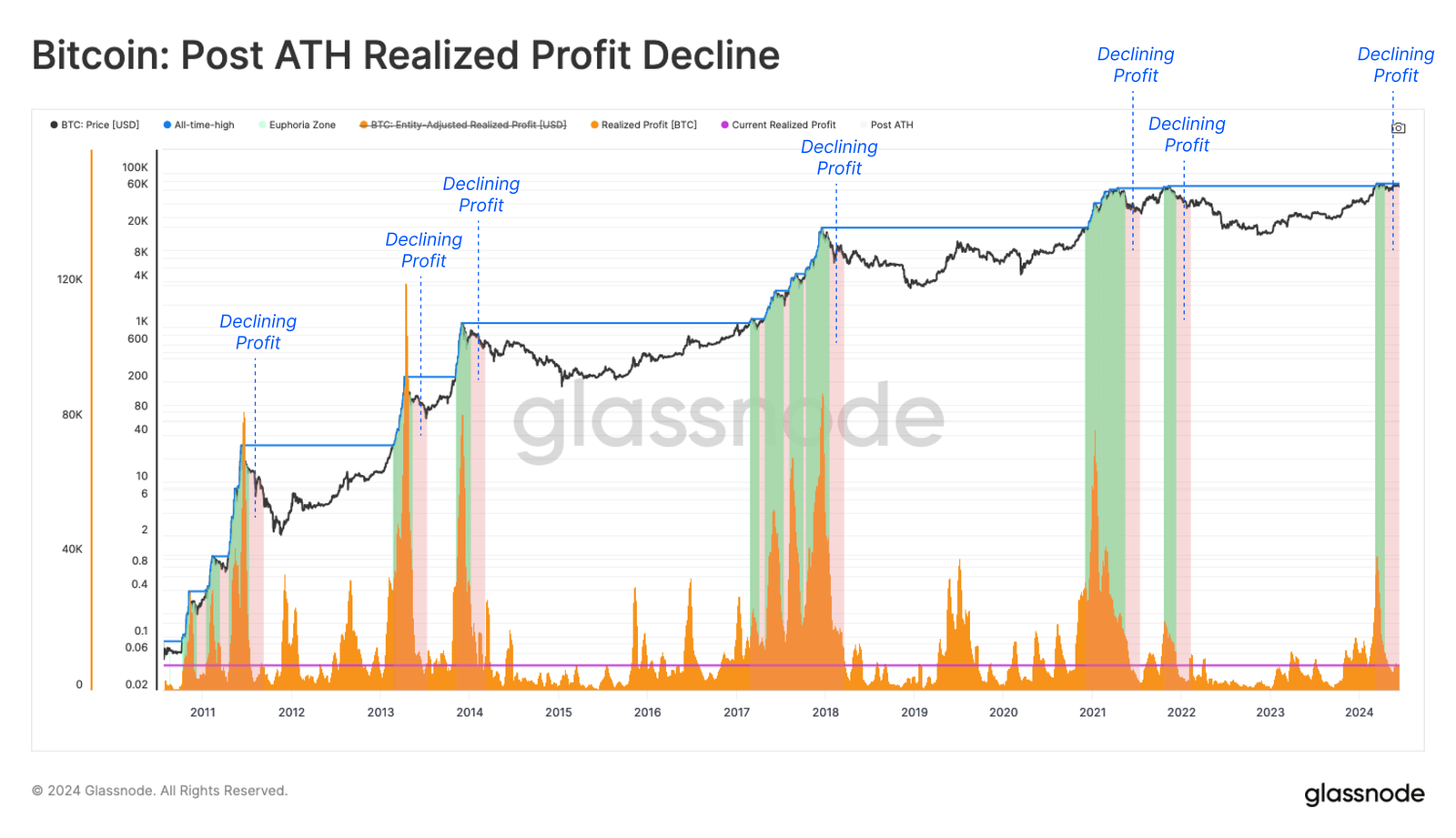

市场并没有下行:比特币刚刚减半才两月,而且价格也比较稳定,现货ETF通过,市场热情和期待还是很高。从以往来看,减半后一年半的市场都值得期待。但期望市场一直只涨不跌是不现实的,也是不可能的;

-

世上没有免费的午餐:你是来投资的,不是来捡钱的。这个世界哪里有那么多钱给你捡,你看到的多数钱包背后可能都有个陷阱。自己做一点研究很有必要。撸空投这两年很流行,为啥有空投,因为你能够带来用户价值、社区价值。如果这个价值不存在了,那空投规则改变再正常不过了。最近的项目空投反女巫水平越来越高,也是被逼的;

-

不要想一夜暴富:一夜暴富就是赌徒心态,最后往往是输个干净。稳健投资,看准大势更重要。

-

项目的价值还是第一位:你如果查看一下历史,所有能过活下来并能够穿越牛熊的项目一定给行业带来了它的价值,尤其是技术创新或商业模式创新;一些靠概念起来的项目多数不能长久;

-

去中心化及安全基础:这个值得反复强调。Web3 就是去中心化的网络,没有去中心化,就是伪 Web3,没有去中心化,就不可能有 Trustless,就没有安全底座。当然,Rollup,DAPP虽然没有链,但它们基于 Layer 1 的安全来保障 Trustless。那Layer 1的安全性就直观重要。这也是为什么 BTC 价值最高的原因,其去中心化和在网路建设上的总投入无可匹敌;

-

代码开源:一个去中心化项目要是不开源,就基本上是在开玩笑。不开源的项目不配成为 Web3。你就是一个互联网公司,同时还不愿意受监管,那拿什么来信任你?另一方面来讲,一个项目敢于开源,其必定有较强的实力,有较大的技术创新和技术门槛,也有值得信任的团队,格局要高,高到别人抄都难抄。这样的项目靠谱程度要强太多。

-

项目的可实现性:这个专门提出来 ,因为太多的Web3 项目扯大旗,纯讲故事谈愿景了,有些项目连技术团队都没有。不具有技术可实现性的项目往往是闭源项目,因为一旦开源,可能就被抓住技术漏洞,或者无法做到 Trustless,项目的价值也就被看穿了。

以上纯属个人观点,大家也不要对号入座。仅供参考。

本文完全是随笔,不做任何投资建议,大家看看,一笑了之。

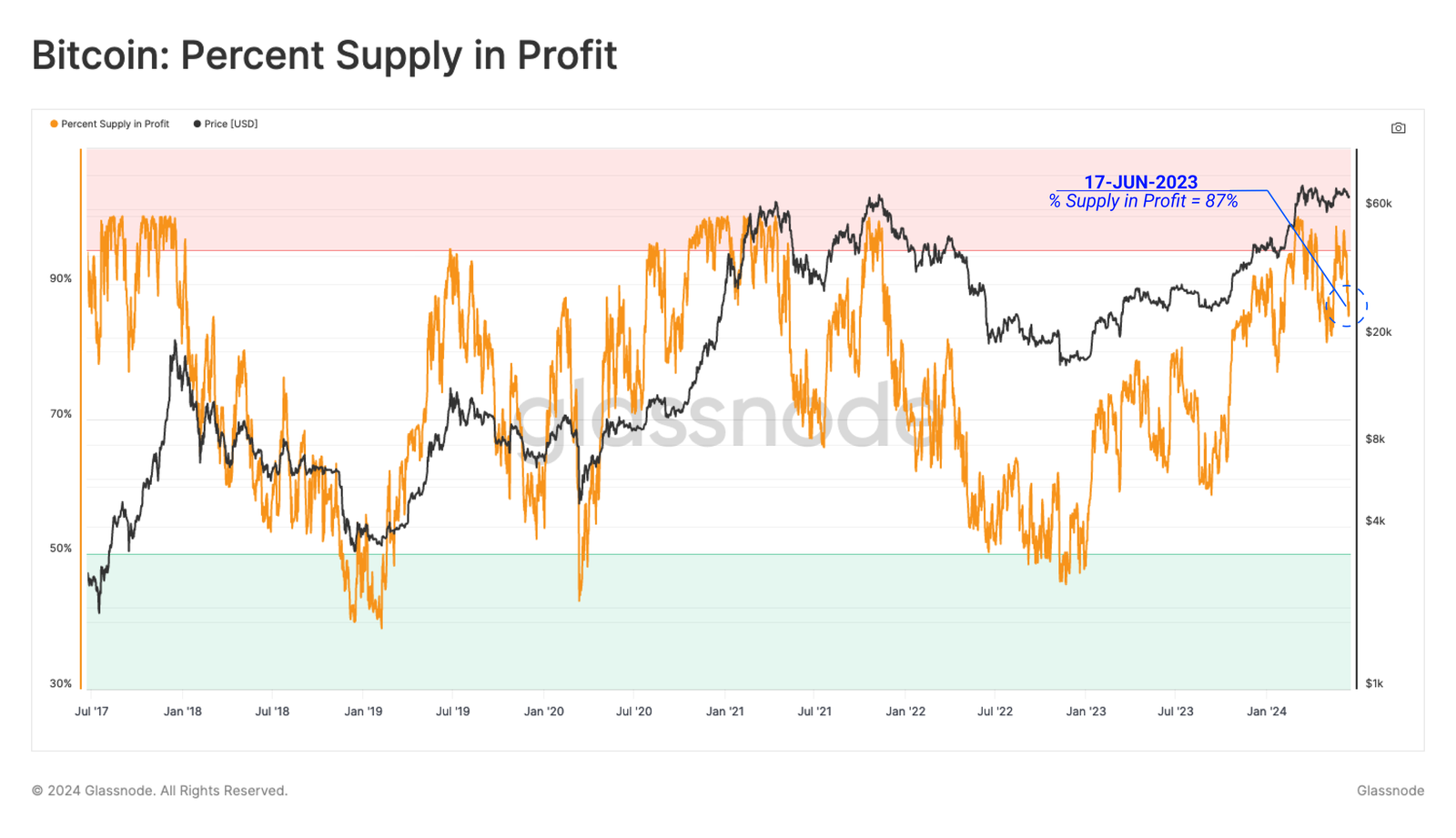

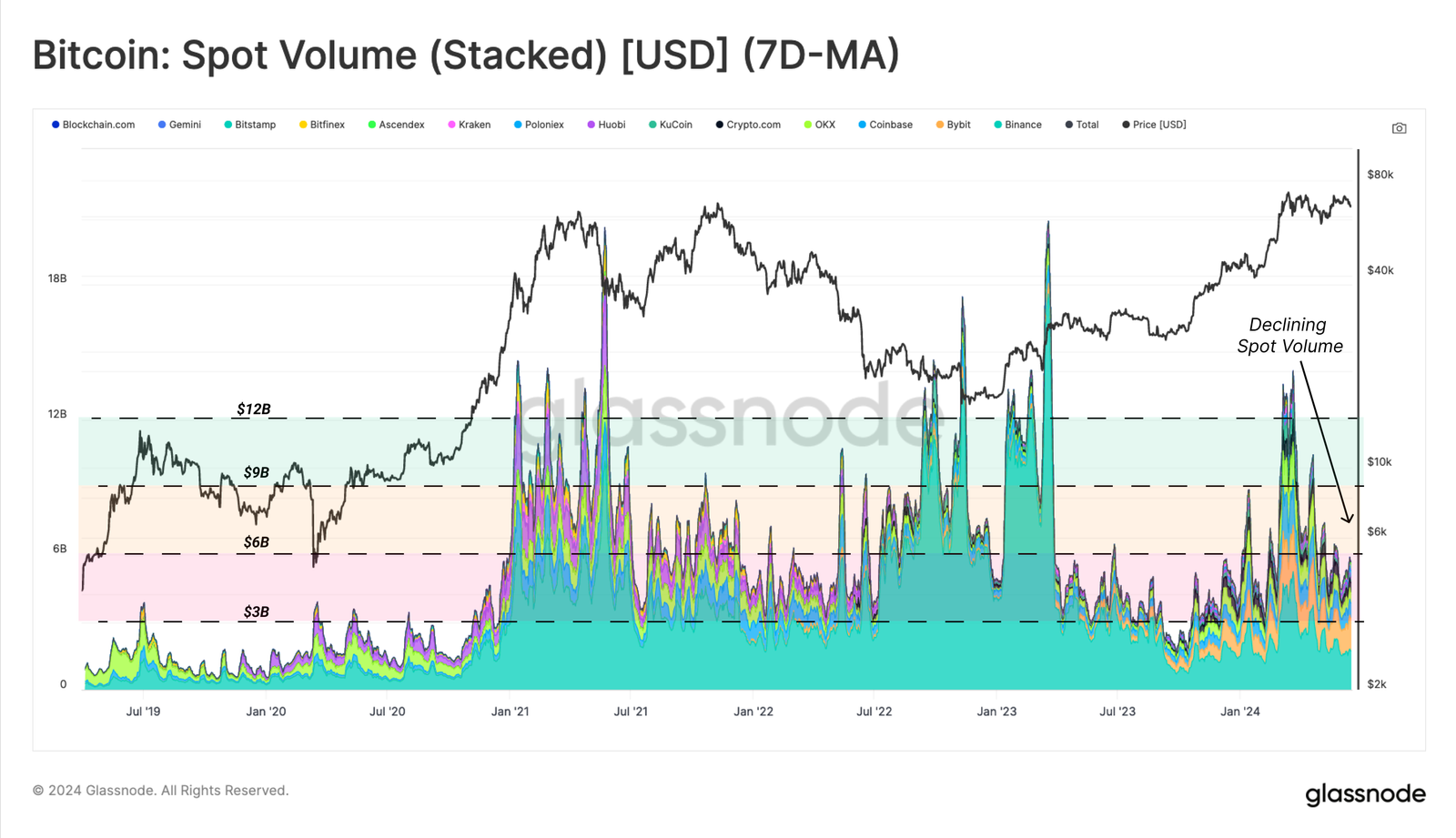

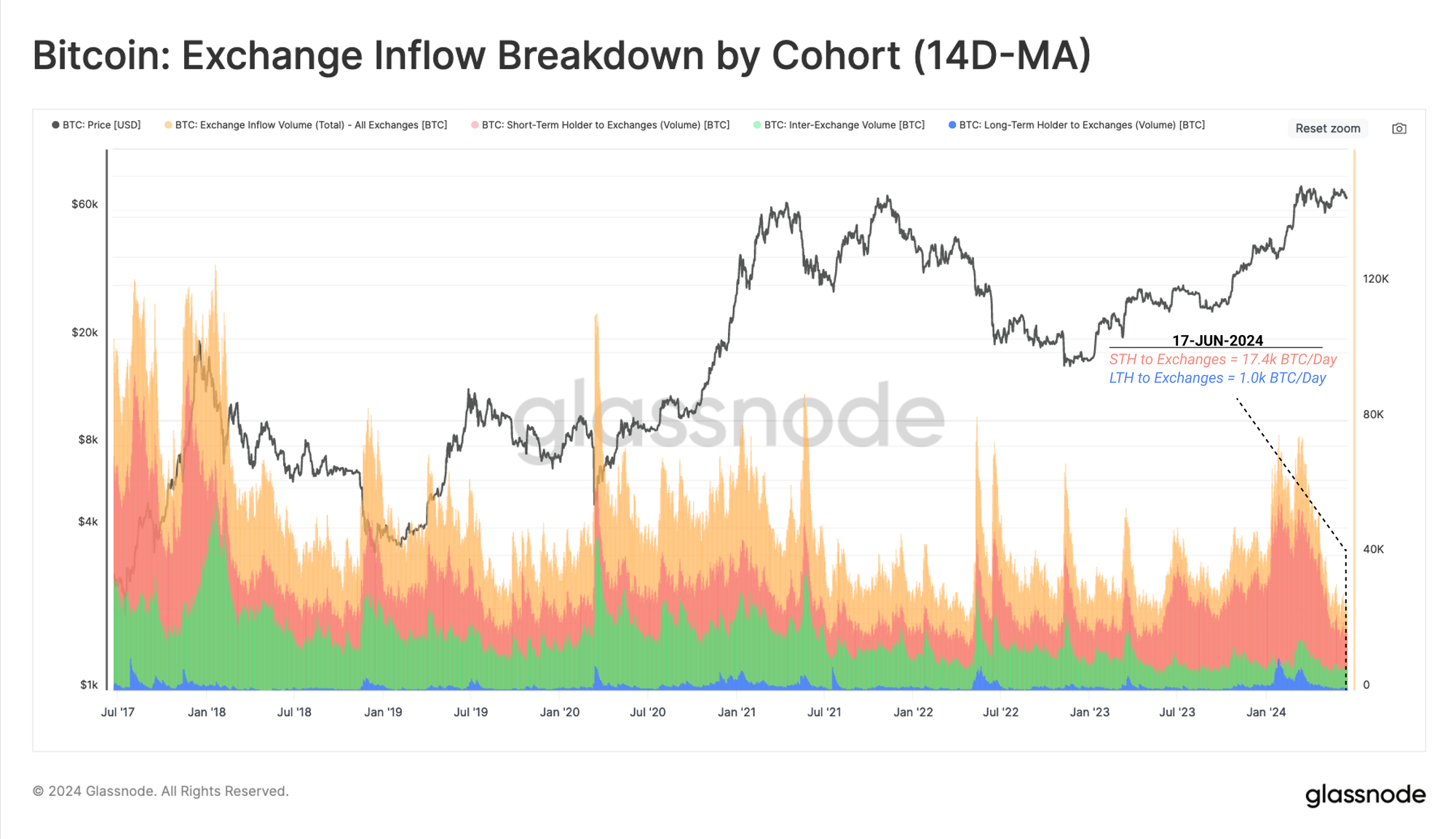

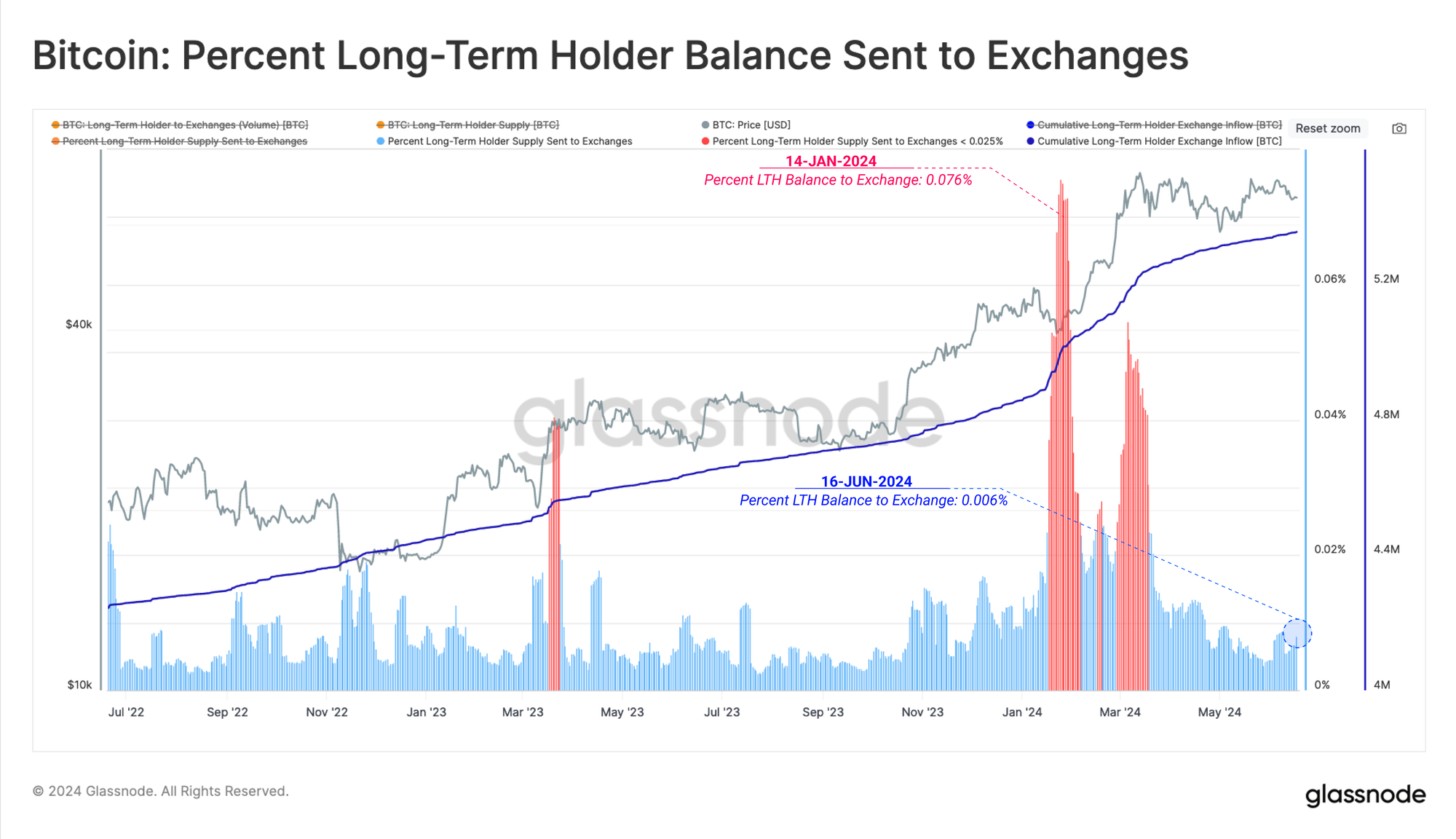

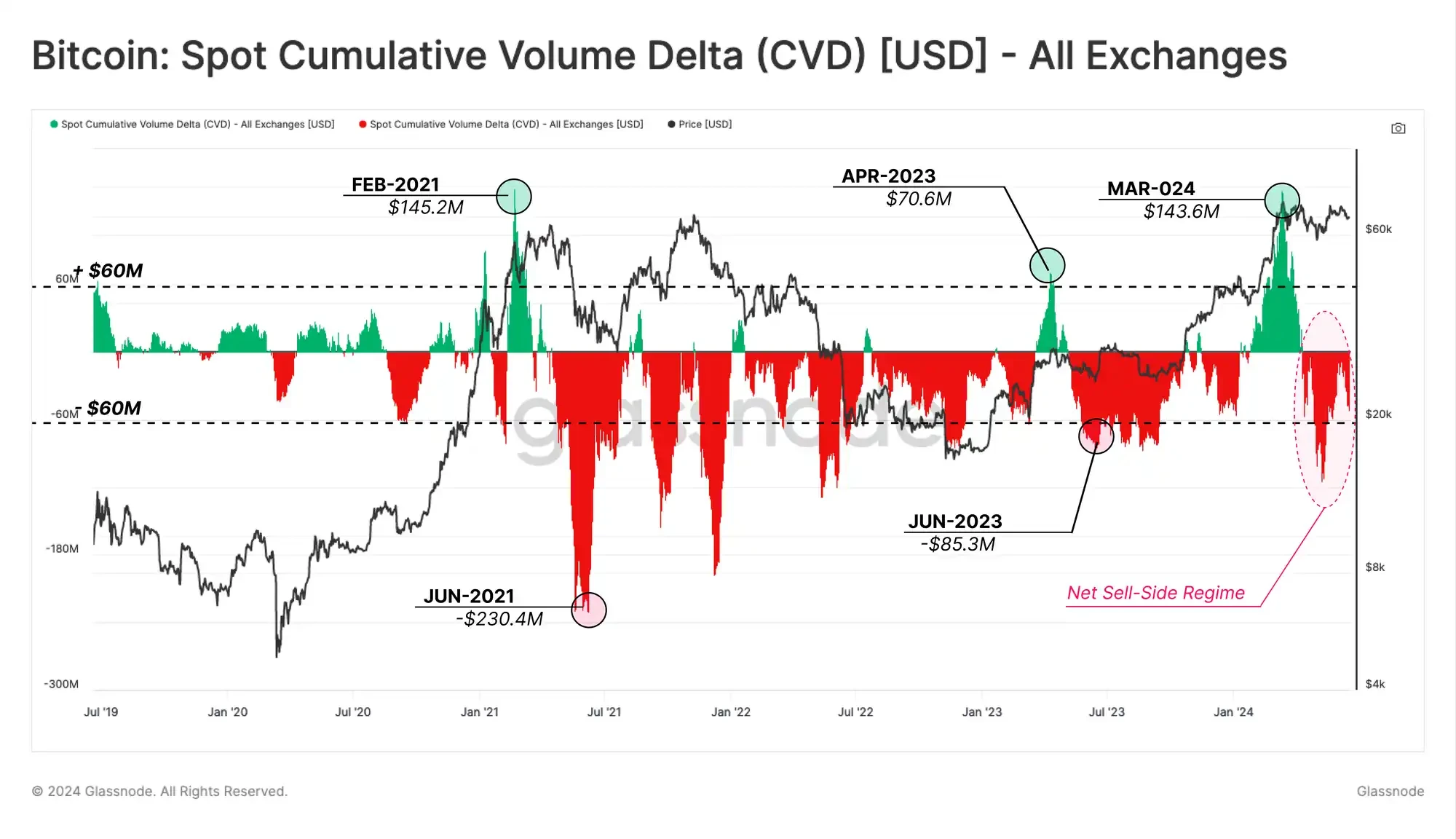

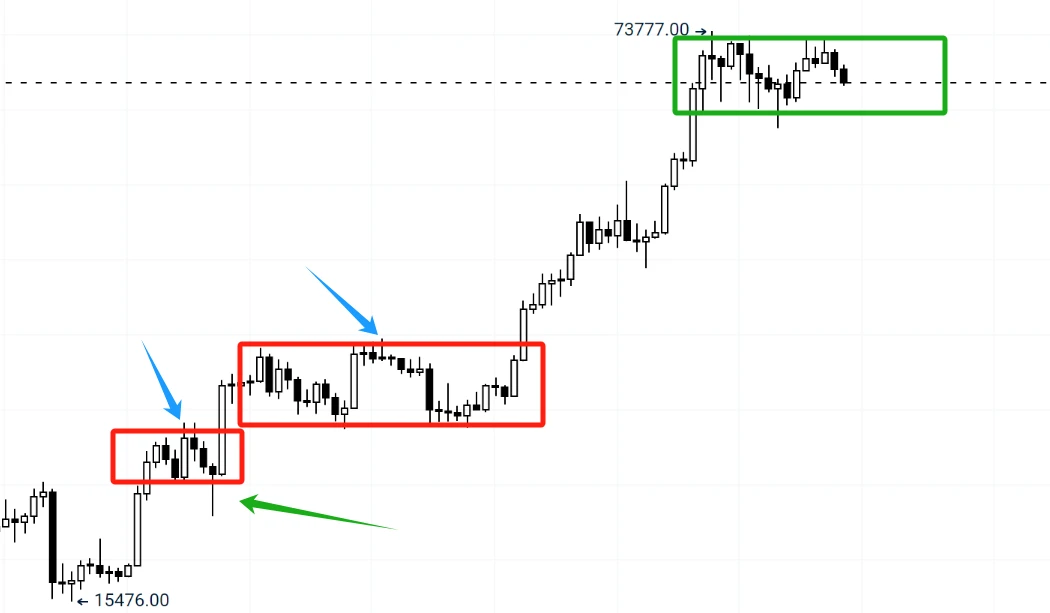

但是目前绿色的横盘结构,第二段没有创新高,所以相对看上去比较复杂,没有明确额信号,好在目前整体的流出都被相对稳定地吃掉了,而且大区间波动里面在一些位置主力有明显的介入,空头的力量并没有想象的强,所以给我的感觉就是 6 w 这里测试之后大概率也会是一个底部区域。

但是目前绿色的横盘结构,第二段没有创新高,所以相对看上去比较复杂,没有明确额信号,好在目前整体的流出都被相对稳定地吃掉了,而且大区间波动里面在一些位置主力有明显的介入,空头的力量并没有想象的强,所以给我的感觉就是 6 w 这里测试之后大概率也会是一个底部区域。