撰文:Jesse Hamilton

来源:Coindesk

编译:Ning

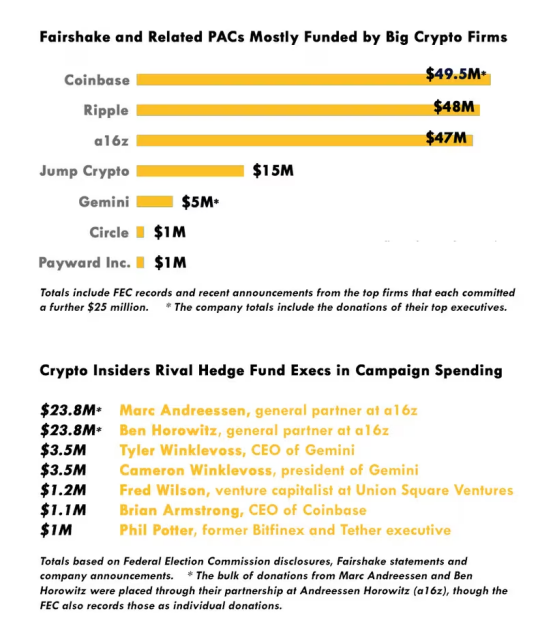

在政治选举中,有钱能使鬼推磨这句俗语体现地淋漓尽致,而直接诞生的产物,就是独具特色的政治行动委员会(PAC),各类型捐赠者通过不同的PAC对选举产生影响,以确定有利于自身的政治角色。

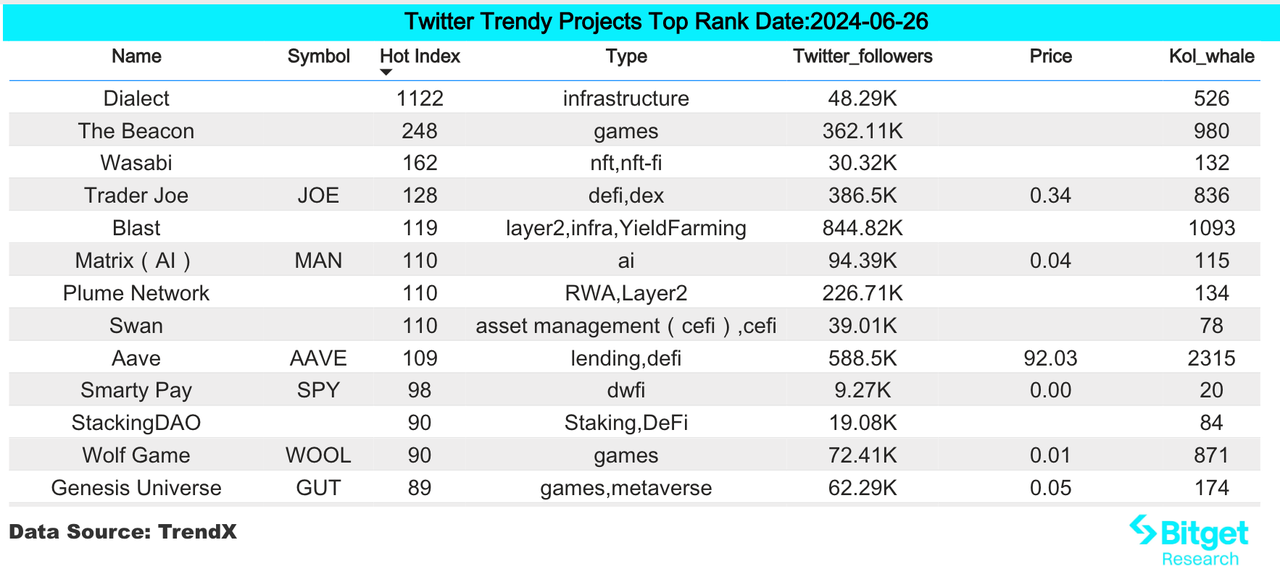

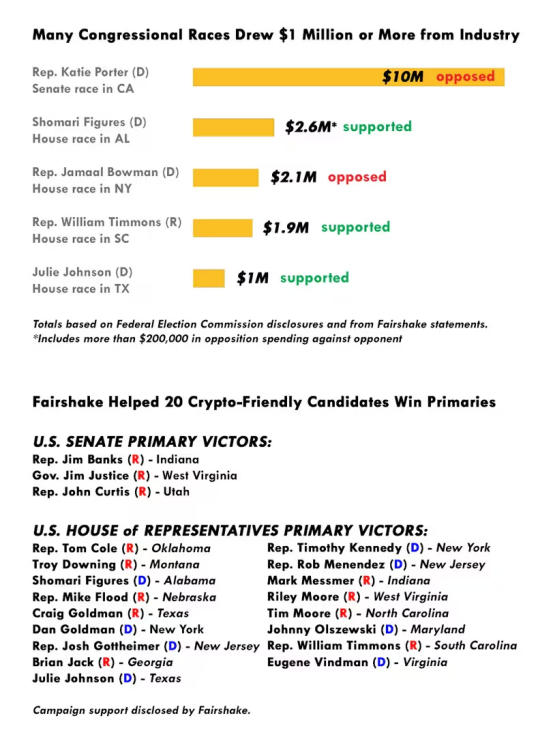

加密,也不例外。目前,加密行业已经积累了庞大的竞选资金,高达1.69亿美元的PAC已能够组织大量的竞选活动,甚至在一定程度上决定明年的国会构成。成效也颇为显著,该PAC已经取得20多场竞选胜利,包括加利福尼亚州和本周刚刚在纽约完成的选举。

从策略来看,加密行业政治运作沿用着两年前国会竞选中的成功模式,但这一次,加密货币的资金更多了——足以媲美在政治界风生水起的顶级行业,比肩主要政党的关键支持者。然而,负责使用资金的人却不愿意过多讨论它。

CoinDesk在长达数月的时间里多次询问谁是负责人,以及如何利用行业领袖聚集的资金进行抉择,但掌握着大部分资金的Fairshake政治行动委员会拒绝回答有关PAC的管理、协调和决策等问题,核心支持者–Coinbase、Ripple和a16z也同样保持沉默。

通过分析二十多位著名商界领袖和领先公司的联邦竞选捐款披露信息,一幅正在迅速扩大政治影响力的加密图景开始呈现。多数资金都是通过Fairshake 旗下的协调PAC筹集,该PAC附属于以下委员会:支持民主党的保护进步委员会和支持共和党的捍卫美国就业委员会。加密行业还利用一个黑钱组织–Cedar Innovation Foundation,在俄亥俄州这个关键但微妙的战场上推动加密发展。

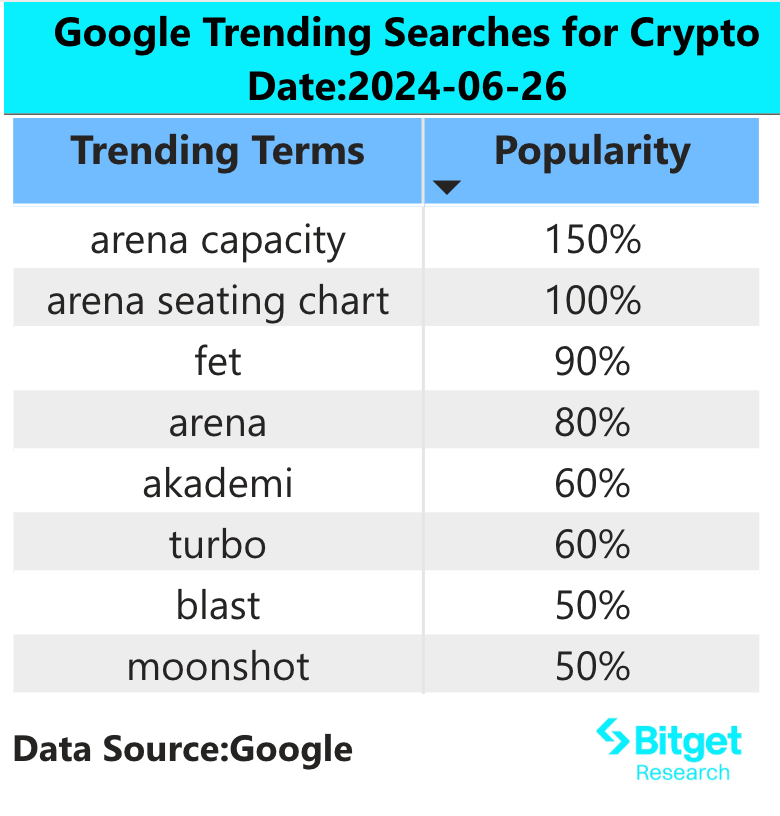

PAC的资金大量涌入初选,在一定程度上远远超过了候选人的个人筹款,但碍于法规禁止,诸如Fairshake的所谓超级政治行动委员不会直接向竞选活动捐款。相反,他们会购买支持或反对候选人的广告,理论上可以无限制购买。举个例子,当一位初选候选人完全依赖于个人捐款,而每次选举的捐款上限仅为3300美元时,竞选对手可能会得到Fairshake数百万美元的资助。

加密货币支持者对大规模竞选支出做出了解释:数以千万计的美国选民希望政府接受加密资产并为其量身定制规则,但这一呼声并未被响应。

Coinbase的首席政策官Faryar Shirzad在接受采访时称:“我们发现加密选民在政治进程中几乎没有发言权,决策者与美国公众之间存在巨大脱节。”华尔街巨头高盛集团也提到“更广泛的政策和政治支出旨在让民众能够更自由的评价事物。”

但颇为讽刺的是,PAC资助的广告通常都不会提及加密货币,更遑论倡导了。

当CoinDesk联系到Coinbase ,其称可回复有关政治参与的问题,但拒绝透露该公司捐赠的近5000万美元的具体决策。Ripple和a16z Crypto也被提问类似的问题,试图了解PAC如何设立、管理人以及如何将捐赠者的意愿传达给管理人,但均拒绝回答。

Coinbase在提交给美国证券交易委员会的文件中披露,“2023年12月,我们与其他加密货币和区块链市场参与者合作成立了Fairshake政治行动委员会,以支持2024年美国总统大选中支持加密货币和区块链创新以及负责任监管的政治候选人。”

然而,Fairshake的一位发言人表示,尽管最近有消息称部分领导人支持前总统特朗普,但PAC并不打算对总统候选人发表意见。

Coinbase的声明表明捐赠者之间存在协调关系,但不清楚这些利益纠葛复杂的公司是如何汇聚并进一步实现合作的,唯一的共同点是大多数企业都面临联邦监管机构的执法纠纷。合作仍在继续,日前前述三家公司进行了一轮配套捐赠,每家公司捐赠2500万美元。

01

候选人的“抉择”

美国进步派政治界的新星、众议员凯蒂·波特 (Katie Porter)(加利福尼亚州民主党)正向着她的前辈,另一位参议员伊丽莎白·沃伦 (Elizabeth Warren)的路线前进,后者曾是总统候选人,在民主党政坛中具有巨大影响力,而她也是闻名的加密反对者。今年,在波特所在的加利福尼亚州,这位50岁的议员有相当大的机会赢得参议院席位。

但加密行业难以接受另一位高调的参议员再度阻止行业进程,因此在加州初选期间投入了超过1000万美元削弱其年轻选民基础。她在加利福尼亚州的参议院竞选活动从直接捐赠者处筹集了3000多万美元,另外还有大约50万美元来自外部PAC。由于加密行业,其中大约三分之一的资金被无故对冲了。

阻止波特的竞选团队在好莱坞上空悬挂横幅,开着货车到处发表尖刻评论,宣扬她误导选民接受企业支持选举活动的指控——她的竞选团队驳斥了这一说法,称“亿万富翁和企业利益集团利用信息误导操纵选举”。

在资金的魔法下,波特最终落后于加利福尼亚州民主党的众议员亚当·希夫——他筹集了类似的资金,但未包含加密反对派的资金。而共和党头号候选人、前美国职业棒球大联盟明星史蒂夫·加维在初选中被淘汰,阻断了她进入参议院的道路,并使她完全退出了国会。

Fairshake的行为策略是聚焦于强烈倾向于单一政党的地区,并在初选中支持加密货币友好型候选人,这种策略下的获胜者有机会赢得大选。它与2022年领先的行业GMI PAC使用的策略相同,该公司将前 FTX 首席执行官SBF视为主要支持者之一,当时GMI的策略师 Michael Carcaise目前在Fairshake担任类似的职务。

02

超额的支出

最近,加密PAC将目光投向了纽约州威彻斯特郡和布朗克斯部分地区的一个国会选区。该选区的现任民主党众议员贾马尔-鲍曼(Jamaal Bowman)反对国会最近的两次投票,这成为了加密行业对现任议员看法的试金石:即众议院的《21世纪金融创新和技术法案》(FIT21)以及推翻SEC SAB 121法案。(共和党支持的法案获得了三分之一众议院民主党人的赞成票–两党罕见的合作)。

行业投放了价值210万美元的负面广告来反对鲍曼,开场白就是“体面在哪里?在鲍曼的纽约已经荡然无存。”

进步派众议院激进分子、众议员亚历山大·奥卡西奥-科尔特斯 (DN.Y.)称,为了罢免鲍曼而将如此多的外部资金投入到竞选中是“令人厌恶和不正常的”,这些支出不止Fairshake,还包括其他PAC。

根据联邦选举委员会的记录,鲍曼个人的筹款活动已经筹集了约430万美元。但在该地区进行竞选广告时,绝大多数信息都是由 Fairshake和其他外部超级政治行动委员会支付的,而不是任何候选人。周二,现任议员鲍曼宣告失败。

鲍曼的竞选团队和民主党初选获胜者乔治·拉蒂默的竞选团队未回应关于加密货币的评论请求。

今年早些时候,在阿拉巴马州一场相对小众的初选中,肖马里·图斯的竞选团队成功击败了其他几位民主党候选人,尽管他筹集的资金与同期竞争对手相差无几——两人获得的直接捐款都不足50万美元。唯一的不同是,根据选举记录,Fairshake为图斯的广告投入了240万美元,并花费20多万美元来反对他的民主党同僚。

OpenSecrets 研究与战略总监Sarah Bryner 在接受采访时表示:“超级政治行动委员会的支出超过其候选人个人捐赠的情况日益普遍。”菲格斯在华盛顿担任过多个政府职务,曾为俄亥俄州民主党参议员谢罗德·布朗工作,后者担任参议院银行委员会主席,迄今为止一直是加密立法的反对者。但菲格斯在竞选网站上表示,他将“拥抱加密货币等数字资产,以刺激创新和技术进步”。而政治行动委员会正对政客的此类言论进行大笔押注。

华盛顿责任与伦理中心通讯副总裁乔丹·利博维茨 (Jordan Libowitz) 表示,“它确实正在成为本轮政治中最大的金钱势力之一”,他称Fairshake的做法为“金钱政治的快速发展”。

据PAC表示,截至5月31日,剩余资金仍有1.09亿美元的资金,如此大额的资金更让其备受瞩目。

加密货币的政治部门显然不吝惜大笔支出,但这也不是该行业第一次成为竞选资金的焦点。在两年前的国会竞选中,行业筹集了将近1亿美元,其中约7400万美元与现已入狱的SBF及FTX交易所有关。

当之前的选举尘埃落定时,三分之一的国会议员都曾收过与FTX相关的资金。最终,这些资金成为了该公司数十亿美元破产案的追回目标。

03

自掏腰包站台

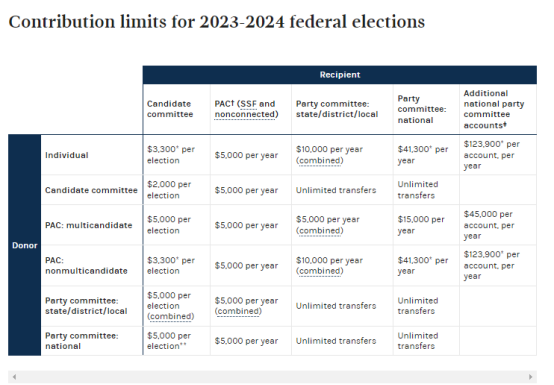

少数企业和个人脱颖而出,成为加密货币的主要捐赠者,其中包括a16z背后的知名数字资产投资者马克·安德森 (Marc Andreessen) 和本·霍洛维茨 (Ben Horowitz)、Coinbase首席执行官布莱恩·阿姆斯特朗 (Brian Armstrong) 以及Gemini平台背后的双胞胎泰勒和卡梅隆·文克莱沃斯 (Tyler and Cameron Winklevoss)。他们捐赠的资金异常庞大,以至于开始出现在全国顶级政治捐赠者榜单中。

OpenSecrets.org的排名显示,安德森和霍洛维茨今年进入了前10名,而他们最近的资金捐赠承诺可能会实现更高的榜单排名。2022 年,SBF也进入了前十名,他曾被评为美国第四大捐赠者。

虽然PAC没有参与2024年最大的政治秀,但几位加密货币政要已经透露了白宫竞选中的个人偏好。

上周,文克莱沃斯兄弟宣布他们每人将捐出100万美元支持特朗普,这一消息引起了媒体的关注,但后续由于两人的竞选捐款额度超过了上限,部分捐款被退还。在此之前,Gemini的高管们已经支持了大多数试图从特朗普手中夺取共和党提名的有力竞争者:维韦克·拉马斯瓦米、妮基·黑利、参议员蒂姆·斯科特和佛罗里达州州长罗恩·德桑蒂斯。他们每人还向Fairshake捐赠了250万美元,成为该基金最大的个人捐赠者之一。

美国数字行业游说机构 Digital Chamber的负责人Perianne Boring 去年曾支持州长DeSantis的竞选活动,今年则支持加密货币爱好者Robert Kennedy Jr. 独立竞选总统。华盛顿区块链协会的负责人Kristin Smith选择支持Ramaswamy,后者曾一度是对加密货币支持立场最激进的候选人。

随着特朗普成为加密资产推动者,Messari 创始人兼首席执行官Ryan Selkis始终声援这位前总统,认为他是该行业的最佳选择,尽管其也向拉马斯瓦米和拜登的民主党众议员迪安·菲利普斯提供资金。

在这次选举中,为竞选活动提供最大额度个人捐款者向Fairshake捐赠了数百万美元,其中包括Coinbase的阿姆斯特朗,他向部分议员捐赠超过10万美元,涵盖参议院的共和党人以及可促使众议院中民主党和共和党人比例更为均衡的议员。其他捐赠者包括风险投资家兼 Union Square Ventures联合创始人弗雷德·威尔逊 (Fred Wilson)和前Bitfinex 和Tether高管菲尔·波特 (Phil Potter)。

尽管如此,数字资产领域的大部分政治影响力还是来自头部企业。Coinbase、Ripple和 a16z是其中的佼佼者,Jump Crypto最近也捐出1000万美元(总计1500万美元)。USDC稳定币发行商Circle和正面临SEC诉讼的Payward也成为了大额资金提供方。

04

两党资金的“摇摆”

尽管许多内部人士倾向于支持共和党,但加密PAC非常谨慎地在两党之间分配资金。

Ripple首席执行官Garlinghouse在给CoinDesk的声明中表示:“在Ripple,我们相信加密行业的未来根本不是一个党派问题。许多共和党人和民主党人都已有支持创新和合规的立场,这可使美国重新获得这一关键技术领域的领导地位。同样的领导地位在互联网发展中创造了大量就业机会并带来了地缘政治红利——我们的民选官员有机会再次做到这一点。”

他表示,超级政治行动委员会同时向两党提供资金的情况并不常见,这增强了该行业的无党派主张。从具体实行角度,Garlinghouse和其他公司大多聚焦于于新闻稿、博客和公开声明。a16z的一位发言人举例称:“我们将继续向相信区块链技术有生产用途的候选人做出贡献”。

但这些公司都未表示对Cedar Innovation Foundation的支持,一个由加密货币利益集团背书的黑钱运作机构。不过,加密PAC和Cedar有着同样的发言人——Josh Vlasto。

05

对加密避而不谈

针对鲍曼的最新广告反映出加密政治另一值得关注的重点:行业资助的广告通常不会提及加密资产。正如“保护进步”和“捍卫美国就业”等PAC的通用名称,加密竞选在极力避免与加密货币过于相关。

大多数时候,针对鲍曼或其他人的广告都没有提到他们对加密货币的立场,即使这才是支出背后的目的。广告目的更多是试图损害或加强候选者的核心政治信誉。有一个例外,例如试图让加利福尼亚州的加密货币爱好者反对波特,人口统计数据显示出这与她在该州的支持者群体重叠。

除此之外,这些支出都是不加掩饰的政治权宜之计,试图通过花费巨额资金,让尽可能多的国会议员站在支持加密货币的一边,以最有效的方式赢得胜利。

商业利益长期以来一直试图操纵美国大选,尤其是美国最高法院做出的“联合公民”(Citizens United)的裁决,为超级政治行动委员会(Super PACs)的独立支出开辟了一条高速公路。

利博维茨表示,“行为更加透明,一家公司开出2500万美元的支票并不是出于好心,而是希望有助于业务发展。”

业内人士看到了强大的竞选资金潜力,这也催化了国会在本届会议上对各类问题的重视,早在大选之前,竞争就已提前开始。事实如出一辙,今年加密资产也进入了总统议题。

特朗普从过去对加密货币的批判转向拥抱——呼应了竞选早期与他竞争的共和党候选人对加密的友好立场,并向加密货币捐款开放竞选活动。尽管Fairshake表示不会参与拜登与特朗普的冲突,但这场竞争对加密货币在美国的命运有着深远影响。

Vlasto在一份声明中表示:“我们的重点仍然是支持两党和参众两院的候选人,他们将停止视政治为玩物,通过明确和负责任的规则,保护美国消费者,刺激美国创新,增加美国就业机会。”正如Ripple的Garlinghouse所强调的:“阻碍这一进程的人肯定会站在历史错误的一边。”

以快节奏著称的竞选行业已经逐渐吸取了华盛顿长期博弈的教训,Vlasto强调,大选融资已经为影响十一月以后的竞选做好了准备。“我们采用可持续战略,建立有效的运营体系,为长期发展打基础。我们将拥有足够的资源来影响2024年及以后的竞选。”

※此为编译文章,略有删改,仅作观点分享