原文作者:Ebunker

以太坊基金会是“逃顶大师”吗?

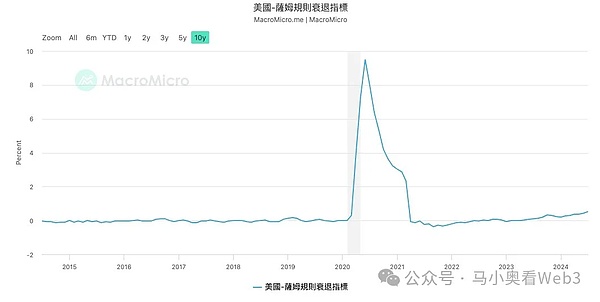

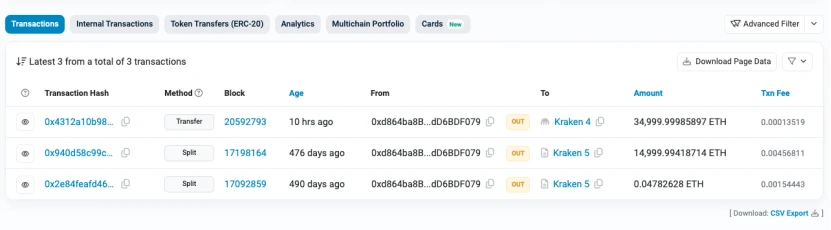

以太坊基金会上次向 Kraken 转移大量 ETH 是在去年 5 月 6 日,当时基金会将 1.5 万枚 ETH 转入 Kraken 交易所。随后的 6 天内,ETH 价格从 2, 006 美元暴跌至 1, 740 美元,下跌幅度达 13% 。

由于过去有数次相对高点大量出货的记录,以太坊基金会被市场戏称为“逃顶大师”。

例如,基金会曾在 2021 年牛市中成功在高点完成了两次出货:

(1) 2021 年 5 月 17 日,以太坊基金会以均价 3, 533 美元卖出 35, 053 枚 ETH,随后加密市场经历“ 5.19 暴跌”,币价跌至 1, 800 美元附近,几乎腰斩;

(2) 2021 年 11 月 11 日,以太坊基金会再次以 4, 677 美元均价,卖出了 2 万枚 ETH,随后市场便开始一路走低。这两次出货都称得上精准逃顶。

但是,从更长的时间维度来看,以太坊基金会其实并非每次都卖在最高点。

根据 Wu Blockchain 整理的数据显示,以太坊基金会也曾在 2020 年 12 月 17 日(以 657 美金的单价卖出 10 万枚 ETH)和 2021 年 3 月 12 日(以 1790 的单价卖出 2.8 万枚 ETH),均在以太坊暴涨之前卖飞,错失了后续的巨大涨幅。

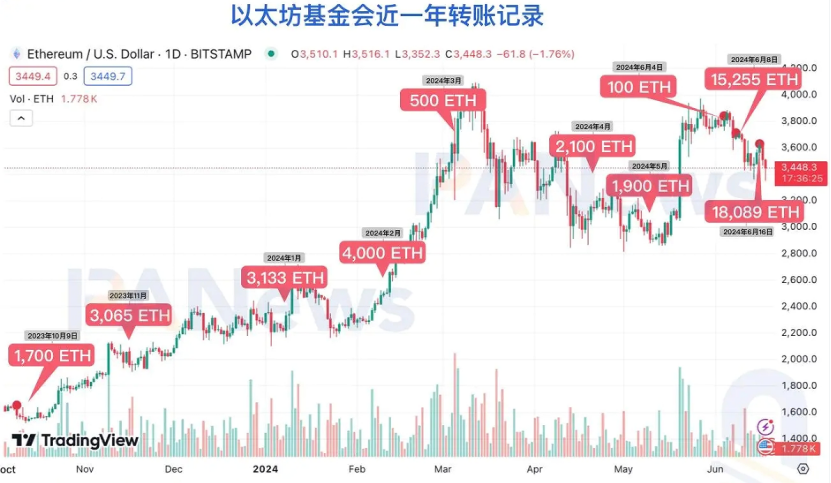

从以太坊基金会近一年的转账记录来看,其实不难发现,其操作基本属于定期出售,仅靠几次高位卖出就将其称为“逃顶大师”,其实并不准确。

以太坊基金会为何抛售 ETH?

对于近期转移 3.5 万枚 ETH 至交易所的做法,以太坊基金会执行董事 AyaMiyaguchi 解释道,“这是以太坊基金会资金管理活动的一部分,以太坊基金会每年预算约为 1 亿美元,主要由赠款和工资组成,部分受助人只能接受法定货币。今年很长一段时间以来,以太坊基金会被告知不要进行任何资金活动,因为监管很复杂,目前无法提前分享计划。但是,这笔 ETH 转移交易并不等于销售,后续或将有计划地逐步销售”。

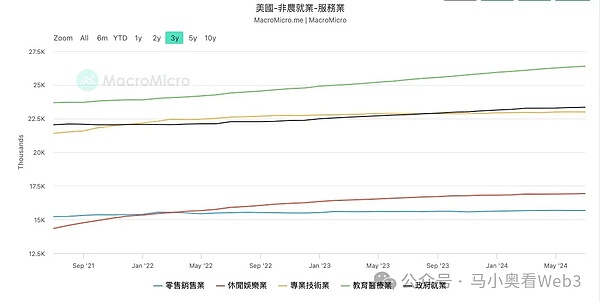

据加密分析师 DefiIgnas 数据,在转走 3.5 万枚 ETH 之后,以太坊基金会目前仍持有约 27.3 万枚 ETH,约占 ETH 总供应量的 0.25% 。据最新报告,以太坊基金会在 2023 年第四季度拨款 3000 万美元,第三季度拨款 890 万美元。资金主要用于全球会议(比如著名的 Devcon 和 Devconnect)、在线课程、创新项目等。

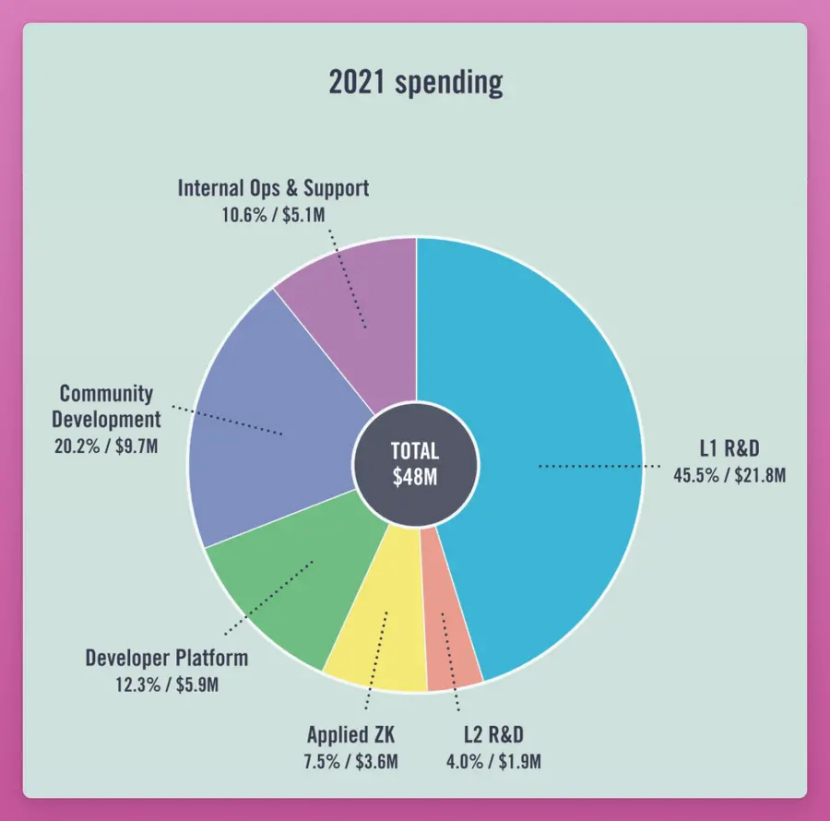

另外,从 2021 年报告显示,以太坊基金会在内部开支、外部拨款和奖励上的总支出为 4800 万美元,其中L1研发支出 2100 万美元,社区发展(包括拨款和教育)支出 970 万美元,内部运营(薪资、法律费用等)支出 510 万美元。

另外,基金会出售代币不是个例,比如 Polkadot 曾因其疯狂的支出而备受争议。

以太坊基金会抛售的市场影响以及改进方向

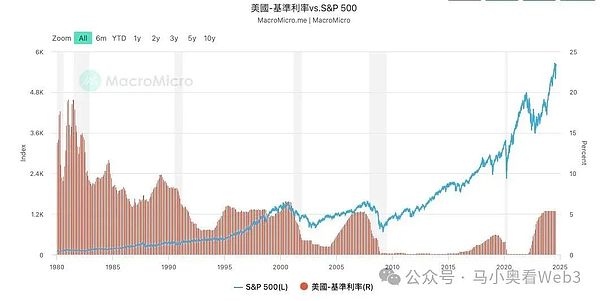

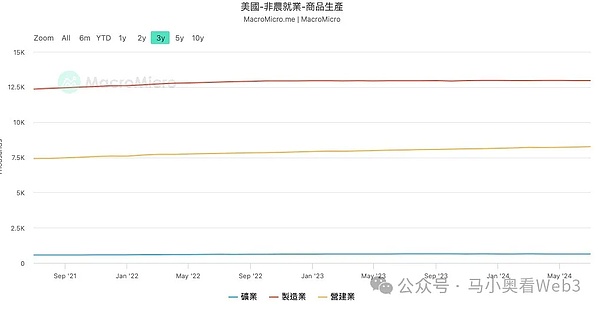

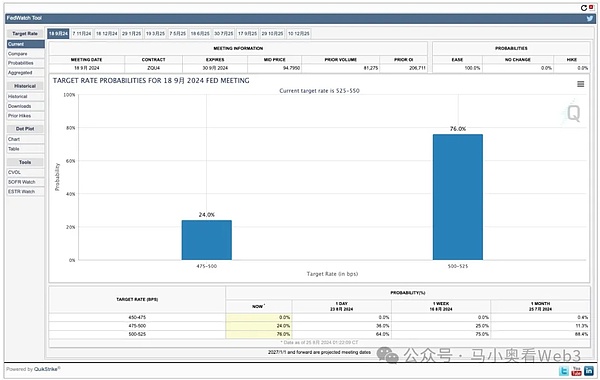

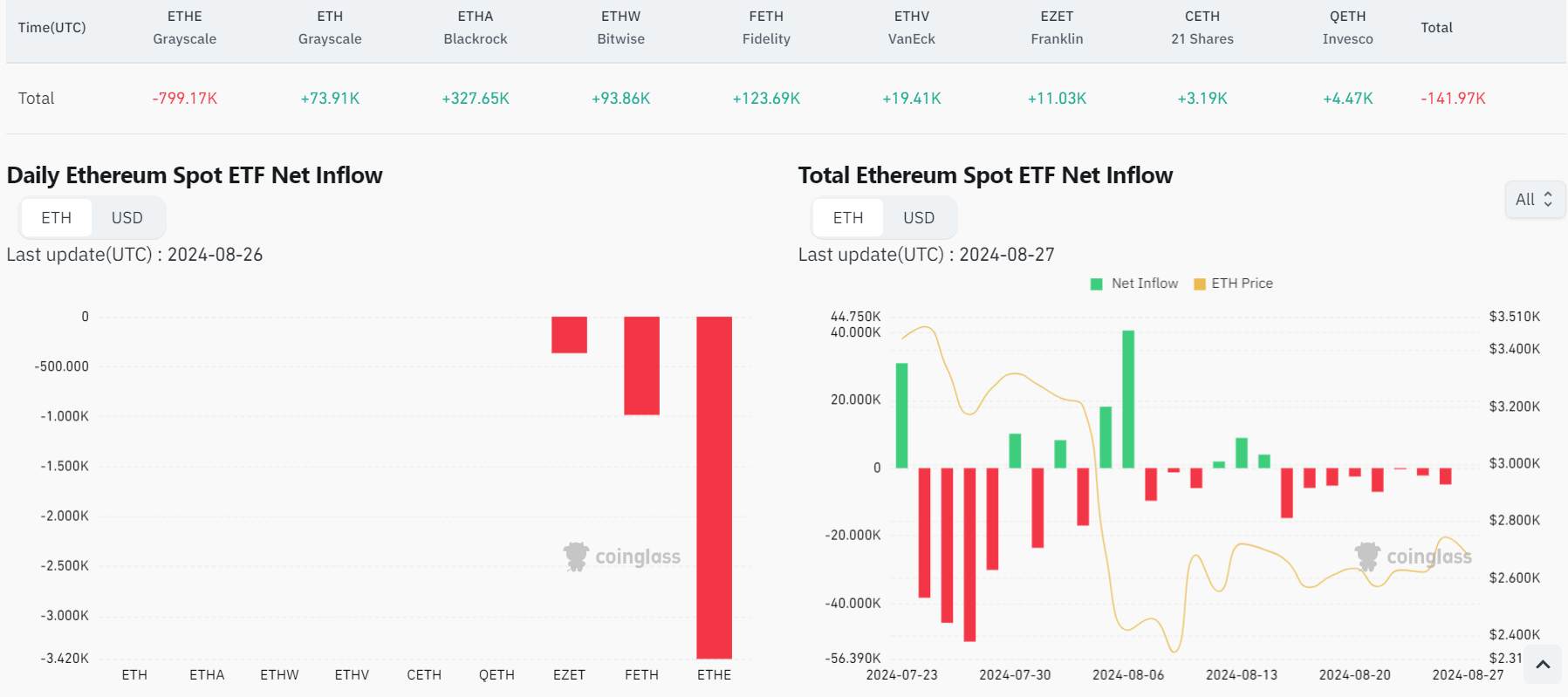

从上图可见,自 7 月 23 日以太坊 ETF 上市以来,截止 8 月 26 日,灰度的 ETHE 累计净流出 79.9 万枚 ETH,平均每日净流出 3.2 万枚(其他 ETH 均为净流入状态,整体净流出约 14.19 万枚)。相比之下,以太坊基金会最近抛售的 3.5 万枚 ETH 并不算特别多。

实际上,以太坊基金会售出 ETH 的做法是可以理解的,毕竟团队开发运作需要资金支持。而且,基金会持有的 27.3 万枚 ETH 仅占总供应量的 0.25% 。从市值占比来看,基金会的抛售行为对市场流动性的直接影响较小,负面效应更多体现在市场情绪上,如导致 ETH 持有者信心受挫、跟风卖出等,

另外,以太坊基金会此前曾公布 1 亿美元的预算内容,但社区近期的反应凸显了对定期财务详细信息披露日益增长的需求。例如,定期发布包含财务和基础更新的详尽报告,报告包含团队支出、出售 ETH 的时间安排(应充分考虑如何减小对市场的影响)、资金的使用方式和地点、团队规模和分配等,并为社区提供关于以太坊基金会的公告、活动、财务活动等接口,如此,社区情绪将会变得更加稳定,ETH 持有者也会更加关注、理解和支持以太坊基金会,帮助推动以太坊的发展。

期待 ETH 基金会通过持续的研发公关,社区运营和市场教育,能为以太坊这条最著名的智能合约区块链带来更多的开发者和用户。